一時半會兒走不出“低谷”。

文/每日財報 呂明俠

近期,江西銀行(01916.HK)披露了2022年業績報告。年報顯示,2022年實現營收127.14億元,同比增長14.08%;實現歸母淨利潤15.5億元,同比下滑25.15%。

而拉長時間线看,近幾年該行業績增長已經陷入停滯。營收在2020年出現負增長,雖然2021年、2022年逐漸回升,但尚未達到2019年最高水平129.53億元。

與此同時,過去的一年,江西銀行先後有四位高管“落馬”,其中包括該行原董事長陳曉明,執行董事也“全軍覆沒”。

可見,業績走弱合並人事大調整,江西銀行頗顯頹勢。而反饋到二級市場上則更爲誇張,其股價經歷了2021年底的不斷下跌,自去年中旬开始,就基本穩定在1港元以下,徹底淪爲“仙股”。因此有不少投資者感嘆,昔日的江西銀行怕是回不來了……

資產減值損失超70億

剛成立的時候,江西銀行的業績還是十分優秀的,上市之前的幾年,其營收增速不斷增長。但上市後似乎就被按下了“暫停鍵”,營收迅速降速,利潤方面也是如此。

2018年至2020年,江西銀行分別實現營業收入113.51億元、129.53億元、102.85億元,同比增長20.08%、14.12%、-20.59%;淨利潤27.34億元、20.51億元、18.59億元,同比減少4.6%、24.98%、9.33%。

《每日財報》關注到,2021年得益於投資相關收益的明顯提升,江西銀行的淨利潤水平有所回升,歸母淨利潤同比增長11.36%至20.70億元。只是好景不長,2022年再次下跌。

究其原因,資產減值損失或是一個重要考量項。要知道,資產減值損失主要是銀行用以應對未來風險的一種方法。畢竟,銀行生意的特點是利潤前置而風險後置。

銀行從發放貸款的次月會开始按照貸款合同的規定,向貸款方收利息或者貸款本息,而收到的利息會成爲銀行的收入。但是在銀行收回本息前,貸款者隨時可能發生無法償付的風險,所以貸款者最終能否全額償還本息是不一定的。

因此,銀行需要對所有承擔風險和損失的資產計提減值准備金,這部分准備金一般就被稱爲資產減值損失。

2018年至2020年,江西銀行的資產減值損失分別爲44.38億元、64.9億元、42.84億元。2021年,江西銀行的資產減值損失50.07億元,同比增長16.86%。去年,該數字爲73.97億元,較上年同期增加23.90億元,增長47.74%。其中,發放貸款和墊款減值損失58.46億元,同比增長116.19%。

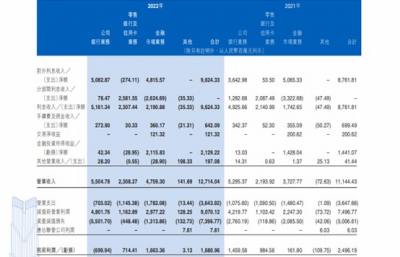

圖源:年報

分業務看,減值損失集中在公司銀行業務、金融市場業務,損失分別爲55.02億元、13.14億元,前者較2021年大增27.42億元,增長率99.34%,後者減少7.72億元,降幅37%。

但值得玩味的是,去年江西銀行公司銀行業務收入55.04億元,同比微增3.8%,發放的公司貸款和墊款總額1893.04億元,同比增長14.86%。至於爲何資產減值損失突然大增,年報中並沒有對此說明。

高管跌落,牽連資本市場

江西銀行的前身爲南昌銀行股份有限公司,是原南昌市40家城市信用社基礎上,由南昌市地方財政、企業法人與自然人共同發起設立,於1997年12月經央行批准。

2018年,江西銀行在港交所發行股票上市,成爲江西省首個上市銀行,上市當年總資產4190億元,一時間風光無二。

如上文所述,以上市爲節點,江西銀行的業績表現开始走弱。但更爲重要的是,該行內部風控也逐漸被侵蝕,經營不規範接連被罰款。

據《每日財報》統計,過去的一年,江西銀行先後有四位高管“落馬”,其中包括該行原董事長陳曉明。

據相關公告,2022年5月以來,江西省紀委監委在查辦江西銀行原黨委書記、董事長陳曉明等系列腐敗案件過程中,積極推動江西銀行做好風險資產化解處置工作,幫助該行止損挽損11.6億元。而江西銀行原董事長陳曉明則被通報“雙开”。據悉,陳曉明曾擔任江西銀行董事長長達10年,年薪高達193萬元。

此外,江西銀行原副行長徐繼紅也相繼被查,執行董事更是“全軍覆沒”,後來其分行行長晉升資格也被否決。

2022年10月9日,據江西贛州銀保監分局披露的信息顯示,此前江西銀行報送的葉頌明高級管理人員任職資格核准的請示被否決,不予核准其江西銀行贛州分行行長的任職資格。這是因爲葉頌明任支行行長期間,就曾違法被罰。

基於以上,江西銀行真實的運營和風控,隨即被打上了問號。市場或是受悲觀情緒持續發酵,大量投資者選擇“用腳投票”,市值遭遇重挫。

從股價表現來看,當年港交所上市時,該行股票發行價爲6.39港元/股,當年12月末,江西銀行股價一度上行至歷史高點7.27港元。此後異動頻繁,還曾出現閃崩,截至2023年4月14日,江西銀行收報0.98港元/股。

關注類貸款逾翻倍

就資產質量方面而言,2022年江西銀行不良貸款總額,較2021年大增66.46%至67.81億元。與此同時,不良貸款率也較2021年提高了0.71個百分點至2.18%。而撥備覆蓋率較2021年下滑了10.21個百分點至178.05%。顯然,江西銀行的資產質量明顯承壓。

此外,關注類貸款也較2021年有所增長,增幅高達103.94%,至190.72億元。對此,有業內人士指出,關注類貸款是夾在正常類貸款與不良貸款之間的貸款分類,向好方向轉化就成正常貸款,如果劣變就會淪爲不良貸款。

江西銀行在財報中表示,關注類貸款、不良貸款佔比上升的主要原因是受經濟環境、疫情衝擊等多重因素影響,批發和零售業、涉房行業部分客戶經營困難,還款能力弱。

《每日財報》關注到,去年該行建築業和房地產業的貸款金額分別爲207.94億元、93.36億元,分別佔貸款和墊款總額的6.68%、3%;投向建築業和房地產業的貸款金額均較2021年有所增加。

其中,建築業不良貸款金額較2021年增加6.52億元,不良率也提高2.2個百分點至5.01%。而房地產業不良貸款金額較2021年有所減少,從3.47億元降至3.07億元,不良率也從4.50%降至3.29%。

同期,江西銀行投向批發和零售業貸款金額爲272.68億元,佔貸款和墊款總額的8.75%,較2021年有所縮減。而批發和零售業的不良貸款金額較2021年增加17.90億元至30.78億元,不良率也較2021年提高了6.93個百分點至11.29%。

一面是業績走弱,一面是內部人事頻繁出事,對於任何一家銀行而言,內控“塌方”無疑都是非常恐怖的,更何況是在去年銀行業較差的大背景下。江西銀行由此淪爲仙股,貌似也只能算作情理之中。只是對於未來,要想讓股價扭轉,其需要改變的還有太多,一時半會怕是沒有希望。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:修復江西銀行的“裂痕”,需要的時間不會短

地址:https://www.twetclubs.com/post/3051.html