23063288

一、23M5 中國台灣電子板塊復盤

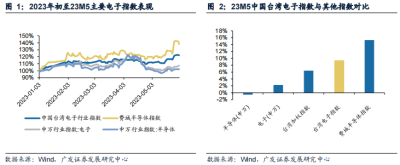

費城半導體指數、申萬電子指數、申萬半導體指數、中國台灣電子指數2023年初至 23M5,漲跌幅分別爲38.1%、7.2%、2.1%、22.1%;23M5月度漲跌幅分別爲15.3%、 2.3%、-0.5%、9.4%;中國台灣加權指數23M5月度漲幅爲6.4%。

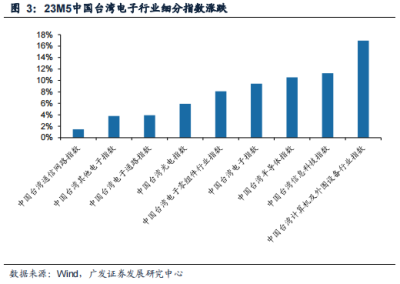

從中國台灣細分電子指數來看,23M5月度漲幅最高的指數爲中國台灣計算機及外圍 設備行業指數,漲幅爲16.9%;漲幅最低的指數爲中國台灣通信網絡指數,漲幅爲 1.5%。

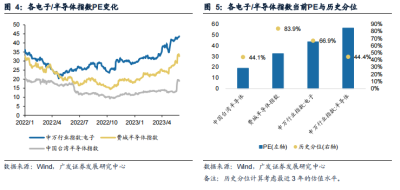

從估值情況看,2022年初以來,中國台灣電子行業指數、費城半導體指數、申萬電 子指數PE估值分別於22M10、22M10、22M4觸底,隨後進入估值修復與橫盤震蕩階 段。從估值水平來看,目前中國台灣半導體指數、費城半導體指數、申萬電子指數、 申萬半導體指數分別處於19、33、44、56倍的PE-TTM估值水平,中國台灣半導體 指數、申萬半導體指數PE-TTM估值均處於歷史較低水平。

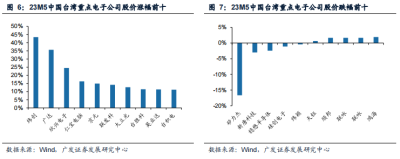

從重點公司股價表現來看,23M5月內漲幅最高的10家中國台灣電子公司爲緯創、廣 達、欣興電子、仁寶電腦、京元、聯發科、大立光、台勝科、英業達、台積電,跌幅 最高的4家中國台灣電子公司爲硅力傑、新唐科技、穩懋半導體、硅創電子、緯穎。

二、23M5 中國台灣重點電子公司營收情況

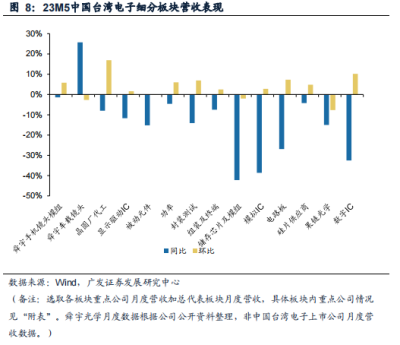

(一)細分板塊對比 細分板塊營收表現來看,實現營收同比增長的板塊有:舜宇車載鏡頭出貨量 (YoY+25.7%);實現營收環比增長的板塊有:晶圓廠代工(MOM+16.9%)、數 字IC(MOM+10.2%)、電路板(MOM+7.3%)、封裝測試(MOM+6.9%)、功率 (MOM+6.0%)、舜宇手機鏡頭模組(MOM+5.8%)、硅片供應商(MOM+4.8%)、 模擬IC(MOM+2.8%)、組裝及終端(MOM+2.5%)、顯示驅動IC(MOM+1.6%)。

(二)晶圓代工

台積電23M5實現營收1765.4億台幣,YoY-5%,MoM+19%;聯電23M5實現營收 187.8億台幣,YoY-23%,MoM+2%;世界23M5實現營收31.4億台幣,YoY-41%, MoM+12%;穩懋半導體23M5實現營收13.7億台幣,YoY-25%,MoM+27%。

根據台積電經營展望: 業績表現:23Q1實現營收167.0億美元,QoQ-18.7%,位於指引下限;實現毛利率 56.3%,QoQ-5.9pct,主要反映了產能利用率的下降和不利的匯率影響,由於成本控 制得當毛利率高於指引上限。 分部情況:HPC營收環比下降14%,智能手機環比下降27%,物聯網環比下降19%,汽車環比增長5%,DCE環比下降5%。HPC、智能手機、物聯網、汽車、DCE營收 佔比分別爲44%、34%、9%、7%、2%。23Q1 5nm、7nm工藝營收佔比分別爲31%、 20%。 資本开支:23Q1資本开支99.4億美元;預計2023全年資本开支320~360億美元,與 2022年報電話會指引一致。

指引與需求展望:23Q2營收152~160億美元,中值環比下降6.7%;毛利率52%~54%, 中值下降3.3pct。預計23H1營收同比下降約10%。中國大陸市場終端需求復蘇低於 預期,因此預計fabless廠商的庫存調整會持續到23Q3。公司認爲23Q2會迎來產能 利用率觸底,23H2公司會迎來逐漸復蘇,表現優於23H1。

先進制程:預計N3產线在23Q3起貢獻營收,用於HPC、智能手機產品,在23年營收 佔比有望達到中個位數百分比。N2產线研發進展順利,預計2025年投產,使用 nanosheet晶體管結構。公司正在南京擴展28nm產线。 先進封裝:對於先進封裝,公司預測其未來5年增速將略高於公司平均水平,但今年 收入將低於2023年,收入佔比從22年的7%下降至23年的6%~7%之間。

受篇幅限制,僅爲部分瀏覽)

*免責聲明:以上報告均爲通過公开、合法渠道獲得,報告版權歸原撰寫/發布機構所有,如涉侵權,請聯系刪除;本號報告爲推薦閱讀,僅供參考學習,不構成投資建議。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:電子復蘇系列9:中國台灣電子公司23M5經營情況跟蹤

地址:https://www.twetclubs.com/post/12061.html