2017年3月,庫克出人意料的在訪華行程名單裏加入了兩家初創公司。一家是當時的明星創業公司ofo,另一家則是名不見經傳的Keep。

而有關庫克爲何要去Keep的原因,至今仍然是個謎團。

Keep當時只是一個用戶剛過8000萬的小產品,雖然成爲當年App Store的優秀應用之一,但還無法與如日中天的ofo相提並論。

只是時至今日,ofo早已物是人非,頑強存活下來的Keep卻走到了敲鐘的前夜。

Keep的上市步伐雖然一波三折,但終究等來了結果。歷經三次提交招股書後,Keep終於宣布將於7月12日上市。

根據最新消息,6月30日开啓申購的Keep,計劃全球發售1083.9萬股,定價區間爲28.92-61.46港元/股。

到7月5日申購結束,Keep的融資申購額爲1.21億港元,申購倍數爲1.81倍,與預計申購倍數5.69倍相比,差距較大。

有媒體列出了與Keep同日申購結束的其他港股,其中巨星傳奇申購額達3.68億港元,融資申購倍數爲6.83倍;新傳企劃申購額爲3.27億港元,融資申購倍數達23.71倍。

資本市場的不看好,再次引發了外界對於Keep的疑慮:线上健身到底是不是一個僞命題?

Keep的護城河還不夠深

《Keep的困頓與終局》裏,作者指出了一個核心問題:不管Keep如何打磨工具與產品服務,運動這件事對於Keep的大部分用戶來說,只是一個弱需求。

這就導致Keep的用戶增長和用戶粘性始終無法呈現一個良性的增長。

比如2021年Keep把營銷开支翻了三倍,換來一個46.3%的營收增長,但隨着營銷开支縮減,營收增速也同步下滑至36.6%。

緊跟着是MAU、月度訂閱會員這些核心數據的增速下滑。

2020-2022年,Keep銷售及營銷开支分別爲3.02億元、9.56億元、6.46億元。同期,Keep平均月活躍用戶數量爲2970萬、3435萬和3638萬,月度訂閱會員數量爲191萬、328萬和362.1萬。

更重要的是,Keep的會員留存率在下降。根據招股書,2020-2022年,Keep會員留存率分別爲73.3%、71.7%和65.3%。

而比燒錢換增長的故事更令Keep頭疼的,是其構建的核心競爭壁壘,可以輕易被替代。

1)細分業務競爭力並不突出

國海證券在一份關於Keep的研報中將线上健身行業玩家分爲四類:以華爲、小米爲首的互聯網硬件企業、以Keep爲代表的互聯網運動科技企業、以B站、抖音爲首的綜合內容平台企業,和以FITURE爲代表的智能設備供應商。

四類玩家分別對應了所擅長的线上健身切面,從得出的結論看,雖然在健身領域布局範圍上,Keep業務覆蓋最爲全面,但其只有线上健身課程領域最有競爭優勢,其余細分業務競爭力並不突出。

2)自有品牌競對多

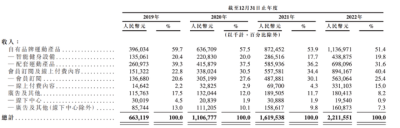

有移動客戶端經驗,又會做智能硬件的劉冬2017年10月加入Keep擔任消費品事業部副總裁,次年10月Keep的自有品牌上线。此後,自有品牌逐漸成爲Keep的營收支柱,2020-2022年自有品牌產品收入比例分別爲 57.5%、53.9%、51.4%,營收由2020年6.36億元漲至2022年11.36億元。

Keep的自有產品主要分爲智能設備和運動配套產品兩個部分,前者包括手環、跑步機、動感單車等可與Keep App聯動的智能產品,後者包括瑜伽墊、壺鈴、運動服、健康食品等。

這兩個領域Keep都有很多的競爭對手,比如華爲、小米、億健、舒華以及薄荷健康、Lululemon、YOTTOY等。

Keep採用代工貼牌(OEM)的模式,與代工廠協議期限一般爲一年,每年自動續約;上遊原料由Keep或代工廠直接採購。產品設計與开發由Keep自己的團隊進行。

短期來看,無需建廠及搭建物流倉儲,輕資產的運營模式目前可以保持靈活性。長遠來看,在未來的市場競爭中難以形成核心競爭力;其次對於產品質量的控制力較弱,尤其健康食品,易引發食品安全方面的風險;另外,隨着自有品牌產品類型的擴充,供應鏈管理的成本或將增加,這部分毛利率已從2020的36.3%下滑到2022年的28.2%。

3)健身KOL平台選擇較多,多平台運營較爲常見

PUGC的內容模式幾乎是Keep的必然選擇,但Keep的用戶群體定位是健身初階者,而作爲工具性平台,初階的內容定位同時意味着門檻低,行業競爭壓力大。

何況Keep的PUGC模式开啓較晚,周六野2016年就已入駐B站,帕梅拉入駐小紅書和B站的時間也早於Keep,KOL們在其他平台的粉絲積累,導致Keep沒有先發優勢。

這就導致了一個不算意外的情況,健身內容消費者常活躍在其他平台,KOL粉絲積累最多的平台不一定是Keep。

爲與其他平台形成差異,Keep會與健身KOL合作推出付費獨家課程。比如,Keep與帕梅拉推出全球獨家帕梅拉腰腹計劃,但需要單獨付費,原價128元,會員價88元。

但其他平台充斥着免費帕梅拉課程,能爲什么還要花錢,不如把买課的錢省下來买點雞胸肉和蛋白粉。

相較之下,Keep也不是KOL們發布健身視頻最多的平台。

以帕梅拉舉例,她在小紅書發布的健身視頻多於Keep ,並且其在Keep平台的健身視頻質量及內容基本與小紅書一致。

沒有獨家的免費高質量內容,流量競爭較激烈,用戶規模較大的平台具有優勢,有多少用戶在抖音跟着劉教練跳操、在B站看減肥知識。

Keep不懂社區

Keep目前的商業模式主要依賴於自有品牌產品的銷售和會員訂閱及在线付費內容,2022年兩項收入之和以佔到總營收的91.8%。

雖說廣告是內容社區常見變現方式,但廣告是典型的眼球時間變現生意,由於Keep用戶活躍度較低,導致其廣告變現的收入天花板也對應較低。所以這也不難理解,Keep爲何沒有把變現太放到廣告業務上去。

Keep的廣告業務2019年佔比還有13%,到2022年只有7.3%了,尤其是2021-2022年幾乎無增長。

過去三年Keep營收的三駕馬車中,自有品牌的增速爲60.6%、37.1%和29.8%,而會員訂閱及线上付費內容則爲123.8%、64.7%、60.5%。由此帶動Keep會員訂閱及线上付費客單價大幅提高,2019年-2022年分別爲16.37元、14.75元、14.15元和20.54元。

而細究來看,前兩年貢獻營收的主要來自會員訂閱,2022年則是线上付費內容。

2020年和2021年,這一部分收入只有千萬級,到2022年突然暴增到3.31億。答案被Keep寫在了招股書裏:线上付費內容服務主要包括虛擬體育賽事服務。

也就是此前傳聞的,Keep靠「賣獎牌」賺了5個億。

通過舉辦虛擬賽事,比如线上跑,Keep可向參與的用戶收取幾十到上百元不等的報名費(一般爲39元)。然後用戶選擇挑战的跑步距離,報名成功後完成所選目標即可獲得獎牌。

從招股書看,近三年時間,Keep「賣獎牌」的收入大約是4.34億元,僅2022年就收入超3個億,同比增速達到375.04%。

最新的數據顯示,2023年第一季度,Keep收入同比增長7.2%至4.47億元,而增長的主要動力就是虛擬運動賽事的收入增加。

於Keep而言,虛擬賽事不僅能夠強化現有用戶的粘性,一定程度上還能激活老用戶,並且以「獎牌」爲社交媒介破圈,無異於是一個可持續的有效營銷活動。

但回到社交這件事本身來看,Keep仍要面對兩個實際問題。

其一,運動社區與社交的天然割裂,作爲工具,用戶可能到Keep來,只想運動,對滿屏的小哥哥小姐姐並不感興趣;

其二,想要靠社交激活、強化和挽留用戶,「獎牌」只是引子,重點還是在社區運營。

《Keep的困頓與終局》一文中也曾提到,Keep認爲用戶在社區裏進行社交活動是理所當然的事情,但作者給出的結論卻是“他們完全不懂社區”。

理由是即便引入了優質內容,但因運營層面的架構失衡,導致用戶和內容運營無法協同產生更大粘性。Keep今天仍然存在上述問題,導致社區並未成爲理想中的流量池。

Keep想利用社交增強社區粘性,就要在內容消費上做好分級,也就是做好用戶分層。利用一套成熟的社區內容體系,針對不同用戶的需求設計產品,而不是一刀切的都收費。

尾聲

《Keep的困頓與終局》裏,作者針對弱需求的結論,也給了兩個解決辦法:

一個是回到原點,深耕有着強需求管理自己身材的人。

選擇這條路,意味着Keep需要接受用戶量恢復到2015年水准的准備,但對今天的Keep來說,這不是一個可選項。

另一個則是直面真實需求,認清大部分人對運動/健康的態度仍需要被引導。

這需要Keep從底層思維上改變現有產品邏輯,虛擬賽事就是一個很好的例子。相對賣課這種工具屬性重的創收方式,线上跑更能調動用戶的積極運動心態。

只是,用戶在被线上跑吸引之後,強化其留下貢獻更多活躍度的不應該是付費課程,而是劉教練這樣的PUGC內容創作者,Keep要學會像其它社區一樣如何更好的爲創作者服務,以平台思維打破工具局限,再以與主流內容平台形成差異的、專屬運動垂直領域的內容打造競爭壁壘,同時也可借此打通一條穩定且符合用戶需求的商業化道路。

只是,Keep有沒有這樣的決心和能力,花更多的精力和金錢去培育平台上的獨家內容,就是檢驗創始人的破局思維了。

參考資料

[1] Keep申購結束:融資申購倍數1.81倍,低於預計申購倍數,注冊IPO

[2] Keep能否盈利,取決於多少人假裝在健身,遠川研究所

[3] Keep精准收割年輕人,左手引流右手提價,又有多少花樣等你入坑?全球財說

[4] Keep的困頓與終局,Brylin彬彬

[5] 互聯網傳媒周報:keep港股IPO在即,詳解招股書,申萬宏源

[6] 傳媒行業KEEP深度報告:運動+科技第一股,內容+消費雙驅動,國海證券

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:四年後,再看Keep的困頓與終局

地址:https://www.twetclubs.com/post/12367.html