近日,聚水潭集團股份有限公司(以下簡稱“聚水潭”)向港交所提交上市申請,遞交招股書。聚水潭是一家爲電商賣家提供SaaS ERP應用的公司,成立於2014年9月26日,總部位於上海。它基於互聯網SaaS架構,爲電商企業搭管理平台,致力於實現銷售平台,倉儲物流,生產供應三方之間的高效協同。

在IPO前,阿米巴資本持有聚水潭超10%的股份,爲最大機構投資方;紅杉中國、高盛、藍湖資本以及元璟資本分別持有聚水潭超5%的股份,亦爲主要機構投資方。

聚水潭在招股書中表示,IPO募集所得資金淨額將主要用於強化研發能力以豐富產品矩陣;加強銷售和營銷能力;尋求战略投資,以擴大產品矩陣、擴展客戶群並加強技術能力;以及用作一般公司用途。

這家SaaS ERP的早期入局者,通過一套SaaS產品專注服務電商行業,背靠阿米巴、微光、紅杉、高盛、藍湖等知名機構,於2020年完成C輪融資,投後估值爲60億元。通過七輪融資,累計募資超6億元,聚水潭在5年間實現估值超70倍增長,可謂一時風光無限。聚水潭作爲電商SaaS ERP龍頭,創始人駱海東就曾對媒體表示“聚水潭有實力上市,但要到2021年上半年再去考慮IPO”。

如今,兩年已過,這場籌備已久的上市之旅,終於來了。但聚水潭“雖遲但到”的這場赴港IPO,在其持續虧損的業績下,添上了些許不確定性。

增收不增利,虧損連年增加

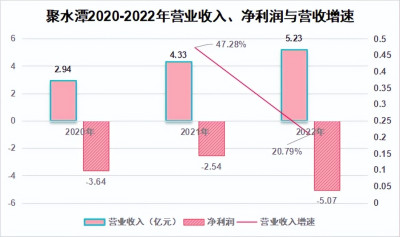

據招股書顯示,聚水潭2020-2022年的營業收入分別爲2.94 億元、4.33 億元以及 5.23 億元人民幣,實現連年增長,其營收增速呈現下降趨勢,營收增長乏力。虧損分別約爲3.64 億元,2.54 億元以及 5.07 億元,三年虧損11.25億元。

來源:聚水潭招股書 數據猿整理

聚水潭的營收增長離不开其燒錢換量的打法,更離不开其本身具有核心競爭力。駱海東曾對外表示,聚水潭主要通過加高“護城牆”和加寬“護城河”兩種方式提高核心競爭力:一方面,與內部緊密協同的產品涉及到數據安全必須自主研發;另一方面,具有協同性的產品可以投資其他企業去完成。

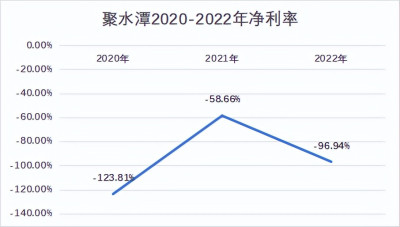

營收高速增長,但是盈利難題卻難以解決。從其淨利潤來看,聚水潭連年虧損,其淨利率更是呈現下降趨勢,在2020年更是達到-123.81%,2021-2022年雖較2020年有所好轉,但均爲負值。聚水潭此次赴港能否成功上市,對聚水潭提升融資能力、確保其資金鏈安全則顯得尤其關鍵。

來源:聚水潭招股書 數據猿整理

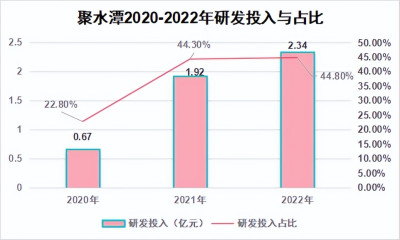

爲了搶佔市場份額以及話語權,聚水潭在研發开支上並不吝嗇。據招股書顯示,聚水潭在开發SaaS產品上投入大量資源,2020年、2021年及2022年研發开支分別爲0.67億元、1.92億元及2.34億元,佔營收比重分別爲22.8%、44.3%及44.8%。聚水潭想坐穩電商SaaS ERP龍頭寶座,自然得不遺余力的投入。

來源:聚水潭招股書 數據猿整理

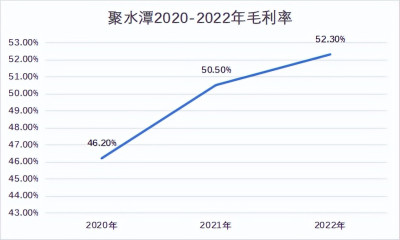

從其毛利率上看,聚水潭的毛利率連年增加,2020-2022年聚水潭的毛利率分別爲46.20%、50.50%、52.30%,呈現增長趨勢。但高毛利率並未換回高利潤,或與SaaS行業的行業特性有關。事實上,SaaS產品一般需要對產品开發及客戶獲取及留存進行大量初始投資以推動市場接受度,成本及开支常超過利潤,從而導致處於虧損狀況。從而,SaaS服務提供商想要實現收支平衡需要較長的時間。

來源:聚水潭招股書 數據猿整理

爲了更好的把握市場的發展機遇,進一步鞏固市場地位,公司在營銷中持續投入。

來源:聚水潭招股書 數據猿整理

因爲拉新、留存困難已經成爲SaaS行業通病,國產廠商現階段普遍依靠強銷售、大力鋪展人力的高運維投入來支撐業務擴張。

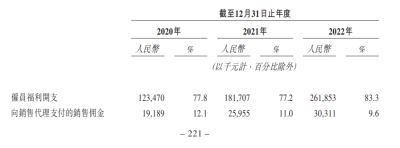

招股書披露,銷售及營銷开支主要包括僱員福利开支(包括支付予銷售及客戶支持人員的薪酬)及向銷售代理支付的銷售傭金。其中,僱員福利开支佔據77.8%,

值得一提的是,聚水潭的客戶留存率指標較好。招股書披露,聚水潭2021年、2022年的NDR(淨收入留存率)爲122%、105%,也間接說明客戶認可其產品帶來的持續價值,發展良好。

一般來說,NDR是評價一家SaaS公司客戶留存的重要指標,一般認爲NDR在120%以上說明業務發展良好,客戶愿意持續訂閱。過去全球SaaS公司在IPO時的NDR中位數爲106%。

不過聚水潭NDR指標2021年到2022年下滑了17%,結合市場環境來看,或由於當年疫情影響導致,聚水潭的客戶經營產生影響,進而導致指標下滑。

總的來說,聚水潭連年虧損實屬情理之中,甚至連駱海東本人也說過“To B是個坑,十年才能平”。 聚水潭也坦言,若聚水潭無法產生足夠收入及管理其成本及开支,未來可能繼續產生重大虧損。若無法獲得足夠資本滿足資本需求,可能無法落實增長战略,進而導致其業務、財務狀況及前景受到重大不利影響。

深耕電商SaaS領域

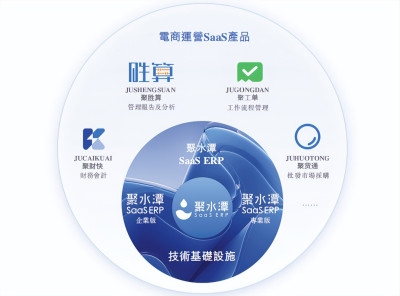

聚水潭通過爲電商企業提供一站式的SaaS產品和服務。此外,聚水潭還在一定範圍內拓展提供其他電商運營SaaS產品,滿足客戶財務會計、管理報告和分析、工作流程管理、批發採購等多樣化需求。

具體來講,聚水潭ERP是聚水潭的核心SaaS產品,其服務並滿足商家客戶在電商平台上處理電商訂單相關的關鍵需求——商家可通過聚水潭ERP整合、同步並統籌協調其所有店舖、訂單、產品、庫存,管理各平台的運營或財務數據,享受跨平台業務體驗。目前,聚水潭ERP提供的主要功能包括訂單管理系統(OMS)、倉儲管理系統 (WMS)、採購管理系統(PMS)和分銷管理系統(DMS)等。根據灼識咨詢的報告,聚水潭ERP已成爲最受中國商家歡迎的電商SaaS ERP品牌。

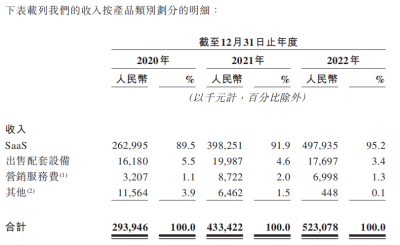

從收入構成上來看,聚水潭收入主要來自電商SaaS ERP產品以及其他電商運營SaaS產品。其中,聚水潭的電商SaaS ERP產品產生的收入分別爲2.549億元、3.738億元及4.571億元,分別佔同年總收入的86.7%、86.2%及87.4%,其他電商運營SaaS產品產生的收入分別爲810萬元、2450萬元及4080萬元,分別佔同年總收入的2.7%、5.7%及7.8%。綜上,聚水潭的SaaS收入穩定佔到其總收入的九成以上。

聚水潭產品類別 來源:聚水潭招股書

聚水潭的收入除了SaaS訂閱,還包括售賣相關硬件設備、營銷服務費,以及其他。聚水潭2022年的收入構成中,SaaS收入合計佔比95.2%。因此聚水潭的收入看起來更像是走的堅守SaaS模式,做標准化服務路线。

從客戶上來看,2021年及2022年,聚水潭的五大客戶合共佔相關年度總收入的1.4%、1.8%及1.2%。於2020年、2021年及2022年各年,聚水潭的最大客戶佔相關年度總收入的0.7%、0.6%及 0.3%。

由此來看,聚水潭並沒有過度依賴一家客戶,這樣更有利於其健康持續的發展。

行業發展前景廣闊

從行業發展來看,自2013年以來,中國已成爲全球最大的電商市場,目前佔據全球超過40%的份額。近年來,隨着新的電商平台的不斷湧現,市場份額不斷增加。在這樣的背景下,中國電商SaaS市場呈現指數級的增長。根據灼識咨詢的資料,中國電商SaaS市場規模已從2020年的73億元增長至2022年的101億元,預計2027年將增長至291億元。

據招股書披露,據灼識咨詢的資料,以2022年收入計,聚水潭是中國最大的電商SaaS ERP提供商,市場佔有率高達20.7%。在中國電商運營SaaS市場中,按2022年SaaS總收入計,聚水潭同樣排名第一。

但是隨着電商平台不斷多樣化及創新商業模式的出現,超過一半中國電商商家已經實現跨多個平台經營。然而,缺乏一體化軟件產品的跨平台運營可能會出現混亂且效率低。

在這樣的背景下,中國電商商家對於能幫助其商鋪蓬勃發展和成功的數字化解決方案的付費意愿不斷增強。根據灼識咨詢的資料,2022年,中國電商商家的IT支出總額達1160億元,預計到2027年將進一步增長到2312億元。

對於聚水潭來說行業中有許多競爭對手存在,例如有贊、微盟、光雲科技企邁科技等。對於電商SaaS廠商來說,由於跟着電商走上了快車道,但是因爲過度依賴平台,也會給其帶來不小的麻煩,所以當下最主要的就是需要尋求對於電商SaaS最主要的第二增長級。

聚水潭在電商SaaS ERP這一垂直市場中具有較強知名度和競爭力,聚水潭擁有良好的市場擴張力,隨着市場滲透率的增加,其業務規模和盈利能力有機會得到長足提升。

不過聚水潭在短期內還需蓄力發展,一是增強其融資、造血的能力,二是需要形成核心的競爭壁壘,這樣才能保持核心競爭力,長遠發展。

——END——

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:三年虧損11億,聚水潭要靠IPO“續命”?

地址:https://www.twetclubs.com/post/12469.html