23063600

1 平台型設計企業,視頻芯片供應商

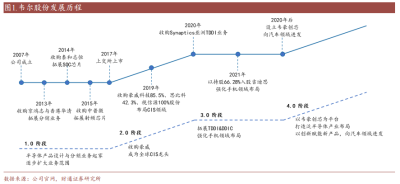

1.1 內生+外延擴大版圖,平台型布局开花結果

韋爾半導體股份有限公司成立於 2007 年,最初從事功率元件和電源 IC 等產品的 設計、銷售和分銷業務。公司通過內部設立和外延並購的方式擴大自身業務版圖, 提供圖像傳感器、模擬和觸屏與顯示等解決方案,逐步轉型爲全球排名前列的平 台型半導體設計企業。

公司發展可以劃分爲四個階段: 2007-2015 年:半導體產品設計與分銷起家,業務積累逐步擴張。 公司原有產品主要包括分立器件、電源管理 IC、直播芯片、射頻芯片四大類。分 離器件銷售額以 TVS 及 MOS 管爲主,另外有少量肖特基二極管。其中,電源管 理 IC 的收入貢獻度較高,射頻芯片及直播芯片業務處於業務培育階段。公司 2015 年收購無錫中普微、設立上海韋功,產品线开始向射頻芯片領域延伸。

2017-2019 年:並購豪威、思比科等公司,成爲全球 CIS 龍頭之一。 公司於 2017 年成功在上交所上市,同年成立子公司韋孜美致力於研發高性能模擬 IC 產品,拓展公司產品线;2019 年公司完成對北京豪威 85.5%、思比科 42.3%和 視信源 100%股權的收購,全面布局高中低端 CMOS 圖像傳感領域,並發展爲公司 核心業務。公司一躍成爲國內領先 CIS 芯片廠商,成爲全球 CIS 龍頭之一。

2020-2021 年:收購 Synaptics 亞洲 TDDI 業務,持股吉迪思,強化手機領域布局。 公司於 2021 年收購吉迪思 65.77%的股權。成功收購 Synaptics 拓展 TDDI 及 DDIC 業務,同時與北京極感科技成立合資公司極豪科技切入屏下指紋,初步形成“顯 示觸控驅動+屏下指紋+外圍模擬+射頻+功率”的業務組合,公司的業務版圖不斷 擴大。構建了圖像傳感器解決方案、觸控與顯示解決方案和模擬解決方案三大業 務體系協同發展的半導體設計業務體系。

2020 年及以後:設立韋豪創芯,平台化打造泛半導體產業布局,賦能新品類產品, 向汽車、ARVR、機器視覺等領域進發。 公司 2020 年 6 月參與創立韋豪創芯產業基金,聚焦行業先進發展方向與技術,專 注於泛半導體領域優質企業的股權投資。義烏韋豪創芯一期股權投資出資人包括韋爾股份、義烏國有資產經營公司、知名母基金等。目前韋豪創芯已投資優質汽 車電子相關廠商,助力公司業務從手機拓展至汽車 CIS 等更多汽車電子相關業務, 充分受益於汽車半導體價值量爬升大趨勢。未來可與公司業務形成強協同關系, 爲公司未來發展保駕護航。

此外,機器視覺、ARVR 等行業具備多模態 AI 與視覺芯片產業融合的空間,引領 視覺芯片开啓新一輪行業創新和需求拉動,公司作爲視頻芯片龍頭有望深度受益。

設計與分銷業務齊頭並進,共同推動公司發展。

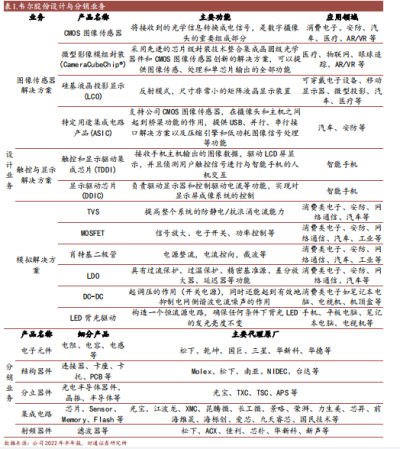

在設計業務方面,公司以 CIS、顯示觸控和模擬解決方案三大業務爲基礎,以消 費電子、安防、汽車、醫療、AR/VR 等全場景領域,根據自有 IP 積累、客戶需 求、供應鏈協同,孵化 MCU、LCOS、LVDS 等新業務,“3+N”布局深化有望奠定 長期持續發展的基礎。

在分銷業務方面,公司作爲典型的技術型半導體授權分銷商,與原廠有着緊密的 聯系。公司順應國內半導體行業的產業地域布局在多地設立子公司。構建採購、 銷售網絡、提供技術支持、售後及物流服務等完整的業務模塊。

1.2 庫存改善、歸母扭虧,業績有望底部回升

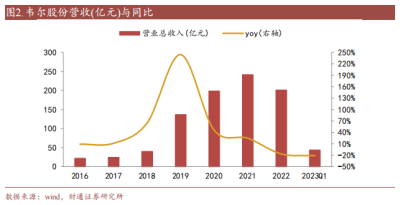

新業務助力公司對衝未來市場風險,業績有望底部回升。公司 2016-18 年營收增 長穩定,CAGR+22.41%,轉折點發生於 2019 年公司對北京豪威、思比科、視信源 的收購之後,主營業務拓展至 CIS 芯片,公司收入顯著增長。

2022 年主要系消費電子領域智能手機行業受到疫情、宏觀經濟、換機周期等多方 面影響,景氣進入築底區間,公司實現營收 200.78 億元,同比-16.70%。2023Q1, 新機型發布拉動半導體設計業務實現環比增長且逐月加速趨勢,由於分銷業務有 所下滑,公司實現收入 43.35 億元,同比-21.72%,環比-7.67%。 未來公司有望依靠研發創新提升產品覆蓋度對衝行業的不確定性,疊加宏觀經濟 形勢改善,迎來較大修復空間與彈性成長。

專注夯實三大產品事務部及與之協同效應強的業務。

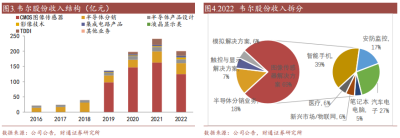

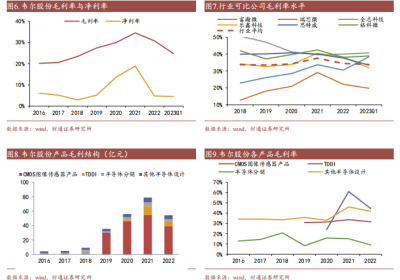

分行業看,2022 年公司半導體設計業務實現收入 164.07 億元,佔主營業務收 入比 82.15%,同比下降 19.49%

半導體分銷業務實現收入 35.65 億元,佔公 司收入比重的由 2017 年 69.62%的降至 17.85%,同比減少 2.60%。 在設計業務中,CMOS 圖像傳感器收入 124.82 億元、半導體產品設計收入 12.72 億元、觸控與顯示產品收入 14.71 億元、影像技術 6.09 億元、集成電路產品 5.31 億元、液晶顯示類 0.43 億元。

按下遊分,在公司圖像傳感器解決方案中(CMOS、ASIC、LCOS、CameraCubeChip), 智能手機佔比 39%、汽車電子 27%、安防監控 17%、新興市場/物聯網 6%、醫療 6%、筆記本電腦 5%。

展望後市,公司積極研發認證下,汽車業務增長趨勢有望延續,在國內與海外均有產能保障;消費電子行業正處於去庫存階段,隨着疫 情緩和,居民消費意愿有望逐漸改善。疊加公司積極與國內廠商合作新項目、 高端像素新品發布,公司消費類電子業務有望觸底反彈;安防類業務由於前期 受政策影響收入延期,有望順周期復蘇。

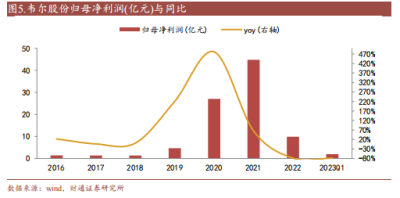

2023Q1 歸母扭虧,業績拐點確立。2016-18 年,公司歸母淨利潤較爲穩定,分別 爲 1.42、1.37、1.39 億元,CAGR+0.71%。受益於 2019 年起的豪威並購,CMOS 圖 像傳感器產品對公司業績產生突出貢獻,2021 年歸母淨利潤達到 44.76 億元。

由於消費電子行業技術迭代較快,行業競爭加劇部分產品價格有所下滑,因此在 2022 年末,公司考慮到滯銷品和庫存周期較長的產品,出於謹慎性考慮做了最大 幅度的存貨減值計提,共計提存貨減值准備 13.59 億元。2022 年公司歸母淨利潤 爲 9.90 億元,同比下降 77.88%,扣非歸母淨利潤 0.96 億元,同比下降 97.61%。 2023Q1 公司實現歸母淨利潤 1.99 億元,扣非歸母 0.22 億,環比扭虧,業績拐點 確立。

毛利率、淨利率短期有所承壓,後續有望企穩提升。

由於收購整合的 CIS 業務整 體毛利率水平較高,以及缺芯潮下的 CIS、TDDI 提價,公司毛利率從 2016 年 20.12% 持續提升至 2021 年的 34.49%。 2022 年,部分芯片在缺芯漲價後逐步回歸理性、加之下遊智能手機等行業需求疲 軟產生價格競爭,2022 年公司毛利率爲 30.75%,淨利率爲 4.77%,同比均有所下 降。

我們選取富瀚微、瑞芯微、全志科技、樂鑫科技、思特威、格科微作爲行業 可比公司,2022 年、2023Q1 行業平均毛利率水平分別爲 34.45%、33.85%,同比分 別減少 3.12 個百分點、3.18 個百分點,可見同行業可比公司報表數據中也有相 似趨勢。

2023 年,公司進入積極調整階段,Q1 實現毛利率 24.72%,淨利率 4.50%,環比 Q4 (24.56%)略有改善。長期看,隨着下遊消費電子需求修復和去庫存的逐步好轉, 以及公司在更高階 CIS 產品中的布局,未來公司整體淨利潤水平仍有望修復至較 高水平。

(受篇幅限制,僅爲部分瀏覽)

*免責聲明:以上報告均爲通過公开、合法渠道獲得,報告版權歸原撰寫/發布機構所有,如涉侵權,請聯系刪除;本號報告爲推薦閱讀,僅供參考學習,不構成投資建議。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:機器視覺+VR促感知芯片需求增長引領行業新趨勢

地址:https://www.twetclubs.com/post/12678.html