來源丨醫藥經濟報

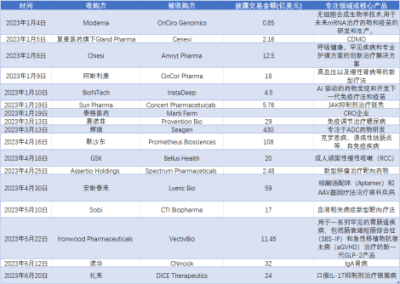

《醫藥經濟報》新媒體中心不完全統計了2023年上半年和2022年上半年的並購案例。從被統計數據顯示,相較之下2023年上半年無論是並購案件數量或是並購總淨額均明顯高於2022年同期數據。

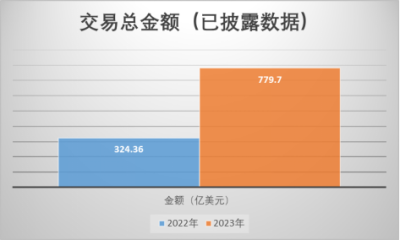

綜合信息顯示,2023年並購案件的已披露交易總額更是高達779.7億美元,相較2022年同期的324.36億美元,交易總額增長翻倍。

在這些交易當中,有幾項重磅交易十分值得行業關注:

3月13日,輝瑞針對Seagen的430 億巨額並購案件引發了市場的廣泛關注。當時,輝瑞宣布將以每股229美元、共計430億美元的價格,收購生物技術公司Seagen。按照在公告宣布前的一個交易日(3月10日)的收盤價格來看,Seagen每股價格約爲172.61美元每股,交易溢價了超30%。

值得關注的是,輝瑞在2022年雖然進行了5筆並購(Arena、ReViral、Biohaven、Valenva、GBT)但總金額僅爲243.175億元。2023上半年,輝瑞雖然沒有進入2022年的“大掃貨”模式,但單筆交易就超越了2022年的全部交易金額的總和。

有業內觀點分析,Seagen作爲ADC領域公認的龍企業,輝瑞在完成收購後將使其早期腫瘤臨牀管道增加一倍,並實現ADC領域技術或是部分癌種產品的彎道超車。輝瑞方面也曾表示,收購交易完成後,到2030年Seagen可能會貢獻100多億美元的風險調整收入,且這筆收入在2030年以後可能會有顯著增長;

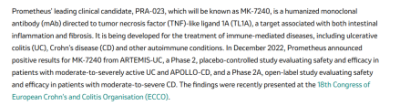

4月16日,默沙東和Prometheus Biosciences共同宣布,兩家公司已達成協議,默沙東將以每股200美元的價格完成對Prometheus的收購,接近翻倍的溢價收購也使總金額高達108億美元。

據了解,目前全球僅有7款靶點TL1A的在研產品,其中3款進入了臨牀階段,分別所屬輝瑞、Prometheus和安進,安進的產品尚處I期臨牀階段,輝瑞和Prometheus在臨牀二期,但Prometheus稍微領先一步,已經在2022年底披露了二期臨牀結果,並有望於2023年邁進III期臨牀。

換而言之,持有了PRA023,默沙東即手握了一款潛在First-in-class 產品,並有望改變IBD領域的治療格局。

6月12日,諾華宣布,已與加拿大公司Chinook Therapeutics達成協議,以35億美元的總金額收購後者,獲得2款處於臨牀後期的高價值慢性腎病藥物。根據協議條款,諾華將以每股40美元現金收購Chinook,總價值爲32億美元;在產品達到某些監管裏程碑後,Chinook還有權利額外獲得每股4美元的現金,總價值爲3億美元。

收購完成後,諾華將新成立一家子公司與Chinook合並,並預計在2023年下半年完成交易。屆時,諾華將獲得Chinook旗下兩款用於治療lgA腎病的項目。此前,諾華砍掉了約10%的管线,核心聚焦在心血管、血液學、實體腫瘤、免疫學和神經科學。此次收購也被視爲是諾華在其專注於創新藥物战略下的強有力補充。

6月20日,禮來公司宣布,就收購DICE Therapeutics公司達成最終協議。禮來將以每股48美元現金收購DICE所有已發行股票(總計約24億美元)。這一收購價較截至2023年6月16日(交易宣布前最後一個交易日)的DICE普通股30天成交量加權平均交易價溢價約40%。

據了解,此次收購正是禮來押注DICE的口服IL-17抑制劑DC-806等項目。其中,DC-806更是具備成爲同類最佳的潛力。目前,糖尿病業務作爲禮來現金流支柱已有較好表現,腫瘤板塊阿貝西利銷售額在迅猛增長,神經領域手握Donanemab這一治療阿爾茨海默病的潛在重磅產品(III期研究已達到了主要終點)。因此,收購 DICE Therapeutics,還能幫助禮來補強其免疫領域研發能力。

Biotech企業的日子更不好過,賣管线、裁員、破產消息更是不斷。

更有市場觀點指出,相較之下賣身於大藥企對於biotech們而言已經是非常好的結局。一定程度上,能夠吸引到藥企真金白銀的花錢收購代表着被收購企業們的未來商業前景,也代表了收購方潛在的管线發展意愿。

從收購方的角度分析,藥企們似乎更偏向於有後期管线,中短期內能夠實現藥物獲批,或是已有上市藥物,處於商業化階段的公司。在適應症方面,在呼吸健康、罕見疾病、慢病治療、胃腸疾病以及皮膚病等領域均有涉足。

相較而言,2023的並購方向似乎更多看向了治療手段方面的探索。Moderna、BioNTech、輝瑞以及賽諾菲都在加碼布局免疫調節/治療領域。以賽諾菲收購Provention Bio爲例,看中的正是Provention旗下在2022年11月在FDA獲批上市的產品Teplizumab。

據了解,Teplizumab是全球首款可以延緩1型糖尿病發展的藥物,靶向T細胞表面CD3抗原的單抗,通過與效應 T 細胞表面的 CD3 結合,抑制 T 細胞對胰島 細胞的攻擊,從而保護胰島 細胞不受破壞,以延緩或預防成人及 8 歲以上人群的臨牀 1 型糖尿病。臨牀數據顯示,在中位隨訪的 51 個月的時間裏,接受 Teplizumab 治療的 44 名患者中有 45% 最後被診斷出患有 3 期 T1D,而接受安慰劑治療的 32 名患者中的比例高達 72%。且 Teplizumab 治療組患者出現疾病進展的時間約爲 50 個月,而對照組則爲 25 個月。這也被業內認爲,免疫調節產品的出現,爲糖尿病的治療提供了新的治療思路。

簡單而言,有別於此前,大藥企不斷加碼腫瘤領域,以及2022年重磅押注罕見病領域的“內卷”式並購,2023年的收購更加多樣化。針對新型療法的探索更多。

在過去的十多年的經驗來看,並購正是大型藥企實現跨越式的增長的主要來源。得益於此,Biotech在現金流短缺、經營環境艱難的市場環境下有了不一樣的出路,讓更多有價值的產品或治療方式能夠呈現給需要的患者群體,滿足未被滿足的臨牀價值。

寒冬還未過去,市場對於優質資產的渴望一直都在……

了解更多2022中資海外並購數據及內容,請閱讀晨哨《2022中資海外並購年報》

晨哨大买手爲您找到的優質項目 點擊了解詳情: ADC抗體偶聯抗癌新藥及伴隨診斷 晨哨近期代理了多個優質心血管類優質項目的融資業務, 有興趣可聯系"晨哨君"

ADC抗體偶聯抗癌新藥及伴隨診斷 晨哨近期代理了多個優質心血管類優質項目的融資業務, 有興趣可聯系"晨哨君"

2023年,隨着全球市場的放开,並購交易也愈發活躍。

在資本謹慎入局的市場環境下,开源節流,如何熬過寒冬、支撐管线研發推進、迎來產品商業化的經營轉折點,已成爲Biotech們的經營主題。與此同時,不少MNC企業尋找新的管线/藥物,以此緩解企業專利到期的業績危機。

在此背景下,MNC除了自身的管线研發推進以外,並購也是MNC藥企實現跨越式增長和迅速豐富管线品種的不二之選。這或也是推動並購浪潮的重要原因之一。

《醫藥經濟報》新媒體中心不完全統計了2023年上半年和2022年上半年的並購案例。從被統計數據顯示,相較之下2023年上半年無論是並購案件數量或是並購總淨額均明顯高於2022年同期數據。

綜合信息顯示,2023年並購案件的已披露交易總額更是高達779.7億美元,相較2022年同期的324.36億美元,交易總額增長翻倍。

在這些交易當中,有幾項重磅交易十分值得行業關注:

3月13日,輝瑞針對Seagen的430 億巨額並購案件引發了市場的廣泛關注。當時,輝瑞宣布將以每股229美元、共計430億美元的價格,收購生物技術公司Seagen。按照在公告宣布前的一個交易日(3月10日)的收盤價格來看,Seagen每股價格約爲172.61美元每股,交易溢價了超30%。

值得關注的是,輝瑞在2022年雖然進行了5筆並購(Arena、ReViral、Biohaven、Valenva、GBT)但總金額僅爲243.175億元。2023上半年,輝瑞雖然沒有進入2022年的“大掃貨”模式,但單筆交易就超越了2022年的全部交易金額的總和。

有業內觀點分析,Seagen作爲ADC領域公認的龍企業,輝瑞在完成收購後將使其早期腫瘤臨牀管道增加一倍,並實現ADC領域技術或是部分癌種產品的彎道超車。輝瑞方面也曾表示,收購交易完成後,到2030年Seagen可能會貢獻100多億美元的風險調整收入,且這筆收入在2030年以後可能會有顯著增長;

4月16日,默沙東和Prometheus Biosciences共同宣布,兩家公司已達成協議,默沙東將以每股200美元的價格完成對Prometheus的收購,接近翻倍的溢價收購也使總金額高達108億美元。

據了解,目前全球僅有7款靶點TL1A的在研產品,其中3款進入了臨牀階段,分別所屬輝瑞、Prometheus和安進,安進的產品尚處I期臨牀階段,輝瑞和Prometheus在臨牀二期,但Prometheus稍微領先一步,已經在2022年底披露了二期臨牀結果,並有望於2023年邁進III期臨牀。

換而言之,持有了PRA023,默沙東即手握了一款潛在First-in-class 產品,並有望改變IBD領域的治療格局。

6月12日,諾華宣布,已與加拿大公司Chinook Therapeutics達成協議,以35億美元的總金額收購後者,獲得2款處於臨牀後期的高價值慢性腎病藥物。根據協議條款,諾華將以每股40美元現金收購Chinook,總價值爲32億美元;在產品達到某些監管裏程碑後,Chinook還有權利額外獲得每股4美元的現金,總價值爲3億美元。

收購完成後,諾華將新成立一家子公司與Chinook合並,並預計在2023年下半年完成交易。屆時,諾華將獲得Chinook旗下兩款用於治療lgA腎病的項目。此前,諾華砍掉了約10%的管线,核心聚焦在心血管、血液學、實體腫瘤、免疫學和神經科學。此次收購也被視爲是諾華在其專注於創新藥物战略下的強有力補充。

6月20日,禮來公司宣布,就收購DICE Therapeutics公司達成最終協議。禮來將以每股48美元現金收購DICE所有已發行股票(總計約24億美元)。這一收購價較截至2023年6月16日(交易宣布前最後一個交易日)的DICE普通股30天成交量加權平均交易價溢價約40%。

據了解,此次收購正是禮來押注DICE的口服IL-17抑制劑DC-806等項目。其中,DC-806更是具備成爲同類最佳的潛力。目前,糖尿病業務作爲禮來現金流支柱已有較好表現,腫瘤板塊阿貝西利銷售額在迅猛增長,神經領域手握Donanemab這一治療阿爾茨海默病的潛在重磅產品(III期研究已達到了主要終點)。因此,收購 DICE Therapeutics,還能幫助禮來補強其免疫領域研發能力。

Biotech企業的日子更不好過,賣管线、裁員、破產消息更是不斷。

2023年1月,有外媒消息報道,腎病藥物生物技術公司Goldfinch Bio正在走ABCs破產程序,其官網也已經關閉;

2023年2月,紅細胞先驅Rubius 在歷經大裁員後宣布進行清算和解散程序;

3月27日,曾經風頭無兩外泌體賽道的領先企業Codiak BioSciences宣布申請破產,並將對公司資產進行出售……

更有市場觀點指出,相較之下賣身於大藥企對於biotech們而言已經是非常好的結局。一定程度上,能夠吸引到藥企真金白銀的花錢收購代表着被收購企業們的未來商業前景,也代表了收購方潛在的管线發展意愿。

從收購方的角度分析,藥企們似乎更偏向於有後期管线,中短期內能夠實現藥物獲批,或是已有上市藥物,處於商業化階段的公司。在適應症方面,在呼吸健康、罕見疾病、慢病治療、胃腸疾病以及皮膚病等領域均有涉足。

相較而言,2023的並購方向似乎更多看向了治療手段方面的探索。Moderna、BioNTech、輝瑞以及賽諾菲都在加碼布局免疫調節/治療領域。以賽諾菲收購Provention Bio爲例,看中的正是Provention旗下在2022年11月在FDA獲批上市的產品Teplizumab。

據了解,Teplizumab是全球首款可以延緩1型糖尿病發展的藥物,靶向T細胞表面CD3抗原的單抗,通過與效應 T 細胞表面的 CD3 結合,抑制 T 細胞對胰島 細胞的攻擊,從而保護胰島 細胞不受破壞,以延緩或預防成人及 8 歲以上人群的臨牀 1 型糖尿病。臨牀數據顯示,在中位隨訪的 51 個月的時間裏,接受 Teplizumab 治療的 44 名患者中有 45% 最後被診斷出患有 3 期 T1D,而接受安慰劑治療的 32 名患者中的比例高達 72%。且 Teplizumab 治療組患者出現疾病進展的時間約爲 50 個月,而對照組則爲 25 個月。這也被業內認爲,免疫調節產品的出現,爲糖尿病的治療提供了新的治療思路。

簡單而言,有別於此前,大藥企不斷加碼腫瘤領域,以及2022年重磅押注罕見病領域的“內卷”式並購,2023年的收購更加多樣化。針對新型療法的探索更多。

在過去的十多年的經驗來看,並購正是大型藥企實現跨越式的增長的主要來源。得益於此,Biotech在現金流短缺、經營環境艱難的市場環境下有了不一樣的出路,讓更多有價值的產品或治療方式能夠呈現給需要的患者群體,滿足未被滿足的臨牀價值。

寒冬還未過去,市場對於優質資產的渴望一直都在……

了解更多2022中資海外並購數據及內容,請閱讀晨哨《2022中資海外並購年報》

晨哨大买手爲您找到的優質項目 點擊了解詳情:

ADC抗體偶聯抗癌新藥及伴隨診斷 晨哨近期代理了多個優質心血管類優質項目的融資業務, 有興趣可聯系"晨哨君"

ADC抗體偶聯抗癌新藥及伴隨診斷 晨哨近期代理了多個優質心血管類優質項目的融資業務, 有興趣可聯系"晨哨君" 晨哨大买手爲您找到的投資需求 點擊了解詳情: 某A股醫療類上市公司,市值65億

追加內容

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:2023H1醫療全球並購金額“翻倍”:輝瑞、默沙東、諾華等开啓“掃貨模式”?

地址:https://www.twetclubs.com/post/13923.html