近幾年指數增強策略產品的火熱,不僅讓量化私募備受追捧,還吸引了公募持續發力。

據華寶證券統計,截至2023年一季度末,公募指數增強基金規模已逼近兩千億,儼然成爲了公募量化的一條重要產品线。

但據筆者觀察,隨着量化私募高速的策略迭代,公募量化產品與量化私募的差距非但沒有縮小,反而愈發明顯。

量化私募指增產品與公募差距顯著,爲何?

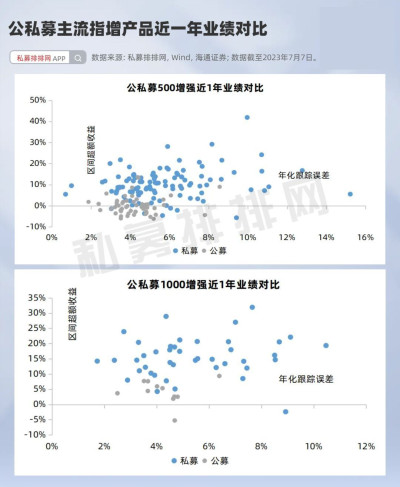

根據海通證券統計數據,對比公私募量化指增產品近一年超額收益可以發現,無論是中證500指增還是中證1000指增,私募指增產品的整體表現均明顯優於公募指增產品。

事實上,私募指增產品不僅近一年超額收益優勢明顯,在近幾年超額收益的持續性方面也有較好表現。

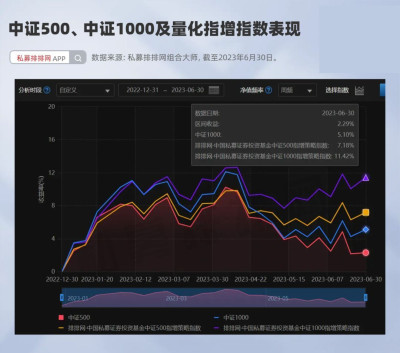

如上圖所示,2023年上半年中證500指數漲幅爲2.29%,而私募排排網中證500指增指數漲幅達7.18%;中證1000指數上半年漲幅爲5.1%,中證1000指增指數漲幅達11.42%。

由此計算可得:

私募500指增產品2023年上半年的整體超額收益爲4.89%,年化超額收益爲10.02%;

私募1000指增產品2023年上半年的整體超額收益爲6.32%,年化超額收益爲13.04%。

同樣以私募排排網指增指數計算超額收益,我們可以得到:

2022年私募中證500指增的整體超額收益爲9.92%,中證1000指增的整體超額收益爲16.36%;

2021年私募中證500指增的整體超額收益爲8.55%,中證1000指增的整體超額收益爲13.74%。

2020年私募中證500指增的整體超額收益爲17.59%,中證1000指增的整體超額收益爲17.9%。

可以看出,雖然上半年兩度遭遇超額縮減甚至回撤的風波,今年上半年量化私募整體超額收益保持了2021年以來的水准,只是相比於2020年有所下降。

而根據華寶證券的研報統計數據,公募指數增強基金的年化超額收益同樣是在2020年達到頂峰,在2021年出現較大的衰減,且今年以來又有明顯降低。

如上圖所示,2020年公募中證500指增的超額均值超過10%,中證1000指增超額均值超過了15%;而到2023年,中證1000指增超額均值降低到5%以下,中證500指增更是超額慘淡。

2020年量化超額收益的爆發離不开當年注冊制帶來的打新紅利,2021年以後打新能獲得的超額收益日趨減少,到如今幾近於無。

但近年來公募量化超額縮減,或許還是因爲策略競爭力有所欠缺。

國內量化投資行業的發展,有賴於2008年、2012年華爾街量化人才歸國潮,帶回來了海外先進的量化投資策略。

彼時國內私募行業尚未健全,諸如李笑薇、田漢卿和黎海威等人,回國後先投身公募“大廠”組建量化團隊的居多。

私募量化爲何能反超公募量化,到如今反而拉开較大差距?

分析來看,這一方面是因爲量化投資高頻策略對於勝率以及超額穩定性的提升較大,另一方面則是因爲公募和私募在投資品種上的自由度差距較大。

公募基金在反向交易、衍生品使用等方面都受到嚴格限制,因此策略偏向中低頻,選股因子以基本面因子爲主,而且不能使用期權等衍生品對衝增厚超額收益。

加上公募基金的競爭以相對排名爲主,不像私募那樣追求絕對收益、超額收益,伴隨着人才流動,量化私募形成了強者愈強的馬太效應,與公募量化的差距因此逐漸增大。

近一年量化私募誰稱雄?

爲提供更多數據參考,私募排排網統計了近一個月在私募排排網有更新淨值、有近一年收益數據披露的私募中證500指增和中證1000指增產品,對比了這些產品的超額收益和超額夏普。

對比發現,近一年超額收益居前的中證500指增產品中,27只已錄得***%以上的超額收益,84只超額收益在10%-15%之間。。

而超額收益夏普比率居前的中證500指增產品,在近一年復雜多變的市場中,都將超額收益動態回撤控制在***%以內。

【應合規要求,私募基金不能公开展示,文中涉及私募產品用備案編碼簡略後替代,收益數據用***替代,合格投資者可查看產品信息及收益數據。】

近一年超額收益居前的中證1000指增產品中,49只已錄得***%以上的超額收益,32只超額收益在10%-15%之間。

超額收益夏普比率居前的中證1000指增產品,近一年超額收益動態回撤約在***%以內。

筆者整理了中證500指增和中證1000指增中,近一年超額收益或超額收益夏普比率居於前10,以及超額收益和超額夏普都居於前20的產品如下。

中證500指增方面,思曄投資、福克斯投資和大道投資的產品近一年超額收益位居前三,其中思曄投資的產品近一年超額收益已達***%。

如果從代表風險收益率的超額夏普比率看,上榜產品近一年動態回撤均不到***%,表現出極強的超額持續性。

其中佳期投資的產品近一年表現位列榜上第一,該產品近一年動態回撤僅***%,超額收益也是達到了***%。

而在近一年超額收益和超額夏普都表現較好,居於同策略前20的中證500指增產品如下。

中證1000指增方面,上榜產品表現較爲集中,都在***%以上,穩博投資、九坤投資和魯民投基金的產品近一年超額收益位居前三。

超額夏普比率方面,由於中證1000偏向中小盤股,指數波動率偏大,上榜產品近一年動態回撤控制在***%,也是表現出較好的超額持續性。

其中托特私募的產品近一年表現位列榜上第一,該產品近一年動態回撤僅***%,超額收益也是達到了***%。九坤投資、佳期投資的產品緊隨其後,而且近一年超額收益更高。

而在近一年超額收益和超額夏普都表現較好,居於同策略前20的中證1000指增產品如下。

總結

今年以來,量化多頭策略的超額收益走勢大致分爲四個階段:

1、春節之前,市場大幅反彈,指數強勢拉升,量化選股策略跑贏指數難度較大,超額略有回落。

2、春節後至三月中旬,指數轉弱,小盤股強勢,市場交易活躍,對以量化指增爲代表的量化多頭策略較爲有利,指增超額有所修復。

3、三月中旬至四月中旬,AI概念引爆市場,相關板塊佔據了市場絕大部分的成交熱度,虹吸其他板塊流動性,這種極端結構性行情之下,量化指增策略普遍遭遇了超額回撤。

4、四月末至六月末,極端的結構性行情逐步緩解,市場成交熱度向各個行業逐步擴散,量化策略超額階段性爆發。

回顧今年以來量化指增產品的超額走勢,可謂一波三折,最終在淨值回撤的困擾中突圍,取得了與前兩年較爲接近的超額收益,不僅是因爲市場風格轉向利好,更是因爲量化私募在持續迭代策略的同時,保持了較好的風險控制。

風險揭示:投資有風險,本資料涉及基金的過往業績不預示其未來表現,基金管理人管理的其他基金的業績並不構成基金業績表現的保證,我司未以明示、暗示或其他任何方式承諾或預測產品未來收益。投資者應謹慎注意各項風險,認真閱讀基金合同、基金產品資料概要等銷售文件,充分認識產品的風險收益特徵,並根據自身情況做出投資決策,對投資決策自負盈虧。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:量化私募完勝公募,上半年指增產品差距明顯

地址:https://www.twetclubs.com/post/14322.html