本刊編輯部 | 齊永超

7月20日,市場迎來分化,此前的熱門概念股出現降溫,而電氣設備、化工等板塊則迎來反彈……整體來看,市場在7月以來維持低位震蕩,但這似乎並未影響一些重量級機構的加倉熱情,比如“超級巨頭”瑞銀,其近期頻頻加碼A股上市公司,其中就涉及了電氣設備、化工等板塊的個股。

長期以來,瑞銀總是出手闊綽,觀察其投資成績單,其“廣泛布局”的策略也實現了整體收益率領跑大市的成績。那么,在這背後,瑞銀是如何布局的?

7月已加倉多家公司

年內已买超百億

20年前,即2003年的7月,一家外資機構通過QFII機制完成了購买A股股票第一單,由此揭开了QFII在我國證券市場正式參與投資的大幕,這家外資機構就是瑞銀。資料顯示,瑞銀爲全球性的金融控股集團之一。

作爲QFII梯隊的中堅力量,長期以來,瑞銀持續在A股市場尋找機會並加碼布局。7月18日,揚電科技發布了向特定對象發行股票的發行情況報告書,在投資者名單中就有瑞銀的身影。

揚電科技主營業務爲輸變電設備、非晶電子元器件等,屬於電氣設備行業。資料顯示,揚電科技定增發行股份數量爲2489.019萬股,募資5.1億元。發行對象最終確定爲9家,其中,瑞銀認購244萬股,獲配金額爲5000萬元。除了瑞銀,頻繁參與定增的諾德基金以及牛散謝愷等均現身加碼。

或是受定增落地刺激,7月18日,揚電科技股價大漲11%。不過,自2021年11月觸及高點至今,揚電科技股價即步入了持續調整通道當中。

不止揚電科技,瑞銀在7月還參與了多家公司定增,如化工股湖北宜化、光纖公司通光线纜等,兩家公司的定增股份分別於7月18日、7月19日上市,瑞銀分別認購了5000萬元、3200萬元。

事實上,這也僅是瑞銀參與定增的冰山一角。從年初至今,瑞銀的加碼動作從未停止。據不完全統計,瑞銀今年以來(截至7月19日,下同)共出手參與了75家公司的定增,其中,一季度參與定增家數爲40家,二季度以來超過30家(見表1)。今年以來,瑞銀通過定增的投入資金已超過百億,達113億元。認購金額在全部參與定增的近500家機構中位列第3,在參與定增的QFII中排名第一。

滑動查看圖片

從對單只個股的投入資金來看,約7成分布在1000萬元~1億元,3成超過1億元,對部分個股投資金額較高,超過10億元,如在1月完成定增的中國國航、中國東航以及在6月完成定增的恩捷股份,瑞銀投入金額分別爲19.53億元、15.73億元與10.89億元。

從行業分布來看,並無明顯規律,但仔細觀察,瑞銀似乎也表現出了一些偏好,如在其年內參與定增的公司中,電子、電力設備、化工、機械設備、醫藥生物等幾大領域的個股較爲集中。

定增收益率整體爲正值

捕獲CPO、算力等概念股迎超額收益

長期以來,由於能夠獲得低於市場價格的籌碼,定增吸引了一衆投資者的關注。不過,由於上市公司質地良莠不齊、市場環境多變等多方面因素影響,通過定增賺取“確定性”盈利的難度越來越大。那么,作爲全球資管巨頭,瑞銀的“成績單”如何?

目前來看,瑞銀參與定增的個股盈利表現參差不齊,而整體收益率則可圈可點,另外,因對部分個股精准“捕捉”,相關公司爲其創造了不俗的超額收益。

從瑞銀年內參與定增的公司來看(若對於已經解禁股份仍舊持倉),其目前有54只個股或超7成個股處於浮盈狀態。整體來看,其年內參與定增的公司整體浮盈金額超過3億元。

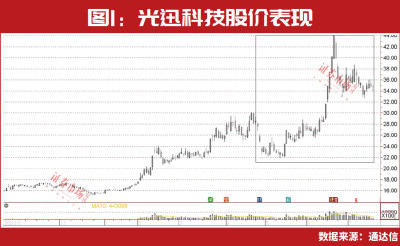

進一步來看,部分個股創造的浮盈金額較高,如光迅科技,今年4月,瑞銀耗資15600萬元認購其840.97萬股定增股份。該筆定增股份將於今年10月迎來解禁。光迅科技是一家光通信器件供貨企業,具有近來大熱的CPO(共封裝光學)等概念,受此刺激,公司股價在6月大幅上漲(見圖1)。近日,CPO熱度出現一定降溫,光迅科技股價也同步出現了一輪回調。不過,瑞銀目前仍有近90%的浮盈,以投入金額測算,目前浮盈超1.3億元。

此外,瑞銀定增布局的金信諾、寒武紀等,今年以來股價也迎來不俗上漲,目前浮盈均超過50%,浮盈金額均在千萬以上。仔細觀察不難發現,上述公司多涉及近階段被市場關注的熱門概念,如算力、Chiplet(模塊化芯片)。如金信諾主營爲通訊线纜及接插件、高頻連接器等,據其表示,公司在AI大模型方面目前有兩個布局,一是AI算力領域,二是AI用戶入口領域。寒武紀主營業務爲人工智能核心芯片,據其表示,公司能爲行業智能化升級提供充裕的底層算力支撐。

另外,協創數據、佳都科技、崇達技術、經緯輝开、銀江技術等多家公司也有20%~30%的浮盈(見表2)。

近期,因大額解禁導致股價重挫甚至跌停的案例不斷增加。瑞銀也並非順風順水,如因解禁影響,其此前定增的多只個股股價均出現重挫。

既短线頻繁調倉

也對部分個股給與長线堅守

偏愛行業龍頭且長线持股布局是QFII的一個重要特點,這在瑞銀的調倉策略中也得以體現,但對於部分個股,瑞銀也表現出頻繁調倉的一面。

回顧來看,今年一季度,瑞銀共出現在130余只個股前十大流通股股東,總持倉市值約爲140億元。其中,以新進姿態出現在前十大流通股股東的公司超過90家,如美的集團、紫金礦業、華測檢測等。進一步來看,瑞銀對包括美的集團、紫金礦業等在內的行業龍頭持股市值較高,如持倉上述兩只個股的市值就分別達到了36億元與19億元(見表3)。

去年四季度,瑞銀也同樣以新進姿態出現在多家公司前十大流通股股東,而今年一季度,瑞銀對其中不少個股給與了減倉操作。如玩具制造企業高樂股份,去年四季度末,瑞銀以2755.25萬股的持倉量新進成爲第4大流通股股東,而今年一季度,瑞銀已大筆減倉且於前十大流通股股東名單隊列退出。

對於其他不少個股,瑞銀也在堅守持倉或不斷加碼。

如體外診斷企業透景生命,今年一季度末,瑞銀以827.19萬股的持倉量位居第2大流通股股東,而值得一提的是,這已是瑞銀自2020年中報新進現身前十大流通股股東以來連續12個季度持倉透景生命,且多以無變動式持股爲主。值得一提的是,透景生命曾被瑞銀舉牌。2020年8月,透景生命公告稱,瑞銀在增持公司股份後達到舉牌线(持有上市公司股份達5%)。據觀察,2020年三季報~2023年一季報,瑞銀持倉透景生命的股份數量佔總股本比例一直維持在5%以上。

從截至今年一季度來看,瑞銀對單一個股持倉佔比較高的公司數量並不多,對多數公司的持股佔比均在1%以下。對極少數個股的持倉佔比超過了3%。

如車用交流發電機企業德宏股份與電器企業良信股份,今年一季度末,瑞銀對兩者的持倉佔比均超過3%。不過,瑞銀對兩者的態度有些不同,一季度,瑞銀對德宏股份進行了減倉,持股佔比由去年四季度末的4.31%降至3.58%,對良信股份則進行了加碼,持股佔比由去年四季度末的1.97%增至3.76%。

對於上述相關公司,瑞銀後市會有怎樣的調倉策略?是否會進行舉牌?我們對此也將持續關注。

(文中提及個股僅爲舉例分析,不做买賣推薦。)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:海外“超級巨頭”出手!建倉這幾只電氣設備、化工股,已爆买超百億!名單一覽……

地址:https://www.twetclubs.com/post/14842.html