標的:中國移動 (00941.HK)

目的:分析判斷短期和中長期是否有投資機會?

當日股價表現:收盤報收於66.75港元/股,漲幅+0.68%,PE(TTM)10.9,交易金額16.51億。

一、公司簡介

主營業務:移動語音、短彩信、無线上網、有线寬帶等連接服務,數據中心、雲計算、內容分發網絡、算網融合等算力服務,以及基於人工智能、大數據、物聯網、安全等新一代信息技術能力的平台、應用和解決方案。

主要產品及服務:無线上網業務、短彩信業務、有线寬帶業務以及應用及信息服務。公司是全球領先的通信及信息服務企業,致力於爲個人、家庭、政企、公司已形成面向個人市場(C)、家庭市場(H)、政企市場(B)和新興市場(N)的完整產品與服務體系,一站式滿足各類用戶的多元化需求。

網絡建設及覆蓋:截至2021年6月末,公司已开通基站達528萬個,基站總數位居全球第一。其中,4G基站達332萬個,佔全球4G基站總數約三分之一,全國行政村4G覆蓋率超過99%;5G基站達50萬個,已建成全球技術領先、規模最大、品質優良的5G SA網絡,爲全國地市以上城區、部分縣城及重點區域提供5G服務。公司的移動通信網絡覆蓋全國,北至漠河、南至三沙、東至撫遠、西至喀什,最高至珠穆朗瑪峰、最深至新元煤礦井下534米。

二、基本面

中國移動於8月10日公布了1H23財務業績。營收同比增長6.8%,達到了人民幣5307億元;歸母淨利潤同比增長8.4%,達到了人民幣762億元。公司決定2023年中期每股派息2.43港元,並計劃將2023年全年派息率提升至70%以上!

新舊動能轉換穩步推進,數字化轉型不斷深入,收入增長“第二曲线”價值貢獻進一步凸顯。主營業務收入達 4,522 億元,同比增長 6.1%。總連接數達 31.9 億,淨增 2.5 億。CHBN全面增長,HBN 收入佔主營業務收入比達 42.7%,同比提升 2.7 個百分點。數字化轉型收入達 1,326 億元,同比增長 19.6%,佔主營業務收入比提升至 29.3%。

公司效益效率持續領先,並保持良好態勢。歸屬於母公司股東的淨利潤達到762億元人民幣,同比增長8.4%,每股盈利爲3.56元人民幣,繼續保持國際一流運營商的領先地位。EBITDA爲1,835億元人民幣,同比增長5.5%,佔主營業務收入的比例爲40.6%。資本开支達到814億元人民幣,自由現金流爲791億元人民幣,同比增長43.3%。

持續爲股東創造更大價值。公司充分考慮盈利能力、現金流狀況及未來發展需求。決定在2023年中期派息每股2.43港元,同比增長10.5%。此外,將2023年全年以現金方式分配的利潤提升至當年公司股東應佔利潤的70%以上,以回饋股東並共享發展成果。

三、技術面

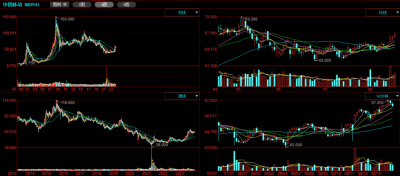

技術指標分析

短期:60分鐘級別MACD金叉、KDJ死叉,ZJTJ顯示爲主力出貨1.13;日线級別MACD、KDJ雙金,ZJTJ顯示爲高度控盤2.49,上升走勢;

中長期:周线級別MACD死叉、KDJ金叉,ZJTJ顯示爲有莊控盤2.45,上升走勢;月线級別MACD、KDJ雙金,ZJTJ顯示爲有莊控盤19.46,上升走勢;

主力資金動向:20日內主力淨流入2.56億,10日內主力淨流入4.97億,5日內主力淨流入5.07億港元;

四、分析總結

1、中國移動在上半年受到宏觀經濟逆風的影響下,仍然保持了穩健的增長,並且利潤超過了市場的預期。這表明該公司具有出色的公司治理和運營能力。基於公司擁有較高的盈利能力以及數據要素市場的發展加速,對其長期增長潛力持樂觀態度。

2、根據60分鐘和日线級別技術指標出現分歧,但主力資金加速淨流入的情況來看,短期內對該股持看漲態度。而從中長期來看,周线與月线級別走勢一致,結合基本面因素,該股具備明顯的高股息和可持續增長屬性,因此對其長期增長潛力持樂觀態度。

聲明

著作權歸作者所有。商業轉載請聯系作者獲得授權,非商業轉載請注明出處。

風險提示:本文所提到的觀點僅代表個人的意見,所涉及標的不作推薦,據此买賣,風險自負。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中國移動個股分析:利潤超預期+第二增長曲线價值凸顯,豪橫提升派息比例

地址:https://www.twetclubs.com/post/19997.html