記者 羅雪峰 財經研究員 魏易

9月5日,攜程發布2023年第二季度及上半年業績公告。財報顯示,由於積壓的旅行需求依舊強勁,促使預定量不斷增加,攜程第二季度營業收入爲112億元人民幣,同比上升180%。但值得關注的是,攜程集團的淨利潤較第一季度卻有大幅減少,第一季度的淨利潤爲33.74億元,第二季度的淨利潤僅有6.48億元。

攜程董事會執行主席梁建章表示,“在2023年第二季度,國內和國際旅行需求依然保持強勁,我們對長期旅行需求和市場前景保持樂觀。”對此,業內人士提醒,攜程的住宿預訂、交通票務、旅遊度假、商旅管理幾大主營業務保持着穩定增長的同時,攜程的金融業務卻因“暴力催收”等頻遭用戶投訴。前不久,安全界大佬“安全_雲舒”還在微博吐槽在購买機票時被攜程綁定貸款,“安全_雲舒”遇到的情況並不是個例。

Q2淨利潤環比大降81%,拓展金融業務詬病不少

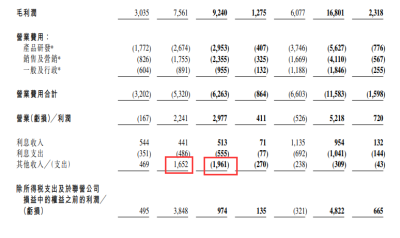

與第一季度相比,攜程集團第二季度淨營業收入實現增長,但淨利潤卻出現大幅度下滑。財報顯示,攜程集團第二季度淨營業收入爲112億元,較第一季度的92億元上升22%;第二季度的淨利潤爲6.48億元,較第一季度的33.74億元下降80.9%。

發現網記者對比攜程兩個季度的財報數據,在第二季度營業利潤高於第一季度的情況下,第二季度的淨利潤大幅度下滑的原因是“其他支出”爲19.61億元,但攜程未在業績公告中披露“其他支出”詳情。從接近攜程的業內人士口中,記者了解到,這或許來自於攜程並表投資企業的公允價值調整。

業內人士指出,在“互聯網公司終極變現靠金融貸款”的浪潮下,攜程也不甘落後上线金融業務。但一直以來,攜程並未在財報中單獨披露金融業務業績數據,而是將其歸類到其他收入中。財報顯示,攜程第二季度其他收入爲8.57億元,同比增長51.9%。與美團等互聯網大廠相比,攜程的金融業務佔比並不算高,業務規模也不算大,可能也正是因爲如此,攜程在發展金融業務時顯得有點急迫,甚至出現在用戶購买機票時綁定貸款,或者以優惠券等方式誘導用戶开通貸款的情況。

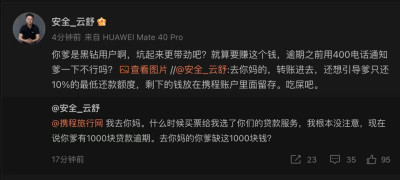

前不久,微博用戶“安全_雲舒”發布多條微博怒斥攜程。“安全_雲舒”表示,他在买機票時被攜程綁定了貸款服務,導致他出現1000元逾期,而且在逾期前沒有官方電話通知,在後續的還款過程中,攜程又引導他只還10%的最低還款額度。目前,“安全_雲舒”已刪除上述微博。

據發現網記者了解,微博用戶“安全_雲舒”本名爲魏某國(化名),是默安科技創始人兼CTO,曾是阿裏巴巴P9資深安全專家,雲盾網絡安全產品負責人。2016年,魏先生和前阿裏雲平台總監聶萬泉、前阿裏巴巴高級安全專家汪利輝聯合成立杭州默安科技有限公司,主要做技術研發、網絡安全服務類產品。企查查顯示,魏某國是默安科技第三大股東,佔股9.663%。

事實上,安全界大佬魏某國遇到的情況不是個例,很多用戶在攜程購买機票時都遇到過在不注意時被綁定貸款的情況。

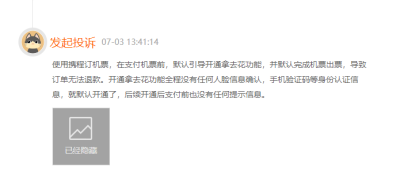

截止目前,黑貓投訴上關於攜程金融的投訴信息多達6307條,其中就有多位用戶反饋在購买機票時被默認开通“拿去花”,他們將攜程這種行爲描述爲“硬塞給消費者錢,硬來收消費者利息”。7月3日,有用戶投訴稱:使用攜程訂機票,在支付機票前,默認引導开通拿去花功能,並默認完成機票出票,導致訂單無法退款。开通拿去花功能全程沒有任何人臉信息確認,手機驗證碼等身份認證信息,就默認开通了,後續开通後支付前也沒有任何提示信息。

據攜程App介紹,拿去花是攜程金融爲更好地服務旅行用戶,聯合銀行、消費金融公司等擁有合法金融業務資質的機構推出的一項面對個人的信用消費服務,目前拿去花合作機構包括馬上消費金融股份有限公司、上海尚誠消費金融股份有限公司、天津趣遊商業保理有限公司以及重慶攜程小額貸款有限公司等。據中國裁判文書網相關文書顯示,攜程金融的資金方還包括上海華瑞銀行股份有限公司,以及河南中原消費金融股份有限公司等。

發現網記者體驗攜程購买機票流程時發現,攜程會在付款頁面設置“拿去花特惠”選項,並標注“立減10元”的優惠提醒,使用拿去花付款有“不分期”、“3期”、“6期”、“12期”四個選項,除了“不分期”外,選擇其他三種都需要支付一定的服務費用。

原銀保監會(現國家金融監督管理總局)在《關於警惕過度借貸營銷誘導的風險提示》中提醒消費者遠離過度借貸營銷陷阱,防範過度信貸風險,其中提到要警惕營銷過程中混淆概念,誘導消費者使用信用貸款等行爲,比如,以“優惠”等說辭包裝小額信貸、信用卡分期等服務;或是價格公示不透明,不明示貸款或分期服務年化利率等;還有的在支付過程中故意誘導消費者選擇信貸支付方式。《金融產品管理辦法(徵求意見稿)》第十五條明確,非銀行支付機構不得爲貸款、資產管理產品等金融產品提供營銷服務,不得在支付頁面中將貸款、資產管理產品等金融產品作爲支付選項,以默認开通、一鍵开通等方式銷售貸款、資產管理產品。

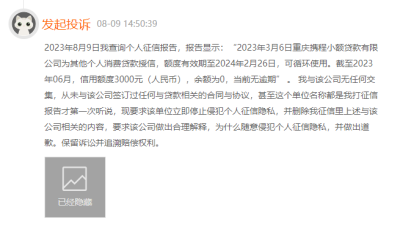

由於在不知情的情況下綁定貸款,很多用戶和魏某國一樣出現逾期後,需要承擔着逾期帶來的損失。發現網還注意到,除了被綁定貸款外,還有用戶在不知情的情況下被攜程金融授信,還在用戶的徵信報告中留下查詢記錄。

《徵信業管理條例》中規定,除法律規定可以不經本人同意查詢之外,向徵信機構查詢個人信息的,應當取得信息主體本人的書面同意並約定用途。未經同意查詢個人信息或者企業的信貸信息,由國務院徵信業監督管理部門或者其排除機構責令限期改正,對單位處5萬元以上50萬元以下的罰款;對直接負責的主管人員和其他直接責任人員處1萬元以上10萬元以下的罰款;有違法所得的,沒收違法所得。給信息主體造成損失的,依法承擔民事責任;構成犯罪的,依法追究刑事責任。

數百條投訴反映暴力催收,影響借款人工作生活

除了“被貸款”外,攜程金融最爲用戶所詬病的還是“暴力催收”。據發現網記者不完全統計,近一個月來,關於攜程金融的投訴共有247條,其中大多數都與暴力催收有關。

一位自稱是西安高新雲熙港售樓部置業顧問的用戶投訴稱,攜程金融催收打電話到公司說他是欠錢不還的老賴,影響公司正常運轉,公司要對他進行辭退。不僅如此,催收人員還在抖音關注該用戶的朋友、同事、親戚,在抖音發布其老婆和孩子的照片,還艾特其親友污蔑其騙取用戶定金不退,嚴重影響該用戶的生活和工作。

據公安部2019年9月在河南鄭州召开的全國公安機關打擊“套路貸”犯罪工作推進會上發布的公安機關打擊“套路貸”犯罪的十起經典案例;其中案例一:北京1.08“套路貸”犯罪案件,犯罪分子主要表現就是:對借貸人所在企事業機關單位辦公電話實施惡意呼入騷擾,導致企事業機關單位辦公電話數日無法接通,嚴重影響單位正常辦公秩序和當地社會治安秩序,造成惡劣社會影響。

發現網整理用戶投訴信息發現,攜程金融“暴力催收”的方式包括向無關第三人透露個人欠款信息、爆通訊錄、騷擾親友、辱罵恐嚇等。在攜程金融的影響下,其背後的資金方“上海華瑞銀行股份有限公司”也被用戶頻繁投訴“暴力催收”。

2018年,中國互聯網金融協會發布《互聯網金融逾期債務催收自律公約(試行)》(下稱《催收公約》)。《催收公約》的第三章給出14條行爲規範,其中就包括債務催收對象應符合法律法規有關要求,不得騷擾無關人員;催收人員與債務人及相關當事人溝通時,不得採用恐嚇、威脅、辱罵以及違反公序良俗的語言或行爲脅迫債務人及相關當事人;催收人員應當在恰當時間开展債務催收活動,不得頻繁致電騷擾債務人及其他人員;催收人員不得向債務人外的其他人員透露債務人負債、逾期、違約等個人信息等。而攜程集團旗下攜程金融科技(上海)有限公司作爲中國互金協會的會員單位,其催收行爲與《催收公約》規定的行爲規範有相悖之處。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:攜程Q2淨利潤環比大降81% 近30天內投訴暴力催收數百條

地址:https://www.twetclubs.com/post/25090.html