盛京銀行屬於東北區域爲數不多的三家上市城商行之一,且資產規模已經邁入了“萬億俱樂部”。

隨着恆大集團股權轉讓工作的完成,盛京銀行國有股份佔比進一步提升,股權結構持續優化。但東北區域間的競爭愈演愈烈,除國有大行外,盛京銀行屬於“前有狼,後有虎”的狀態。

並且其自身的經營狀態並不理想,今年上半年,營收淨利潤“雙降”,資產質量指標有所企穩,但所在行業水平仍然較高。

《商訊·公司金融》對於盛京銀行經營發展問題函至盛京銀行,但截至發稿前,尚未得到任何回復。

區域競爭格局生變

盛京銀行成立於1997年9月,前身是由原沈陽市33家城市信用社的股東、沈陽市財政局及15家企業法人股東共同發起設立的沈陽城市合作銀行股份有限公司,1998年更名爲沈陽市商業銀行股份有限公司,2007年更名爲盛京銀行股份有限公司。

近年來,盛京銀行持續增資擴股並於2014年12月在香港聯合交易所主板成功上市,資本實力不斷增強。

截至2022年末,盛京銀行全轄共有營業機構212家,其中包括1家總行營業部,3家分行級專營機構,沈陽分行、北京分行、上海分行、天津分行、長春分行等18家分行及轄屬185家支行及5家小微支行。另外,盛京銀行發起設立了6家村鎮銀行,並控股盛銀消費金融有限公司。

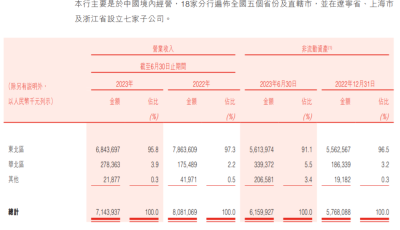

今年上半年,盛京銀行在東北區域實現營業收入68.44億元,佔營業收入的95.8%;華北區域實現營業收入2.78億元,佔營業收入的3.9%;其他區域實現營業收入0.22億元,佔營業收入的0.3%。東北區域的非流動資產總額爲56.14億元,佔非流動資產的91.1%;華北區域的非流動資產總額爲3.39億元,佔非流動資產的5.5%;其他區域的非流動資產總額爲2.07億元,佔非流動資產的3.4%。

從數據上可以看出,盛京銀行的主要業務都在東北區域,佔比均在九成以上。

盛京銀行業務开展主要集中於沈陽市,並在遼寧省內其他地級市設立分支機構,盛京銀行存貸款業務在沈陽市具有較高的市場份額。沈陽市是遼寧省省會,是東北地區經濟、文化、交通和商貿中心,支柱產業爲裝備制造業、農產品加工業以及金融業等行業。

《商訊·公司金融》注意到,沈陽市已迎來省級城商行和正在籌建的省級農商行。在同一座城市,兩家省級銀行的成立勢必會加劇區域競爭的激烈程度。

例如,遼沈銀行是遼寧省首家省級城商行,成立於2021年6月7日,由8家國資股東共同設立,並於2021年9月30日完成了對遼陽銀行和營口沿海銀行兩家高風險銀行的合並,承擔着金融改革化險的任務。

根據2021年1月20日,遼寧省政府常務會議研究推進省內城市商業銀行整體改革工作,擬申請合並遼寧省內12家相關城商行。

遼寧省內尚有13家城商行。在這13家城商行中,多位業內人士認爲,此次12家合並銀行並不會包括錦州銀行、盛京銀行兩家港股上市銀行以及規模相對較大的大連銀行。

另外,8月4日,國家金融監督管理總局網站發布批復消息顯示,同意籌建遼寧農村商業銀行股份有限公司。至此批復,意味着遼寧農信系統改革終於靴子落地。

批復指出,遼寧省農村商業銀行股份有限公司籌建工作小組應嚴格按照有關法律法規要求辦理籌建事宜,自批復之日起6個月內完成籌建工作。籌建期間接受遼寧監管局的監督指導,籌建工作完成後,應按照有關規定和程序向遼寧監管局提出开業申請。

其實,早在去年末就有媒體報道遼寧省農村商業銀行股份有限公司籌建的消息。當時,《遼寧日報》稱,沈陽農商銀行將與省內30家農信聯社組建遼寧省農村商業銀行股份有限公司。

新任董事長待核准

8月25日,盛京銀行發布了“董事名單與其角色和職能”的公告。

公告顯示,執行董事名單中有孫進、柳旭、石陽,非執行董事名單中有蘇慶祥、梁志方、王軍、江愛國,獨立非執行董事邢天才、戴國良、李進一、王 沫、呂丹。

同日,盛京銀行發布公告稱,孫進的執行董事任職資格已獲金融監管總局遼寧監管局已核准 。

且於2023年8月25日,選舉孫進爲盛京銀行董事長。在金融監管總局遼寧監管局未核准前,孫進將代爲履行董事長及法定代表人職責。

此前,盛京銀行的執行董事會出現調整。根據2022年11月份的董事名單顯示,執行董事爲邱火發(董事長)、沉國勇、柳旭、石陽、李穎,非執行董事爲蘇慶祥、梁志方、王軍、江愛國,獨立非執行董事爲邢天才、戴國良、李進一、王沫、呂丹。

而今年2月17日,邱火發因年齡原因辭任盛京銀行董事長、執行董事、董事會战略發展委員會主任及提名與薪酬委員會副主任。

4月11日,盛京銀行執行董事沈國勇因工作調整,請辭盛京銀行行長、執行董事、董事會風險控制及消費者權益保護委員會副主任及董事會战略發展委員會成員職務,並不再代 爲履行盛京銀行董事長及董事會战略發展委員會主任和提名與薪酬委員會副主任職責,自2023年4月11日起生效。

7月12日,中國銀保監會遼寧監管局核准執行董事柳旭擔任盛京銀行行長的任職資格。8月18日,執行董事李穎因達到法定退休年齡,辭任盛京銀行執行董事及董事會風險控制及消費者權益保護委員會成員職務。

《商訊·公司金融》注意到,盛京銀行執行董事發生變動前,盛京銀行的股權結構剛剛調整完成不久。

2022年,隨着恆大集團股權轉讓工作的完成,盛京銀行國有股份佔比進一步提升,股權結構持續優化。

2021年8月,沈陽市人民政府國有資產監督管理委員會附屬公司東北制藥集團有限責任公司和沈陽盛京金控投資集團有限公司以每股6元的價格分別受讓恆大南昌所持盛京銀行1.38億股內資股和0.29億股內資股,分別佔總股本的1.57%和0.33%;2021年9月,盛京金控出資99.93億元受讓恆大南昌所持盛京銀行17.53億股內資股份,佔總股本的19.93%。

2022年9月,沈陽市和平區國有資產經營有限公司等7家公司以每股5.7元的價格受讓恆大南昌所持盛京銀行最後12.82億股內資股。截至2022年末,恆大集團所持有的盛京銀行股份已全部出清,盛京金控持有盛京銀行20.79%的股份,爲其第一大股東;沈陽恆信國有資產經營集團有限公司持股5.45%,爲其第二大股東,盛京金控和沈陽恆信實際控制人均爲沈陽市國資委。

截至2022年末,盛京銀行股本總額87.97億元,其中沈陽市國有股份合計佔比37.52%。

經營業績雙降

根據半年報顯示,2023年,盛京銀行堅持資產負債轉型,優化資產結構、嚴控負債成本,經營指標穩步提升。

截至2023年6月末,盛京銀行資產總額10951.65億元,較上年末增加127.52億元,增幅1.2%;各項存款8088.33億元,較上年末增加372.67億元,增幅4.8%;各項貸款6202.85億元,較上年末增加69.22億元,增幅1.1%。

2023年上半年,盛京銀行實現營業收入71.44億元,同比下降11.6%。

盛京銀行表示,主要是本行順應國家政策導向,在積極加大實體信貸投放的同時,讓利實體經濟,降低企業融資成本,資產收益率同比下行;同時,積極管控成本支出,優化存款結構,拓展低成本存款,壓降付息成本,利息淨收入同比略有下降;同時,受債券和外匯市場波動變化影響,本行投資淨收益和交易淨收益等非息收入同比減少所致。

從信貸投放上來看,半年報顯示,截至2023年6末,盛京銀行發放貸款和墊款總額6202.85億元,較上年末增加69.22億元,增幅1.1%,佔總資產的比重爲56.6%,較上年末下降0.1個百分點。從數據上來看,盛京銀行發放貸款和墊款總額上半年增幅不大,貸款業務的拓展或面臨一定的壓力。

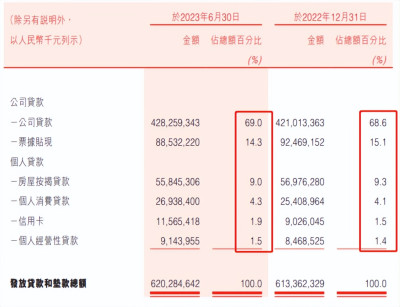

公司貸款是盛京銀行貸款組合的最大組成部分。截至2023年6月30日,盛京銀行公司貸款(含票據貼現)5167.92億元,較上年末增加33.09億元,增幅0.6%,佔發放貸款和墊款總額的比重爲83.3%,較上年末下降0.4個百分點。

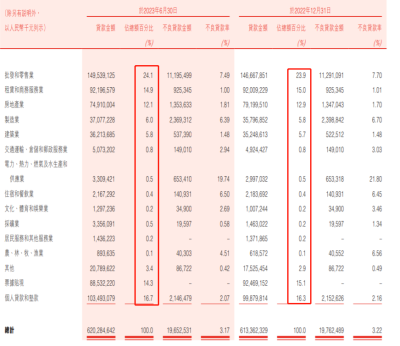

從公司貸款投放的行業來看,向批發和零售業、租賃和商務服務業、房地產業、制造業、建築業客戶提供的貸款是其公司貸款的最大組成部分。但從金額和佔比上來看,較上年末並未有明顯的變化,百分比變動基本上在0.1%-0.2%兩個數值間變動。

從貸款客戶集中度來看,盛京銀行前十大貸款客戶主要集中在房地產業和租賃和商務服務業,貸款客戶集中度處於較高水平。

盛京銀行個人貸款主要包括房屋貸款、個人消費貸款、信用卡及個人經營性貸款。

截至2023年6月30日,盛京銀行個人貸款1034.93億元,較上年末增加36.13億元,增幅3.6%,佔發放貸款和墊款總額的比重爲16.7%,較上年末上升0.4個百分點。

從個人貸款的投向上來看,房屋按揭貸款佔發放貸款和墊款總額較上年末下降0.3個百分點;個人消費貸款佔比較上年末上升0.2個百分點;信用卡佔比上升0.4個百分點;個人經營性貸款佔比上升0.1個百分點。

盛京銀行表示,主要是報告期內,本行面對個人住房貸款下降主動求變,通過擴寬线上线下獲客渠道,增加場景類業務營銷,加大新市民、個體工商戶等經營性貸款投放力度,推動個人貸款小幅增長。

但從盛京銀行個人經營性貸款變動的金額上,較其他科目的變動金額並不大,還不到7億元。從數據上並不能看出盛京銀行在加大實體信貸的投放。

今年上半年,盛京銀行實現淨利潤7.90億元,同比下降18.1%。

對於淨利潤的下降,盛京銀行表示,主要是受實體經濟尚處於疫情後修復階段,貸款市場報價利率(LPR)持續走低以及市場利率下行等因素綜合影響,生息資產收益率下行幅度超過付息負債成本率下行幅度,淨利差收窄,利息淨收入同比略有減少;受市場波動因素影響,非息收入同比減少;本行深入實施开源節流、降本增效舉措,嚴控費用支出,營業費用同比下降。

2023年上半年,盛京銀行實現利息淨收入59.78億元,同比減少0.78億元,降幅1.3%,其中,利息收入同比增加2.58億元,利息支出同比增加3.36億元。且淨利差1.30%,同比下降0.01個百分點,淨利息收益率1.22%,同比下降0.08個百分點。

金融投資收益下降較多

盛京銀行將營業收入下降的一部分原因歸爲“受債券和外匯市場波動變化影響,本行投資淨收益和交易淨收益等非息收入同比減少所致”。

根據半年報顯示,截至2023年6月30日,盛京銀行持有的金融投資(包括以公允價值計量且其變動計入當期損益的金融資產、以公允價值計量且其變動計入其他綜合收益的金融資產、以攤余成本計量的金融資產)余額3121.32億元,較上年末減少174.80億元,降幅5.3%,佔總資產比重28.5%,較上年末下降2個百分點。

2023年上半年,盛京銀行實現金融投資淨收益11.38億元,同比減少5.90億元,降幅34.1%,主要是報告期內處置債券資產淨收益同比減少所致。

從投資資產質量及資產減值准備計提來看,截止6月末,盛京銀行以攤余成本計量的金融資產中已發生信用減值的投資余額199.15億元, 較上年末增加78.18億元。2023年上半年末減值准備余額爲91.11億元,較上年末增加32.53億元,佔以攤余成本計量的金融資產余額的6.38%,減值計提比例較上年末提升2.61個百分點,對風險資產的覆蓋程度仍有待提升,投資資產質量變動及未來減值計提對盈利的影響值得關注。

除此之外,今年上半年,盛京銀行貸款業務在區域經濟增速放緩、信用環境弱化等因素的影響下,盡管不良率和資本充足率表現較穩以外,其信貸資產質量仍面臨一定壓力,撥備水平有待提升。

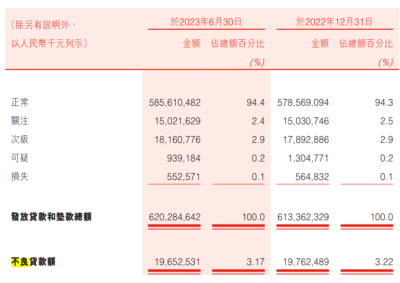

截至2023年6月末,盛京銀行不良貸款爲196.53億元,不良貸款率3.17%,較上年末下降0.05個百分點;撥備覆蓋率142.90%,較上年末上升2.60個百分點。其中公司貸款(包括票據貼現)的不良貸款率3.39%,零售貸款的不良貸款率爲2.07%。

2023年上半年,盛京銀行關注類貸款規模及佔比均較上年末小幅下降,不良貸款和逾期貸款規模整體保持穩定,佔比小幅下降。不良貸款率仍處於同業較高水平,信貸資產質量下行仍較大。撥備覆蓋水平小幅上升,但仍相對較低。

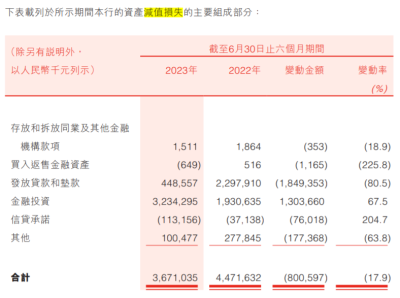

2023年上半年,盛京銀行資產減值損失爲36.71億元,同比減少8.01億元,降幅17.9%。

資本金方面,截至2023年6月30日,盛京銀行核心一級資本充足率爲9.19%,一級資本充足率爲10.88%,資本充足率爲12.40%。

盛京銀行在半年報中表示,資本充足率的全面提升,主要是報告期內,本行積極推動外源資本補充工作开展,成功申請地方政府專項債人民幣150億元,通過協議存款轉股方式補充本行其他一級資本,進一步拓寬資本補充渠道,提高資本充足水平。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:盛京銀行中報業績“雙降”,資產質量企穩

地址:https://www.twetclubs.com/post/27131.html