短摘要:毛利率較爲波動且存償債風險

長摘要:富嶺股份以外銷爲主,銷售收入與成本較高;報告期內公司毛利率較爲波動,償債能力下降。同時,在限塑政策之下公司謀劃轉型,不過轉型成效仍有待觀察。

2020年1月,國家發展改革委、生態環境部印發《關於進一步加強塑料污染治理的意見》,提出全國範圍餐飲行業禁止使用不可降解一次性塑料吸管等,到2025年,塑料制品生產、流通、消費和回收處置等緩解的管理制度基本建立,替代產品开發應用水平進一步提升。

隨着我國各地“限塑令”的深入實施,作爲傳統塑料“完美替代品”的生物可降解塑料迎來了重要發展機遇。近日,逐步向可降解塑料餐飲具制造商轉型的富嶺科技股份有限公司(以下簡稱:富嶺股份)更新了招股說明書,擬於深交所主板上市。

招股書顯示,富嶺股份本次擬公开發行股票數量不超過1.47億股,佔發行後總股本的比例不低於25%;預計募集資金10.61億元,用於年產2萬噸可循環塑料制品、2萬噸生物降解塑料制品技改項目、研發中心升級項目和補充流動資金。

然而,查閱招股書發現,富嶺股份以外銷爲主,銷售收入與成本較高;報告期內公司毛利率較爲波動,償債能力下降。同時,在限塑政策之下公司謀劃轉型,不過轉型成效仍有待觀察。

針對上述情況,發現網向富嶺股份發送採訪函請求釋疑,但截至發稿前,富嶺股份並未給出合理解釋。

外銷收入與成本高企,毛利率較爲波動

招股書顯示,富嶺股份成立於1992年10月,前身爲富嶺有限,注冊資本爲51萬美元,是一家主要從事塑料餐飲具及生物降解材料餐飲具研發、生產和銷售的高新技術企業。公司主要產品爲塑料和生物降解材料餐飲具,包括刀叉勺、吸管、水杯等。

2020年-2023年上半年(以下簡稱:報告期),富嶺股份實現營業收入10.68億元、14.58億元、21.54億元和8.09億元,實現歸母淨利潤分別爲0.77億元、1.16億元、2.55億元和0.98億元;2023年上半年,公司的營業收入和歸母淨利潤分別較上年同期下降18.38%和11.07%。

對於業績下滑,富嶺股份在招股書中表示,公司經營業績主要受到美國市場需求變化、人民幣兌美元匯率波動等因素影響,2023年以來歐美消費需求減弱,導致公司訂單有所下降。

招股書披露,富嶺股份產品以外銷爲主,直接或終端客戶包括McDonald's(麥當勞)、Wendy's(溫迪)、KFC(肯德基),在國內市場也打入了茶百道、蜜雪冰城和霸王茶姬等知名品牌的供應鏈中。

報告期內,公司境外銷售金額分別爲9.81億元、11.85億元、18.38億元和6.27億元,佔主營業務收入的比例分別爲92.10%、81.57%、85.50%和77.67%;其中,公司向美國的銷售收入佔比分別爲82.44%、71.31%、76.45%和67.61%。同期境內銷售佔比僅爲7.90%、18.43%、14.50%和22.33%。

由於外銷佔比較高,富嶺股份也面臨較大的成本壓力。招股書顯示,公司主要生產基地處在浙江台州,主要採用DDP和FOB模式向境外客戶出口產品。

所謂FOB模式,是指當貨物在指定的裝運港越過船舷,賣方即完成交貨;而DDP模式則是要辦理完進口清關手續,將在交貨運輸工具上尚未卸下的貨物交予买方,完成交貨,賣方必須承擔將貨物運至指定目的地的一切風險和費用。

2021年度,由於中國出口運力緊張,公司FOB出口模式下,部分客戶存在無法及時獲取足夠運力的情形。

同時,DDP出口模式下,2020年-2023年上半年,中國寧波港至美國的出口集裝箱運價指數平均分別爲1616.29、3340.01、3360.58和760,集裝箱海運費價格大幅增長,使得公司營業成本中海運費也大幅增加,報告期內公司的運輸服務費分別爲1.47億元、2.82億元、4.87億元和0.92億元。

另一方面,富嶺股份主要原材料爲聚丙烯(PP)和聚苯乙烯(PS)等塑膠原料,成本中直接原材料佔比超過50%,PP、PS等原材料價格波動受其上遊石油價格波動及大宗市場供應關系影響。

報告期內,PP和PS價格呈現先震蕩上升,後於2022年下半年开始震蕩下降趨勢;截至2023年上半年,富嶺股份PP採購的平均價格(不含稅)爲6993.23元/噸,PS採購平均價格(不含稅)爲8166.54元/噸。

因此,受原材料成本、運輸成本以及匯率波動等上漲的影響,致使報告期內富嶺股份毛利率較爲波動,2020年-2023年上半年,公司的綜合毛利率分別爲20.16%、18.07%、22.30%和25.61%,2021年毛利率呈現下降趨勢。

雖然2022年和2023年上半年有所回升,但業內人士對發現網分析表示,若未來海運費價格進一步提升,原材料成本提高或是產品銷售價格下降,疊加美元兌人民幣匯率持續下降,富嶺股份將面臨產品毛利率進一步下降風險,從而對公司盈利水平產生不利影響。

償債能力不足,限塑政策下謀劃轉型

在毛利率下降影響盈利能力之時,富嶺股份還面臨償債能力風險。報告期各期末,富嶺股份的負債總額分別爲4.87億元、7.2億元、6.66億元和6.1億元;同期資產負債率分別爲46.37%、53.62%、42.99%和38.26%,高於同行可比公司均值。

同時,公司流動比率分別爲1.15倍、1.25倍、1.65倍和1.58倍;速動比率分別爲0.63倍、0.63倍、0.88倍和0.88倍,均低於同行可比公司均值。

此外,截至2023年6月末,富嶺股份未來需要償還的借款金額爲2.55億元,其中,一年內到期的借款金額爲2.05億元(含計入一年內到期的長期借款金額103.33萬元)。

盡管富嶺股份在招股書中表示公司財務狀況較爲穩健,無到期末償還債務,預期因不能償還到期債務而導致的財務風險較低。但業內人士分析表示,富嶺股份償債能力指標與同行相比均不甚理想,若未來公司不能有效進行資金管理並拓寬融資渠道,短期內將面臨一定的資金壓力和償債風險。

尤爲注意的是,招股書披露,富嶺股份對外主要銷售區域的美國,有5個州通過了限制一次性塑料吸管使用的法案;2022年6月,加拿大頒布限制一次性塑料餐飲具的禁令,2022年12月开始禁止進口部分塑料餐飲具,並於2023年12月禁止銷售。

與此同時,2023年2月1日,國家標准《塑料生物基塑料的碳足跡和環境足跡第1部分:通則》正式實施,禁塑範圍將進一步擴大。在此情況下,富嶺股份也在招股書透露出擴大國內業務覆蓋面以及拓展生物降解材料餐飲具業務的計劃。

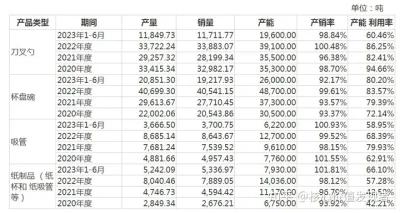

本次IPO,富嶺股份擬將4.21億元用於年產2萬噸可循環塑料制品、2萬噸生物降解塑料制品技改項目,大幅增加在國內的產能。然而,公司產能利用率並不飽和,截至2023年上半年,刀叉勺的產能利用率爲60.46%,杯盤碗的產能利用率爲80.20%,吸管和紙制品的產能利用率分別爲58.95%和66.10%。

業內人士表示,在產能利用率不足的情況下,如果擴增的產能未能消耗,富嶺股份或要面臨產能闲置、資源浪費等風險。

另外,目前的轉型中,富嶺股份已开發出PLA吸管,生物降解材料膜袋和PLA刀叉勺等產品。不過,公司目前的營收主要來源仍是塑料餐飲具,報告期內佔比分別爲93.03%、80.57%、84.58%和80.47%;生物降解材料餐飲具僅佔比0.79%、11.58%、6.98%和6.41%,2022年和2023年上半年,生物降解材料餐飲具的收入和佔比還持續下降。

需要指出的是,雖然生物降解材料將逐步取代傳統非可降解塑料並獲得更爲廣闊的發展空間,但目前一次性餐具市場中,生物降解材料佔比仍然較低,新興產品仍處在替代傳統產品的初期,其在經濟性方面不及傳統產品。另一方面,塑料餐飲具行業,低端產品的進入門檻以及行業集中度較低,產品同質化情況嚴重。

基於此,前述業內人士對發現網表示,就目前情況來看,富嶺股份若要加速轉型,拓展公司在國內業務,其阻礙並不小,並且公司後續能否成功登陸A股市場仍是一個未知數。

(記者羅雪峰 財經研究員劉利香)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:富嶺股份IPO:外銷收入與成本高企,限塑政策影響較大

地址:https://www.twetclubs.com/post/33106.html