短摘要:客戶供應商重疊多達11家

長摘要:熙華檢測股權分散,公司股東同月增資及股權轉讓價差較大,並且大股東IPO前三個月低價清盤套現;此外,公司客戶、供應商重疊多達11家,關聯交易價格公允性存疑。

衆所周知,藥物研發過程持續時間久,資金成本大。一個新藥獲批上市一般起步於5000—10000個候選化合物,歷經10年—15年研發試驗。這一情況下,醫藥研發外包服務(CRO)企業應運而生,從事以生物分析爲核心的CRO公司就尤爲受到資本追捧。

近期,CRO提供商上海熙華檢測技術服務股份有限公司(以下簡稱:熙華檢測)更新了招股說明書,並披露了第一輪審核問詢函的回復。

此次IPO,熙華檢測擬公开發行股票總量不超過4420萬股,佔發行後總股本的10%;預計募集資金7.56億元,用於熙華生命科學事業部及產業化基地項目、補充流動資金。

查閱招股書發現,熙華檢測股權分散,公司股東同月增資及股權轉讓價差較大,並且大股東IPO前三個月低價清盤套現;此外,公司客戶、供應商重疊多達11家,關聯交易價格公允性存疑。

針對上述情況,發現網向熙華檢測發送採訪函請求釋疑,熙華檢測對發現網回復表示,增資及股權轉讓價格定價具有商業合理性,客戶、供應商重疊符合行業慣例。

增資及股轉價差大,IPO前大股東低價清盤

招股書顯示,2015年1月20日,禹家義、沈曉民、黃麗嫦、徐婕設立熙華有限,注冊資本爲100萬元,其中,禹家義出資45萬元,沈曉民出資35萬元,黃麗嫦出資10萬元,徐婕出資10萬元。

到2020年,熙華有限密集實施增資擴股,股權轉讓,大量資本蜂擁而至。

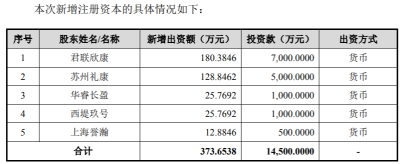

招股書披露,2020年8月21日,熙華有限召开股東會會議並作出決議,公司注冊資本增加至3723.65萬元,其中君聯欣康投資7000萬元認購新增注冊資本180.38萬元,蘇州禮康、華睿長盈、上海譽瀚和西堤玖號分別投資5000萬元、1000萬元、500萬元和1000萬元,分別認購128.85萬元、25.77萬元、12.88萬元和25.77萬元注冊資本。由此計算,五名股東的增資價格爲38.81元。

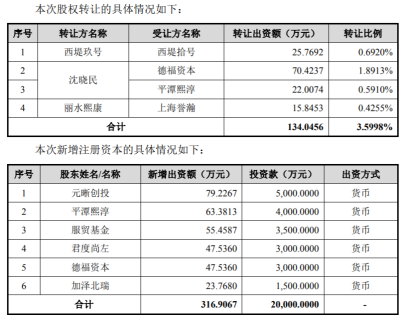

同年10月,熙華有限進行第一次股權轉讓和第二次增資。股權轉讓中,西堤玖號將0.6920%股權作價1000萬元轉讓給西堤拾號,轉讓價格38.81元;沈曉明將其持有的1.8913%、0.5910%股權分別以作價4000萬元、1250萬元轉讓給德福資本、平潭熙淳,轉讓價格均爲56.8元;麗水熙康將持有的0.4255%股權作價1000萬元轉讓給上海譽瀚,轉讓價格達63.11元。

同月進行的第二次增資,熙華有限的注冊資本增加至4040.56萬元,其中德福資本、君度尚左、加澤北瑞、平潭熙淳、元晰創投、服貿基金共計投資2億元認購316.9067萬注冊資本,增資價格爲63.11元。

不難看出,熙華有限的兩次增資價格相差24.3元,即使是同月的股權轉讓價格和增資價格也極爲不一致。

另一方面,在遞表IPO前三個月,公司大股東低價清盤套現。2020年12月,熙華有限整體變更爲股份有限公司,2022年3月,熙華檢測第三次增資,由蘇州禮潤、廣東和盈等10家外部機構合計投資5.45億元,認購599.45萬元注冊資本。此次增資價格則爲90.92元。

一年後,也就是2023年3月,熙華檢測進行第二次股權轉讓,熙弘生物以合計6.05億元的轉讓總價,將其持有的全部5703.30萬股股份轉讓給紅杉雅恆、蘇州禮潤、君聯惠康等14家外部機構。疑惑的是,熙弘生物此次的轉讓價格僅爲10.61元/股,對應公司整體估值爲42億元。

截至招股書籤署日,熙華檢測共有37名股東,公司的控股股東、實際控制人爲邢金松,直接持有公司21.25%的股份,通過擔任蘇州熙坤、蘇州熙高的執行事務合夥人控制4.25%、4.25%的股份,並通過與麗水熙康及其執行事務合夥人禹家義達成一致行動關系從而控制6.02%的股份,合計控制公司35.77%的股份。

值得一提的是,在轉讓之前,熙弘生物爲熙華檢測大股東,2023年6月30日,熙華檢測披露首次公开發行股票招股說明書(申報稿),令人不解的是,在熙華檢測IPO前,大股東爲何匆忙清盤退出,更讓人費解的是,此次股權轉讓的價格明顯低於一年前增資時的整體估值。

對於價格不一致的情況,熙華檢測對發現網回復表示,兩次增資的估值調整系根據公司自身情況及市場情況綜合考慮的結果;同時,西堤玖號和西堤拾號最終受益人相同,出於內部安排按平價進行了轉讓,其余轉讓價格系股東與投資人之間自發的交易行爲,交易價格由雙方協商形成。2023年3月股權轉讓交易系轉讓方及受讓方之間達成的公允、獨立的商業交易,定價具有商業合理性,不存在利益輸送的情況。

客戶供應商重疊11家,關聯交易價格公允性存疑

招股書顯示,熙華檢測是一家以生物分析、藥物分析爲核心的醫藥研發外包服務提供商,主營業務劃分爲生命科學和CMC兩大板塊,主要包含生物分析服務、數據管理與統計分析服務、藥物分析等。

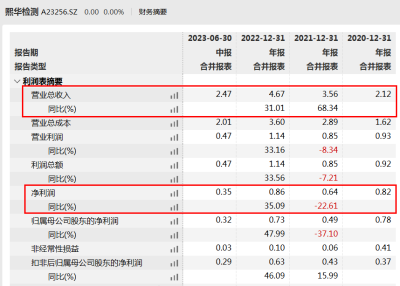

2020年—2023年上半年(以下簡稱:報告期),熙華檢測的營業收入分別爲2.12億元、3.56億元、4.67億元和2.47億元,同期淨利潤分別爲0.82億元、0.64億元、0.86億元和0.35億元;2021年公司淨利潤同比下降22.61%。

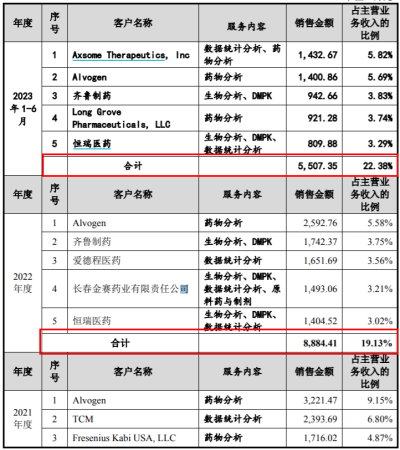

其中,報告期各期末熙華檢測向TCM、齊魯制藥等前五名客戶合計銷售額分別爲6253.25萬元、1.04億元、8884.41萬元和5507.35萬元,佔主營業務收入的比例分別爲29.70%、29.46%、19.13%和22.38%。

同時,公司向上海義遜夫醫藥科技中心(有限合夥)、沃特世等前五大供應商採購原材料、技術服務採購的金額分別爲1337.51萬元、2301.27萬元、2558.49萬元和1069.63萬元,佔採購金額比重分別爲34.98%、33.92%、29.16%和25.02%。

值得注意的是,報告期內,熙華檢測客戶、供應商重疊多達11家,包括濟南合泰醫藥技術有限公司、上海博志研新藥物技術有限公司、中國科學院上海藥物研究所等。

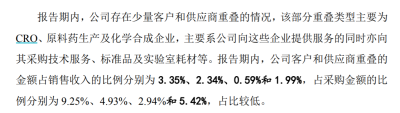

報告期各期末,公司客戶和供應商重疊的金額佔銷售收入的比例分別爲3.35%、2.34%、0.59%和1.99%,佔採購金額的比例分別爲9.25%、4.93%、2.94%和5.42%。

對於此,深交所也要求熙華檢測說明存在客戶和供應商重疊的具體情況、銷售採購內容及公允性等。熙華檢測回復表示,公司部分重疊類型主要爲CRO、原料藥生產及化學合成企業,主要系公司向這些企業提供服務的同時亦向其採購技術服務、標准品及實驗室耗材等。

不過,業內人士分析稱,客戶供應商重疊現象是利益輸送問題的高發地帶,也是監管機構關注的重點,雙方交易價格是否公允引發市場質疑。

需要提及的是,常年居前五大供應商之列的上海義遜夫醫藥科技中心(有限合夥)與熙華檢測的關系不一般。

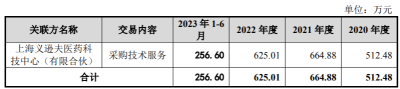

招股書披露,上海義遜夫醫藥科技中心(有限合夥)爲公司實際控制人外甥持股50%的公司,報告期內,公司向其採購臨牀CRO服務,採購金額分別爲512.48萬元、664.88萬元、625.01萬元和256.60萬元,佔採購總額的比例分別爲13.40%、9.80%、7.12%和5.94%。

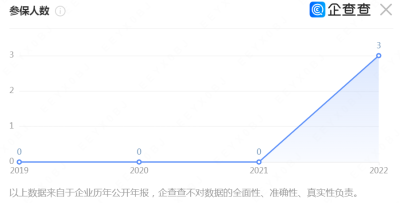

尤爲注意的是,通過企查查穿透發現,上海義遜夫醫藥科技中心(有限合夥)成立於2019年7月25日,2020年便成爲熙華檢測第一大供應商;公司出資額100萬元,實繳資本未知,人員規模少於50人,2020年和2021年參保人數均爲0人,2022年參保人數也僅爲3人。

讓人疑惑的是,到2022年才僅有3人參保的小微企業,是如何滿足熙華檢測的採購,並在成立次年便成爲其第一大供應商的呢?雙方合作真實性存疑。

不僅如此,熙華檢測還向實控人外甥控股的上海真庐餐飲管理有限公司採購餐飲,報告期內採購額分別爲112.97萬元、140.87萬元、128.07萬元和70.48萬元。奇怪的是,上海真庐餐飲管理有限公司在2023年6月注銷,而當月熙華檢測便遞交了招股書。

對於上述關聯交易,熙華檢測表示,報告期內,公司向上海義遜夫醫藥科技中心(有限合夥)採購該服務價格與其他客戶提供的價格近似,不存在明顯差異;上海真庐餐飲管理有限公司實際經營者系邢金松姐姐的配偶,其具有餐飲從業經歷,公司向該公司採購餐飲方便解決員工上班的餐食問題,交易具有必要性。

然而,業內人士對發現網分析稱,關聯交易這種內部操作容易出現價格有失公允的現象,過於緊密的關聯交易或許會侵害公司的獨立性和資產的完整性,容易出現損害公司利益情形。

(記者羅雪峰 財經研究員劉利香)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:熙華檢測IPO:大股東低價清盤且增資股轉價差大,公司稱具有合理性

地址:https://www.twetclubs.com/post/36211.html