一號說:或許劃時代

當美國硅谷銀行(SVB Silicon Valley Bank)倒閉引發市場恐慌之時,匯豐銀行卻選擇以“白武士”之姿介入,並以1英鎊價格收購SVB英國分行,從而確保逾千間英國科企的存款資金。

只不過在1英鎊之外,匯豐還須注資20億英鎊以確保SVB英國分行的營運。

一出手就是20億英鎊,對此闊綽手筆旁人倒沒什么,中國平安(601318.SH,02318.HK)卻坐不住了,因爲人家雖是匯豐控股(HSBC,00005.HK)的第一大股東,卻也有苦衷:

多年來連在董事會安插一個席位都欠奉

直到一個名爲呂建宇的小股東和他組建的“拆分亞洲業務小組”跳將出來,給鐵板一塊的匯豐控股插了一根針,也就給中國平安溜了一道縫兒。

目前,橫桓在雙方間的局面,大股東和小股東要求分拆匯豐控股,讓其亞洲區獨立運營和上市。而匯控董事會和管理層全體一致反對。

刀光劍影間,一場高端商战殺機四伏,究竟是如平安所愿拆掉匯豐銀行,還是老牌洋行骨架未倒,仍要拼力一搏,且看5月的股東大會上分出勝負。

老牌洋行遭背刺

喜歡排序“四大天王”的香港人,不只序有李嘉誠、李兆基、郭得勝、鄭裕彤四大家族,還有四大英資財團:

太古、匯豐、怡和、嘉道理

而這其中匯豐又獨樹一幟,在四大英資財團之外,同時又在香港四大銀行排名中居於一席:

匯豐、渣打、恆生、東亞

同時,匯豐還是與渣打、中國銀行並列的中國香港三大發鈔行之一。

老牌洋行加持,香港市民投資青睞,也是有傳統的。這么多年下來,積累了一大批臥虎藏龍的小股東,股份持有量相當不少,是一股不可忽視的力量。

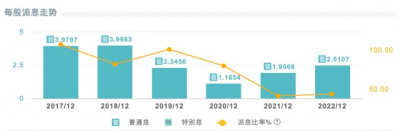

而且,這些年來匯豐派息比率不低,傳有“聖誕鐘、买匯豐”的說法,究其原因在於其作爲一只銀行標的股,每年分紅格外慷慨。

據Wind數據顯示,2006年到2019年這14年間,匯豐控股累計實現淨利潤1.31萬億港元,累計現金分紅9769.86億港元,分紅率高達74.66%。

一切都在2020年戛然而止。

2020年4月,英倫銀行透過審慎監管局以保持疫情期間金融穩定爲理由,要求匯豐和渣打這些“控股公司注冊在英國”的銀行,暫時停止支付派息。

彼時,中國平安尚是匯豐控股第二大股東,持有匯豐控股7.01%,一時被置於輿論中心。

按照分析師測算,受當年匯豐停止派息影響,此次平安股息收益減少了約51.4億元。但中國平安卻頗爲硬氣地表示:

暫時不分紅對我們影響可控

當時匯豐停止的是2019年第四次派息,哪知道後面一停就是一年,在2020年底前暫停派發所有普通股的季度或中期股息或應計款項。

直到2021年2月,在港交所發布2020年全年業績的同時,匯豐控股才宣布恢復派息。但也並非如往年一樣每期都有派息,而只是在第二次中期業績和第四次中期業績時派息。

並且,2022年依然如是。

簡單說,就是匯豐發紅包的頻率降低了,從一年四次減爲一年兩次。

指望着領分紅賺收益的港股中小投資者扛不住了,他們聯合起來做了一個決定:

跳反

理由也很簡單,該集團的亞洲業務很賺錢,但股東應佔利益卻被其歐美業務所稀釋了。

近年財報顯示,匯豐控股的亞洲業務佔總營收的50%,而且貢獻了大部分的利潤。

2021年,歐洲業務扭虧爲盈,但同年亞洲業務貢獻的利潤高達70%以上,而在此前的2015年至2020年,匯豐控股的亞洲業務貢獻了超100%的稅前利潤。

這也就有了呂建宇和他組建的“拆分亞洲業務小組”登台的機會了。

亞洲市場誰話事?

匯豐每年都有一次年度大會(annual general meeting),類似於股東大會,用匯豐的話來說叫年度大事,因爲:

話事人會來聽取管理層意見

呂建宇及“拆分亞洲業務小組”,向匯豐5月5號就要召开的AGM大會,提交了兩個提案:

第17提案,銀行結構重組提案,即拆分亞洲區獨立上市;和第18提案,分紅政策,即要求恢復2019年水平的分紅標准。

匯豐控股董事會拿到這兩份提案,如臨大敵。

他們在匯控網站首頁貼出公告:

全體董事會成員一致反對17、18提案。

要求其他小股東也投反對票。

不僅如此,據大V一玶海岸透露,匯豐控股的董事長、CEO也一齊現身香港,並拉上已經退休的王冬勝和現任匯豐銀行CEO,一起开新聞發布會。

承認業務“瘸腿”;

已經賣了美國和加拿大的零售業務;

反對拆分,認爲拆分將破壞匯豐的運營結構;

分紅會提升,但恢復到疫情前的每股51美分要另議。

就在外界以爲這一次又像2022年一樣不了了之時,局面發生了變化。

4月18日,平安也加入战局。

平安集團在網站上發出了《平安資管公司關於匯豐控股的原則和立場》,表示原則上支持小股東的17、18號提案,要求战略重組匯豐的運營結構,增加分紅派息。

不過今年的平安可沒有往年那么客套,在“原則和立場”中不僅將匯豐業務表現不佳、分紅不利、和其他同業對比不如、拿亞洲業務補貼其他區域的事情都說了一遍,還表示:

希望匯豐“以开放的態度聽取、研究股東意見”

遞話遞成這樣,就看你匯豐接不接茬了。那姿態仿佛在說:

我話講完。誰贊成?誰反對?

匯豐迅速給出了回應,不但否決了平安的“战略重組方案”,而且把桌底下的“對話”也拿到了台面上。

匯豐銀行表示,其高級管理人員——包括董事長馬克塔克和首席執行官諾埃爾奎因——在過去18 個月中與平安高管“約 20 次”會面,並對分拆的利弊進行了分析。

過去18個月,也就是說2022年那場涉及拆分匯豐的小股東行動,平安早已涉足其中。

2022年8月初,匯豐控股中期業績出爐,匯控時隔三年首次在香港舉辦非正式股東會,集團主席與行政總裁均出席,可謂隆重。

然而就在當天,以呂宇健爲創辦人的“匯豐小股東權益大聯盟”,在場外租用貨車,掛出橫幅「分拆匯控 刻不容緩」,其訴求爲將匯豐“一分爲二”,成立一家總部設在香港,專注亞洲業務的上市公司,以釋放:

2000億元潛在價值

在彼等看來,分拆有利集團的市值和派息策略,能讓集團遠離國際地緣政治風險。

而當時中國平安的反應並沒有今次這么激烈,只是由其發言人淡淡表示:“關注到匯豐的不少中小股東表達的訴求。凡是有利於匯豐改善經營業績、提升公司價值的事情,我們都會支持。”

相愛才相殺

今時不同往日。

就在匯豐控股回應平安的“原則和立場”,並拿18個月溝通了20次說事之後,平安更加坐不住了,直接派出資方平安資管董事長兼首席執行官黃勇隔空嗆聲:

匯豐只是重復了過去對分拆方案的反對意見;

迄今爲止,匯豐從未就新战略重組方案與平安做正式的、深入的討論。

從分拆(spin-off)亞洲業務方案調整爲战略重組(strategic restructuring)方案,其本質究竟有多大變化,匯豐控股貌似與平安理解的並不一樣,實質上恐怕大家都心照不宣。

要論彼此的熟悉程度,恐怕也找不出第二家了。

自2015年以來,平安資管不斷增持匯豐控股,一直到2018年成爲第一大股東,爾後被貝萊德超過後又再度增持,最新持股比例增至8%,再次成爲匯豐控股第一大股東。

事實上,匯豐與平安如今的股東地位關系,當年可是完全顛倒過來了。

早在2002年,匯豐即耗資6億美元認購了平安10%股份,成爲平安最大的單一股東,這是當時國內金融業最大的一筆外資入股。

十年後,2012年12月,出於自身战略調整需要,匯豐將其所持平安股份全部轉出,出售後的匯豐淨賺約26億美元。爲此,匯豐曾表示:

“平安是匯豐近10年來最成功的投資之一。”

不過,中國平安近來確實也遇到了增長困境,2022年總營收雖仍然維持萬億規模,達到1.11萬億元,但下滑5.92%,且是2年以來持續下滑;合並淨利潤1074億元,同比下降11.80%,且是連續3年下滑。

2020-2022年,中國平安投資淨收益分別爲1247億、1034億、397.10億,同期變動+60.91%、-17.10%、-61.59%。

相較而下,匯豐控股業績表現反倒不俗,2022財年全年歸母淨利148.22億美元,同比增長17.6%。

但平安仍然覺得匯豐不過是“走運”而已,這個“運”就是加息周期。

除了匯豐將匯豐亞洲的分紅與所需資本,用以支持回報相對較低的非亞洲業務,黃勇認爲匯豐業績背後仍有其他四大隱憂:

一是匯豐絕對業績的改善主要得益於加息周期,而現在加息周期已逐步見頂。

二是盡管絕對業績有所改善,匯豐控股和匯豐亞洲業績仍大幅落後同業。

三是匯豐管理層設定的RoTE及成本目標不夠充分。

四是匯豐管理層未能從根本上解決關鍵業務模式面臨的挑战。包括本地化能力偏弱、成本基數過高、資本效率低下、地緣政治風險加劇等。

如果5月份AGM投票通過拆分匯豐,是否意味着中國平安拿下一家老牌英資洋行,雖然只是其亞洲分部,但也是最賺錢也最要緊的。暗流湧動之下,入局者只會越來越多。

頂級商战大戲,已然啓幕,而終局如何,恐怕還得看還有誰會入局、做局與出局。#

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:平安要玩一場“高端局”,拆掉匯豐銀行?

地址:https://www.twetclubs.com/post/3936.html