5月6日,投資界的春晚—伯克希爾哈撒韋股東大會如約在內布拉斯加州奧馬哈召开。多年來,憑借着多次成功的投資,巴菲特獲得了巨額的回報,人們將巴菲特稱作是“奧馬哈的神諭”,或者更通俗點來說——“股神”。每年都有四萬到五萬人來到奧馬哈,聆聽股神巴菲特和芒格的真知灼見。

這一次,92歲的巴菲特、99歲的老搭檔芒格以及伯克希爾副總裁格雷格阿貝爾、阿吉特吉恩一同回應全球股東數十個提問。

今年的股東大會,背後是宏觀金融更加充滿不確定性,不僅全球通脹處於高位,在美聯儲加息的影響下,美國銀行業的危機也在持續發酵,ChatGPT帶動人工智能的爆火,也讓投資者陷入機遇與風險兩難。如此背景之下,全球投資者都期冀於股神,能給出什么樣的觀點與回答,這是一場“朝聞道”般的投資互動。

尊嘉提煉了這場大會的五大重點,帶你回顧這場全球投資界的盛宴。

1.美國銀行業危機

今年三月,美國硅谷銀行轟然倒閉,隨後籤名銀行、第一共和銀行相繼倒下,大洋彼岸的瑞士信貸被收購,引發了全美中小銀行乃至全球銀行業的擔憂。

在2008年金融危機期間,巴菲特以向高盛集團投資5,000億美元而聞名。雷曼兄弟破產後,投資者對金融業投下了信任票,事實證明,這些條款對伯克希爾哈撒韋公司相當有利。

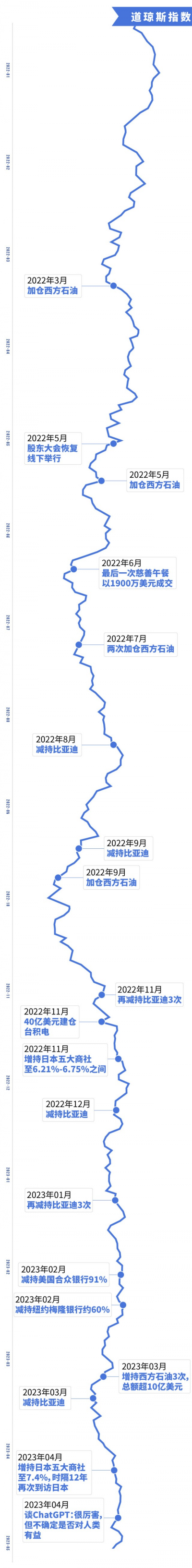

而2022年年報顯示,伯克希爾已經开始大幅削減在金融業的持股。

截至2022年底,伯克希爾投資組合中金融股的持有比率從2021年底的28%降至24%。

2023年2月,巴菲特更是踩點減倉銀行股。在2023年2月14日的監管文件顯示,巴菲特將紐約梅隆銀行持股減少約60%,而從2006年投資至今的美國合衆銀行,持股數量被大砍91%。除了巴菲特賴以成名的美國銀行還在其組合的前十,其他銀行股都已逐漸退出重倉名單。

隨後2023年美國銀行業开始出現了倒閉風波,巴菲特的操作,堪稱是精准逃頂。

當問到關於美國銀行業危機的時候,巴菲特說,“銀行業一直以來的情況都非常相似,恐懼總是會傳染的,我父親在1931年因爲銀行擠兌而失去了工作。不過,這些年來,銀行系統發生了很大變化。二战後的那一年,有多達2000家銀行倒閉,也是在那時,我們做了一件非常明智的事情,就是成立聯邦存款保險公司。現在已經是2023年了,人們仍(對銀行擠兌)感到擔憂,這是不應該發生的”。

而對於美聯儲,巴菲特表示:他們無法解決財政問題,他們正在履行其職能。現金也不是垃圾。美元現在確實還是儲備貨幣,但是未來可能未必如此。我覺得沒人能完全理解現在的情況,也許美聯儲主席鮑威爾更清楚,但他也沒辦法完全掌控這種局面,他沒有辦法控制財政政策。

並且,巴菲特稱,經濟的“令人難以置信的(飆升)時期”正在結束,預計未來大多數業務收益可能會走低。

芒格對此也不很樂觀,他表示,我們在第二次世界大战中付出了代價。我們每個人,包括學校的孩子和其他人,也包括我自己。我們購买了最初所謂的战爭債券、國防債券和儲蓄債券等等。如果不停印鈔票,我無法預計宏觀環境會變得多糟糕。

2.對科技與人工智能的看法

要說現在最熱的,毫無疑問是ChatGPT掀起的人工智能熱潮,國內一堆和它沾邊的概念股都大漲特張,國外各種科技競賽也由此展开。

而當這個問題拋出去的時候,巴菲特將人工智能比作“原子彈”。

他表示,他對這項技術有點擔心。

“當一個東西可以做各種各樣的事情時,我就會有點擔心。因爲我知道我們無法取消它,你知道,我們確實在第二次世界大战中出於非常非常好的理由發明了原子彈。”

巴菲特繼續說道:“我們這樣做非常重要。但是,釋放出這樣做的能力,對世界未來200年有好處嗎?”

巴菲特表示,他相信人工智能將改變世界上的一切,除了人類的思維和行爲方式。

當談及人工智能對價值投資的影響時,芒格建議價值投資者,要習慣做得少。巴菲特說:“不要剝奪機會,別人做蠢事就是在給你機會。有人之所以做很蠢的事,某種程度上是因爲,他們可以比我們剛开始的時候更容易從別人那裏得到資金。”

而談及科技股時,巴菲特再次表態,曾經賣掉蘋果股票是個愚蠢的決定。巴菲特稱,“沒能100%擁有蘋果,但我們非常非常高興能擁有5.6%的持股。它對我們營業利潤的貢獻是巨大的。”

3.全球市場的投資機會

芒格表示,現在中美關系有一些緊張的局勢,“我覺得我們應該做的就是跟中國搞好關系,我們需要跟中國做很多的自由貿易,這是我們共同的利益。我覺得這一切都非常的明顯,這可以給我們帶來更多的安全性,讓更多的創意成爲可能。”

芒格說,在兩個國家間制造衝突的一切行爲都是相當愚蠢的。

巴菲特隨後表示,中美兩國都具有競爭力,都能達成繁榮發展的愿景,中國將會成爲更好的國家,美國也可以如此,兩國需要友好相處,考慮到以後的200多年,這幾乎是必須的。

此前,巴菲特多次減持比亞迪。自2008年9月以每股8港元的價格耗資18億港元認購比亞迪2.25億股至今,巴菲特與比亞迪已相守14年。

但從2022年8月至2023年3月,伯克希爾一共減持比亞迪10次,累計減持1.05億股比亞迪港股,持股比例從19.92%降至10.9%,累計獲利222.83億港元。

4月12日,巴菲特在接受媒體採訪時曾解釋減持原因。他表示,自2008年以來比亞迪的價值增長驚人,比亞迪是一家偉大的公司,近期減持是爲了更好地配置伯克希爾的資金。

芒格此前也公开表示,比亞迪是他迄今爲止最喜歡的股票,稱在伯克希爾工作的這些年,沒有進行過能夠比肩投資比亞迪的操作。

芒格進一步指出:“以目前的股價來看,比亞迪的市值比整個奔馳公司還高,這不是一只便宜的股票,但另一方面,這是一家非常出色的公司。

而巴菲特近期對日本的重資也引起了投資者的好奇。

巴菲特今年4月在訪問日本時宣布,伯克希爾哈撒韋公司將其在日本貿易公司的投資提高到7.4%。巴菲特進一步表示,日本的投資將在未來幾年繼續增加伯克希爾的價值,“所以我們還是會再嘗試,一直尋找更多的機會。”

4.伯克希爾哈撒韋的投資成果

伯克希爾哈撒韋最新披露財報顯示,伯克希爾哈撒韋第一季度淨利潤355.04億美元,去年同期爲55.8億美元;實現營收853.93億美元,去年同期708.43億美元。伯克希爾哈撒韋第一季度投資和衍生品收益347.58億美元,去年同期爲虧損19.78億美元。截至3月31日,約77%的以公允價值核算的股權投資集中在美國運通,蘋果,美國銀行,雪佛龍,可口可樂。

在伯克希爾哈撒韋前二十大持倉標的中,9家公司已披露一季報,其中大部分都實現了盈利增長,個別出現了兩位數高增長。9家公司中,美國銀行、動視暴雪、花旗銀行、Visa、通用汽車一季度利潤分別同比增長15%、87%、7%、17%和28.07%。

巴菲特表示,伯克希爾第一季度營業利潤略超80億美元,預計伯克希爾旗下“大部分”企業可能會報告較低的收益,這都是因爲過去6個月的經濟不景氣造成的。過去幾個月公司經歷了很多的波動,這可能是二战以來最厲害的一次。

5.何時退休

這是一個很尖銳的問題,巴菲特何時退休?

畢竟兩位老爺子年紀也很大了,巴菲特今年8月就將年滿93歲,而芒格也已99歲高齡。

而巴菲特此前曾表示,阿貝爾總有一天會接管伯克希爾,而阿貝爾已經負責監管該集團的所有非保險業務,但巴菲特並沒有退休的計劃。

如果說普通人更想從股神身上得到什么人生智慧的話,尊嘉愿意以一位15歲男孩的提問與巴菲特的回答結尾。

男孩提出的問題是:“您(巴菲特)曾提到過,伯克希爾的成功最重要因素是搭上了美國的順風,並且努力不要做出重大的錯誤決策,那么您能給到我們什么建議,避免投資和人生中做出錯誤決定呢?”

巴菲特回答:寫下你的訃告,然後嘗試實現你所寫的人生。

文章來源:尊嘉金融。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:2023年巴菲特股東大會,股神說了什么?

地址:https://www.twetclubs.com/post/5400.html