作者 | 鄭理

來源 | 獨角金融

廣州農商行(1551.HK)原行長易雪飛剛剛因涉嫌嚴重違紀違法被查後,這家銀行2023年交出了一張難言樂觀的“成績單”。

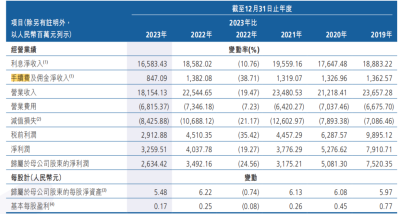

根據財報披露,2023年,廣州農商行實現營業收入181.5億元,同比下降19.47%;歸母淨利潤26.34億元,同比下降24.56%;基本每股盈利由2022年的0.25元下降至0.17元。

雖然2023年部分銀行也有業績下滑的情況,但營收和淨利潤雙降在上市銀行中仍屬個別現象。還記得2020年三季度末,這家銀行總資產突破萬億,成爲繼重慶農商行、北京農商行後全國第三家總資產邁入“萬億俱樂部”的農商行。

如今看來,廣州農商行似乎“後勁”有點不足:不僅盈利能力減弱,近年高管接連被查而大“換血”、“回A”之路提出5年沒有下文,房地產不良率一年時間攀升1倍以上……

多重壓力交織下,新任高管如何帶領立足於南粵大地上的這家銀行回到往日的輝煌?

1 淨利差“二連降”, 董事長立下“flag”:2年扭轉困局廣州農商行業績下降的主要因素,離不开利息淨收入。2023年,該行實現利息淨收入165.83億元,同比減少19.99億元,降幅10.76%,利息淨收入佔營業收入總額的91.35%。

2023年,該行整體生息資產平均收益率較上年同期下降48個基點至3.51%,整體付息負債平均成本率較上年下降10個基點至2.18%,淨利差同比下降38個基點至1.33%,淨利息收益率較上年同期下降30個基點至1.39%。

再往前追述,廣州農商行淨利差下降很快。

2021年-2023年,該行淨利差分別爲2.01%、1.71%、1.33%。這說明靠喫利差維持淨利潤繼續增長的難度越來越大。也就是說,如果繼續靠“天”喫飯,廣州農商行的日子以後可能不會太好過。

在非息收入方面,受融資租賃、理財產品以及電子渠道業務手續費收入下降等因素影響,2023年,該行手續費及傭金淨收入爲8.47億元,同比下降38.71%。

圖源:財報

廣州農商行前身爲1952年成立的廣州農村信用社,沐浴改革的春風,2009年12月該行完成股份制改革掛牌开業,成爲廣東省內第一家改制开業的農商行。經歷蝶變與新生後,2017年6月廣州農商行在香港掛牌上市,成爲廣州地區首家上市銀行,還被冠以“H股萬億上市農商行一哥”之名。

赴港上市前後,2016年-2019年,該行分別實現營業收入152.03億元、134.87億元、204.03億元、236.57億元,歸母淨利潤分別爲50.26億元、57.09億元、65.26億元、75.2億元。

圖源:罐頭圖庫

上市一年後,該行宣布籌劃回A,並在2019年3月首次披露招股書,上市地定在深交所。從業績表現看,這一年,廣州農商行的業績達到巔峰。

廣州農商行本來擁有一些先天優勢。據Wind數據,該行H股股票還被獲選成爲“恆生綜合指數成份股”,同時獲納入“恆生中國H股金融行業指數”、“恆生港股通中國內地銀行指數”、深港通下的港股通股票名單。

幸福來的太快,煩惱也是。

廣州農商行業績已連續兩年下滑。其中,2020年、2021年淨利潤降幅均超過30%,2022年以9.98%的增幅回正後,如今再次陷入下滑的困境。

對此,廣州農商行表示,利潤下降的主要原因,一是受LPR多次下調、存量房貸利率調整等政策因素影響,導致淨利息收入有所下降,二是該行主動減費讓利,減少部分中間業務,並堅持長遠穩健發展战略,多種方式化解風險資產,通過增提資產減值准備以提高風險抵御能力。

年報致辭中,廣州農商銀行董事長蔡建提出,2024年將全面开展效益提升年活動,拓市場、降風險、優管理、提效益,力爭2年左右時間實現盈利能力大提升。

2 涉房不良貸款率一年增長超1倍, 恆大、“泛海系”的借款追回來了嗎?2023年,該行不良貸款率由2.11%降至1.87%。不過與商業銀行2023年四季度不良貸款率1.59%相比,廣州農商行仍與平均水平高出2.8個百分點。

圖源:財報

從不良貸款細分領域看,2023年房地產業不良貸款規模最高,達31.56億元,較2022年增長96.76%;房地產不良貸款率由2022年的2.83%升至5.94%,一年的時間,該行業不良貸款率增長超過1倍。

早在2022年7月,廣州農商行華夏支行以金融借款合同糾紛爲由,將恆大及其老板許家印、恆大地產深圳公司及恆大地產韶關公司,送上被告席。這起訴訟的細節暫未公布,涉及的金額均不得而知。

廣州農商行與民生信托的15億元訴訟2月5日迎來新進展。泛海控股披露的一則訴訟進展公告顯示,收到旗下公司民生信托的報告,廣州農商行要求民生信托賠償其投資本金15億元及利息等相關費用的訴訟請求,已經被北京金融法院全部駁回。

與民生信托的糾紛還要追述於2019年7月,彼時,廣州農商行向民生信托認購兩筆價格分別爲10億元、5億元的信托產品。當產品到期後,民生信托未按照約定爲廣州農商行分配信托利益。廣州農商行認爲,民生信托作爲信托產品受托人,應承擔相應責任。

2022年下半年,廣州農商行將民生信托告至北京金融法院,要求作爲產品受托人的民生信托承擔起責任,賠償投資本金、利息、爲實現權利支付的律師費。但廣州農商行15億元的賠償訴求被駁回。

廣州農商行並不止與一家信托機構有糾紛。

2017年,廣州農商行通過國通信托向“德隆系”公司華翔投資發放了25億元信托貸款,後來,華翔投資未在規定時間內償還信托貸款,廣州農商行於是提起了訴訟。

根據2022年1月法院披露的一審判決結果,華翔投資償還廣州農商行25億元本金及17.65億元利息、罰息、復利。

2021年,廣州農商行還起訴了“東北參王”紫鑫藥業,原因也是信托貸款糾紛。這兩筆金融借款合同糾紛可以追溯至2019年。當年6月27日,廣州農商行與長安信托籤訂了《長安寧紫鑫藥業信托貸款單一資金信托信托合同》,信托金額爲2.894億元,信托期限24個月,但這兩筆貸款最終逾期。

受不良貸款事件影響,廣州農商行資產質量很長一段時間出現明顯的下行趨勢。從歷年資產質量看,2018年至2022年,廣州農商行不良貸款率持續攀升,分別爲1.27%、1.73%、1.81%、1.83%、2.11%。好在功夫不負有心人,2023年資產質量有所好轉。

對此,廣州農商行表示,去年,該行全力處置風險資產,多措並舉化解風險,扭轉了不良率上升的勢頭,主要包括:加大不良資產清收處置力度,嚴控新增業務准入,建立大額授信前置准入機制,強化新增客戶的風險識別和篩選,推動優化資產業務及客戶結構;着力強化貸後管理及風險預警工作,加強對重點機構、重點業務貸後管理工作的檢查,及時排查和應對風險;對風險業務制定“一戶一策”處置化解方案,穩妥有序化解存量授信風險,使全行資產質量不斷提升。

值得注意的是,居民服務、修理和其他服務業的不良貸款規模,由2022年末的5875萬元升至2023年末的9.13億元,該類項目不良貸款率由0.28%上升至4.53%,在所有行業不良貸款率中增幅最快。這一年該類業務不良貸款規模因何猛增,同樣值得關注。

廣州農商行2024年另一個工作重點是降風險,提出全力推動資產質量新提升,包括全力壓降歷史存量風險、嚴防嚴控新增資產風險以及提升全面風險管理水平。

3 2024年會迎來“柳暗花明”嗎?自2019年8月23日廣州農商行原董事長王繼康被查、2020年4月其以涉嫌受賄罪被提起公訴後,廣州農商行的管理層就動蕩不止。

根據報道,王繼康涉嫌利用職務便利爲他人謀取利益,夥同他人共同收受或單獨收受他人所送款物折合人民幣2.85億元。

據了解,王繼康在廣州農商行的前身廣州農村信用社時就已經是一把手,不僅推動了信用社向農商行轉型,還帶領這家銀行實現港股上市。也是在這個過程中,王繼康开始收受賄賂、操縱市場,最終爲此付出代價。

王繼康被查後的2020年3月,廣州農商行原業務總監陳千紅因涉嫌受賄罪被起訴。同年4月,該行原行長助理吳海峰因涉嫌受賄、行賄被提起公訴。同年7月,該行原副行長、首席風險官彭志軍涉嫌受賄罪被逮捕;同年10月,廣州農商行非執行董事李舫金被查。

2013年王繼康升任董事長之際,時任行長易雪飛2013年开始在廣州農商行擔任行長。2023年2月,易雪飛因超過行長任職期限的監管規定,辭去該行第三屆董事會執行董事、副董事長、行長等職務,今年3月因涉嫌嚴重違紀違法被查。

不僅如此,支行也同樣存在腐敗問題。

2022年4月,廣州農商行羊城支行高級副經理趙鵬被查,其被指控的受賄1.84億元,違法發放貸款高達12億。

筆至此處,不得不提一下2019年10月15日裁判文書網披露的一則二審刑事裁定書顯示,廣州農商行4名員工違法發放貸款1.9億元,僅收回5800萬元。

根據刑事裁定書顯示,上述4名員工爲完成銀行放貸任務,共同違反《商業銀行法》《貸款通則》及相關業務管理的規定,未對其所經辦或審批貸款的借款人身份信息、借款用途、償還能力、還款方式等情況進行嚴格審查,使多名借款人獲得貸款,但逾期無法還款。最終4名員工因違法放貸被判刑,並被處罰。

近年來,該行多次尋求“補血”。就在春節前夕,該行通過增發新股募資60多億元,用於補充核心一級資本。

开年首日,該行還完成了一筆交易總對價94.67億元的資產轉讓。此前,該行同意轉讓全資子公司珠江金融租賃股權,兩筆轉讓,有利於優化資產、改善盈利能力。

圖源:罐頭圖庫

目前該行董事長爲蔡建,於2021年3月30日其任職資格被監管核准。他在金融系統有着豐富的從業經驗,曾在建行廣東省分行部門擔任副總經理、建行战略協助項目辦公室高級副經理等,還曾在廣州銀行任該行的副董事長、行長等職務。

2023年11月23日,行長鄧曉雲的任職資格獲批,在此之前的2019年6月开始,鄧曉雲曾擔任廣州市地方金融監管局副局長。

未來,在新的高管帶領下,廣州農商行如何提升內控管理,喊出力爭2年扭轉困局的目標如何實現?評論區聊聊吧。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:卷入信托糾紛、房貸不良率飆升!廣州農商行能否打好“翻身仗”?

地址:https://www.twetclubs.com/post/54008.html