本周(5月7日-5月12日),港交所有3家新股上市,1家新股招股,0家公司通過聆訊,2家公司遞交上市申請。截至2023年5月12日,今年港股主板已有25家新上市企業,共募資135.52億港元。

新股上市(3家)

共3家新股上市,分別是:

1)北京綠竹生物技術股份有限公司

5月8日,北京綠竹生物技術股份有限公司Beijing Luzhu Biotechnology Co., Ltd.(簡稱"綠竹生物”) (02480.HK),成功在香港聯合交易所主板掛牌上市,截止首日收盤,股價爲22.000港元,跌幅32.93%。

這是今年以來第一家通過18A規則上市的生物科技公司。

公司成立於2001年,致力於开發創新型人用疫苗及治療性生物制劑,以預防及控制傳染病及治療癌症及自身免疫性疾病。通過Fabite技術平台和哺乳動物表達技術平台,並利用內部的生物制劑制造基礎設施及能力,綠竹生物建立了一個多元化及創新的在研產品管线,包括人用疫苗在研產品、單克隆抗體在研產品和雙特異性抗體在研產品。

截至最後實際可行日期,綠竹生物的產品管线包括核心產品LZ901在內的三款臨牀階段的在研產品、以及四款臨牀前階段的在研產品。

2)怡俊集團控股有限公司

5月9日,怡俊集團控股有限公司 Easy Smart Group Holdings Limited (簡稱"怡俊集團”)(02442.HK),成功在香港聯合交易所主板掛牌上市。截止首日收盤,股價爲0.980港元,跌幅23.44%。

公司成立於2001年,作爲一家專門在香港從事被動消防工程的分包商,由怡俊工程、怡俊維修、利築科技三間營運附屬公司組成。

被動消防工程一般涉及爲樓宇設計、挑選、採購及安裝合適的材料及構件,以減緩或遏制火勢、熱力或煙霧的蔓延及影響,而不需進行偵測或於偵測後才激活。被動防火材料及構件包括防火板、防火漆及防火灰漿等。

根據行業報告,截至2022年6月30日年度,怡俊集團按收入來計在香港被動消防工程行業排名第一,市場份額約爲25.5%。

3)普樂師集團控股有限公司

5月11日,普樂師集團控股有限公司 Plus Group Holdings Inc. (簡稱“普樂師集團控股”)(02486.HK),成功在香港聯合交易所主板掛牌上市。 截止首日收盤,股價爲7.990港元,跌幅24.62%。

公司成立於2004年,從事數字化銷售及營銷服務,主要專注於頭部快速消費品品牌。公司的服務旨在實現线下商業數字化及系統化,公司提供四類服務,包括定制營銷解決方案、任務與營銷人員匹配服務、營銷人員派駐服務、SaaS+訂閱。

普樂師集團的服務由自主平台FMES支撐,其中包含各種具有不同功能的數字化工具以及多年服務積累的數據資產。於2022年,普樂師集團擁有170名客戶,包括43名品牌商。公司於業績記錄期的五大客戶大部分是財富世界500強公司、中國企業500強公司或具國際影響力的其他頭部快速消費品品牌,於2022年,公司擁有32名頭部客戶。

普樂師集團的FMES平台上累積了海量數據資產及龐大的线下零售網絡,於業績記錄期,FMES已整合涵蓋中國31個省/直轄市的360多個城市逾400萬個終端的數據資產。

新股招股(1家)

共1家新股招股,是:

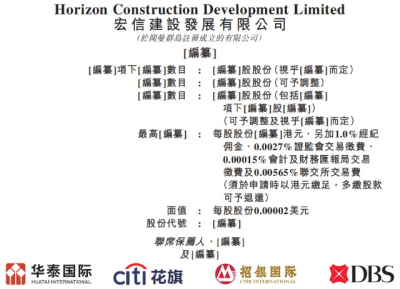

1)宏信建設發展有限公司

宏信建設發展有限公司Horizon Construction Development Limited (以下簡稱“宏信建發”)(09930.HK),於2023年5月12日起至5月18日招股,計劃發售36469.40萬股,預計5月25日在港交所掛牌上市。

作爲中國領先設備運營服務提供商,宏信建發具有綜合設備組合及強大的服務能力,提供覆蓋項目全周期的全方位、多功能服務。

根據弗若斯特沙利文報告,按2021年收入計,公司是國內最大的設備運營服務提供商;亦是高空作業平台、新型支護系統、新型模架系統設備運營服務市場的領導者,按2021年在國內的設備保有量計,公司在三個市場內均排名第一。公司主要品牌包括宏信建發、宏信設備、宏金設備,受益於行業龍頭地位,公司能夠參與援建香港醫院項目、鄭州航空港站項目、廣州白雲國際機場航站樓項目、中芯國際集成電路制造有限公司生產設施項目、包銀高速鐵路項目、上海國家會展中心項目、北京大興國際機場項目、港珠澳大橋項目及火神山醫院項目等裏程碑工程項目的建設。

公司的服務主要包括三個部分:一是經營租賃服務,組合覆蓋多種類型的租賃設備和材料,根據客戶的需求,按每天、每周、每月、每年或逐個項目基准提供經營租賃服務。主要產品线主要包括高空作業平台、新型支護系統、新型模架系統及其他設備,如道路設備、電力設備。二是工程技術服務,基於公司覆蓋項目全周期的全方位、多維度服務模式,能爲客戶提供高質量工程技術服務,爲不同業務或運營情景量身打造一站式解決方案。三是平台及其他服務,主要包括(i)專注於設備及材料轉租的平台服務及(ii)設備、材料及備件銷售。

此次IPO募資所得:約4.0%將用於战略性擴大服務網點網絡以提升服務能力;約67.0%將用於優化設備組合;約11.0%將用於增強一站式解決方案能力;約8.0%用於通過數字化升級提升經營效率;約10.0%將用作運營資金及一般公司用途。

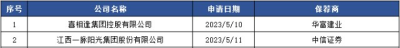

遞交上市申請(2家)

共2家遞交上市申請,分別是:

1)喜相逢集團控股有限公司

5月10日,來自福建的喜相逢集團控股有限公司 XXF Group Holdings Limited(以下簡稱“喜相逢集團”)再次在港交所遞交招股書。這是繼其於2019年12月31日、2020年7月21日、2021年7月30日、2021年9月6日、2022年10月31日、2022年11月14日先後6次遞表後的再一次申請。華富建業(原中國通海企業融資)爲其獨家保薦人。

喜相逢集團曾於2015年12月11日在新三板掛牌,代碼爲834499,後於2016年12月15日,從新三板除牌。

公司成立於2007年,作爲自營汽車零售業務方面的汽車融資租賃服務提供商,主要業務包括汽車零售及融資(主要通過銷售店鋪以直接融資租賃的方式出售大部分非豪華汽車)、汽車相關服務(提供汽車經營租賃服務以及其他汽車相關服務)等。

公司主要向來自中國二三线及以下城市的客戶提供各種非豪華汽車,已建立廣泛的銷售網絡,銷售店鋪战略性地位於中國二三线及以下城市。於最後實際可行日期,公司在中國24個省級行政區域經營70間銷售店鋪。

自2018年起,公司开始營運在线汽車售後市場服務平台(主要通過公司的「52車」APP及「52車(商家版)」APP,汽車用戶可通過此平台聯系中國逾500個由第三方汽車售後市場服務提供商營運的汽車售後市場服務據點。

根據灼識咨詢報告,按2022年直接融資租賃的交易量、零售汽車融資租賃的交易量計算,喜相逢集團在中國所有零售汽車融資租賃公司中名列第4位、第19位,市場份額分別爲4.1%、0.7%。

喜相逢集團招股書鏈接:

https://www1.hkexnews.hk/app/sehk/2023/105381/documents/sehk23051001219_c.pdf

2)江西一脈陽光集團股份有限公司

5月11日,來自江西贛江新區的江西一脈陽光集團股份有限公司Jiangxi Rimag Group Co., Ltd. (簡稱"一脈陽光醫學影像”)在港交所遞交招股書,擬在香港主板掛牌上市,中信證券爲其獨家保薦人。

作爲2022年中國最大的醫學影像專科醫療集團,根據弗若斯特沙利文的數據,按醫學影像中心網點數目、設備數目、執業影像醫生數目、日均檢查量及患者支付的費用計,一脈陽光醫學影像在中國所有第三方醫學影像中心運營商中排名第一,亦是中國唯一一家爲整個醫學影像產業鏈提供全面影像服務及價值的醫學影像平台營運商及管理者。

一脈陽光醫學影於2021年取得互聯網醫院牌照,並开始建立互聯網醫院,以加強不同類型及不同地理位置的影像中心之間的業務合作。截至2022年12月31日,公司在中國設立及管理由86個影像中心組成的網絡,覆蓋16個省、自治區及直轄市從一二线城市輻射至54個縣級行政區。其收入來源於:(i)影像中心業務;(ii)影像賦能解決方案;及(iii)一脈雲服務。

一脈陽光醫學影像招股書鏈接:

https://www1.hkexnews.hk/app/sehk/2023/105382/documents/sehk23051101125_c.pdf

聲明:本文章僅供一般性參考,並不構成針對任何證券或其他金融工具訂立任何交易或採用任何對衝、交易或投資策略的邀約、推薦或建議。本文僅使用歷史實際數據進行一般性論述,並未考慮任何特定人士或群體的具體投資目標、財務狀況、特定需求等,亦非專爲任何特定人士或群體編制。如有侵權,請第一時間聯系刪除。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港股IPO周報 | 綠竹生物、怡俊集團、普樂師上市,宏信建設招股

地址:https://www.twetclubs.com/post/6567.html