2023年5月17日,騰訊發布了一份亮眼的一季報:

其中營收爲1499.86億,同比增加10.71%,歸母淨利潤爲258.38億,同比增加10.36%,非國際歸母淨利潤爲325.38億,同比大增27.38%;

除了業績繼續增長外,這份一季報在降本增效,自由現金流、遞延收入等方面均存在亮點,且視頻號發展迅猛。

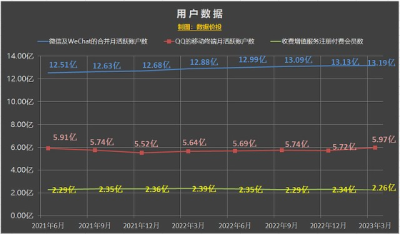

一、用戶數據

微信月活數爲13.19億,環比微增0.44%;

QQ月活數爲5.97億,環比增加4.35%;

在如此龐大的基數基礎上,還能獲得繼續增長實屬不易,說明騰訊基本盤依然牢固;

付費會員數量爲2.26億,環比下降3.34%;

其中長視頻付費會員數同比下降9%至1.13億,訂閱收入同比下降了6%,主要受內容排播延期影響;

Q2時《漫長的季節》成爲過去五年來豆瓣評分最高的本土電視劇,且騰訊在擴大與短視頻服務的合作,這些有望在後續扭轉長視頻的頹勢。

二、經營業績

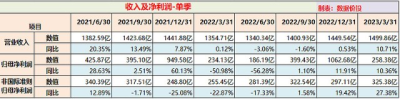

1.經營業績-單季

營業收入

23年Q1營收爲1499.86億元,同比增加10.71%;

歸母淨利潤

23年Q1歸母淨利潤爲258.38億元,同比增加10.36%

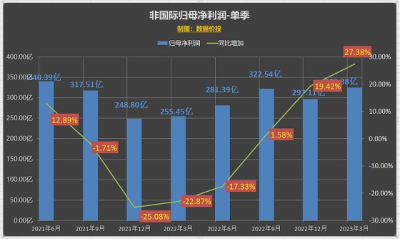

非國際歸母淨利潤

23年Q1非國際歸母淨利潤爲325.38億元,同比增加27.38%;

按照季度來看,與22年Q4相比,歸母淨利潤增速基本持平;而營收及非國際歸母淨利潤的增速均大幅提升。

其中營收增速重新回到了10%以上,高於彭博及衆多券商的預期。

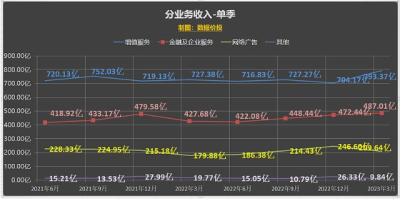

三、分業務板塊收入

騰訊的營收按業務分主要爲以下四個部分:

1)增值服務(包括網絡遊戲、社交網絡)

23年Q1增值服務收入爲793.37億,同比增加9.07%;其中:

遊戲:

國內遊戲:

23年Q1國內遊戲同比增加6%至人民幣351億元,开始轉跌爲漲;

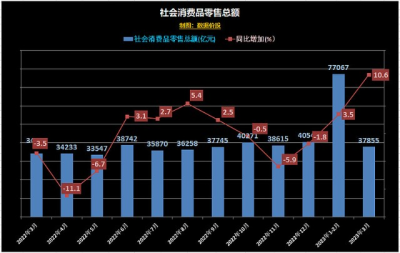

a)遊戲行業環境轉暖

根據伽馬數據最新發布的《2023年1—3月遊戲產業報告》,中國移動遊戲市場2023年1月、2月、3月的同比降幅分別爲-20.78%,-28.40%和-5.89%;3月時的同比降幅已大幅收窄,反應了整個遊戲行業的環境开始轉暖;

b)宏觀環境改善

2023年1月、2月、3月的社會消費品零售總額增速分別爲-1.8%,3.5%和10.6%,呈明顯的上升趨勢,反映了居民消費意愿的逐步回暖;

c)騰訊遊戲增長开始加速

騰訊的國內遊戲在2022年經歷了連續4個季度的負增長,而在23年Q1則是出現了明顯拐點,开始轉跌爲漲,這主要取決於:

i)長生命周期遊戲重啓增長動能,23年《王者榮耀》取得了有史以來最好的春節表現;

ii)新獲取版號的遊戲开始陸續上线,爲騰訊遊戲貢獻新的增量:2月23日《黎明覺醒:生機》上线,根據七麥數據,該遊戲2月23日至2月28日iPhone遊戲暢銷榜排名維持在TOP10,3月區間爲第9至第32位。

iii)騰訊當前至少還擁有15款儲備遊戲蓄勢待發,後續將提供更多增量,可以預計騰訊遊戲的後續增速將進一步提高:

其中《合金彈頭》4月18日首周上线後維持在IOS遊戲暢銷榜排名TOP10;

另外已獲取版號的端遊《無畏契約》已經开啓預約、《命運方舟》已經开始測試,將陸續上线貢獻增量。

國外遊戲:

23年Q1國外遊戲同比大幅增加25%至人民幣132億元;

主要受《勝利女神:NIKKE》及《Triple Match 3D》的強勁表現以及《VALORANT》的穩健增長驅動;

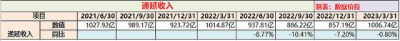

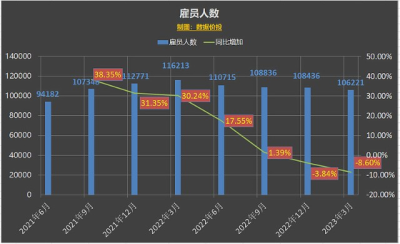

遞延收入:

作爲騰訊遊戲的蓄水池,23年Q1的遞延收入爲1006.74億元,同比微降0.80%;

環比來看,在經歷了連續3個季度的下跌之後,重新獲得增長。

社交網絡收入:

23年Q1的社交網絡收入同比增加6.53%至人民幣310億元,主要受遊戲內虛擬道具銷售及音樂付費會員服務驅動;

2)網絡廣告(包括社交及其他廣告、媒體廣告)

23年Q1網絡廣告收入同比上漲16.54%至人民幣209.64億元,較22年末時15%的增速進一步提升;

另外從本次一季報起,騰訊未在報表中披露“社交及其他廣告”及“媒體廣告”的分項數據。

網絡廣告的進一步提速主要歸因於:

a)宏觀需求的回暖:廣告主投放意愿有所提升,這一點在其他相關公司的廣告業務增速上也得到了體現;

b)視頻號信息流廣告貢獻了顯著的增量:按照之前視頻號相關內部紀要的披露,在22年Q4信息流廣告達到10億的規模後,23年全年信息流廣告收入的最保守估計是100億+,且這部分是純粹的不影響其他廣告的增量收入。按季來看,光是視頻號信息流廣告每季就可爲網絡廣告帶來約10%的增速;

c)廣告系統和AI結合提效:通過騰訊廣告混元AI大模型和廣告精排大模型,完善廣告理解、用戶理解、需求匹配的全流程,提升廣告主的推薦精准度和轉化率。

3) 金融科技及企業服務

2023年Q1金融科技及企業服務同比增加13.87%至487.01億;

金融科技:

在22年年報中就有所預告:“隨着中國消費復蘇,在2022年第1季度高基數的基礎上,我們的日均商業支付金額自2023年第1季度以來恢復了雙位數的同比增長率。”

而實際在23年Q1錄得13.87%的不錯漲幅,反映了线下消費的高速復蘇;

基於去年3~5月,以及10~12月期間受疫情封控影響所導致的低基數,以及消費的持續復蘇,可以預測後續金融科技部分的增速將進一步加大。

企業服務

企業服務收入(雲收入)同比开始轉跌爲漲,且毛利率提升顯著;

繼阿裏雲之後,百度在其最新公布的一季報中也披露百度雲已實現盈利,相信這也代表國內各大雲廠家的普遍趨勢:從單純追求收入增長到實現健康增長,开始追求盈利。

雖然騰訊並未單獨披露騰訊雲的具體營收及淨利,但可以猜測在經歷近一年的雲業務策略調整後,也是朝着雲業務盈利的方向更加接近了。

4) 其他(包括投資、商品銷售、其他授權、爲第三方制作及發行電影電視節目)

2023年Q1其他也出現了同比下降50.23%至9.84億;

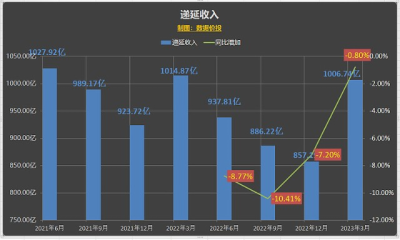

四、降本增效

截止23年Q1,騰訊僱員人數爲106221人,同比減少了8.60%;

和22年末時比,減少了2215人;

23年Q1的管理費用爲246.42億,同比下降8%;管理費用率爲16.43%;

23年Q1的銷售費用爲70.18億,同比大幅下降13%;銷售費用率爲4.68%;

銷售費用繼續下降,而管理費用則是“終於”出現同比下降,且管理費用率也顯著降低,騰訊的降本增效开始顯現成效,這也是其非國際歸母淨利增速高於營收增速的原因之一。

五、投資

1.投資資產

投資資產账面價值:

騰訊的投資資產主要包括聯營企業投資、合營企業投資、以公允價值計量且其變動計入損益的金融資產、以公允價值計量且其變動計入其他全面收益的金融資產;

截止到2023年Q1,騰訊的投資資產账面價值爲7131.59億,同比增加1.4%;

又可將投資資產分成以下兩個部分:

1)非上市投資公司及理財產品:這部分爲3784.83億,同比增加15.03%;

2)上市投資公司:

账面價值:

包括聯營企業中的上市公司1224.97億,以公允價值計量且其變動計入損益的金融資產中的上市公司135.98億,以公允價值計量且其變動計入其他全面收益的金融資產中的上市公司1985.81億;共計爲3346.76億,同比下降了10.58%;

公允價值:

截止到2023年Q1末,以上這部分上市公司投資資產的公允價值爲4728億,同比下降了21.98%;

上市公司账面價值及公允價值的下降主要因爲在Q1期間分掉了美團,如果扣除這部分影響,公允價值應該是上升的,反映了期間所持有公司的股價上升。

上市公允價值/上市账面價值:

23年Q1的上市公允價值/上市账面價值爲1.4,相比22年末時的2倍有所回落。

2.投資產出

騰訊的投資產出主要分爲以下兩個部分:

1.其他收益淨額:

23年Q1的“其他收益淨額”僅爲9.44億,同比下滑了92.81%;

其中“處置及視同處置投資公司的收益淨額”爲10.44億,同比下滑了94.47%;

“公允價值收益淨額”則爲0.76億,同比增加121.41%;

而其中“於投資公司、商譽、無形資產的減值”則爲-2.71億,同比增加96.13%;

2023年Q1於聯營、合營企業的投資收益爲0.80億,同比增101.27%,去年同期爲-62.8億;

總體來說,從數值上來看,騰訊在23Q1的投資收益及各分項的數值迅速萎縮到幾乎可以忽略不計的程度;

從好的方面來看:負向的公允變動收益以及減值大有好轉,开始大幅減小或轉正;

從不那么好的方面來看:之前持續貢獻大額投資收益的“處置及視同處置投資公司的收益淨額”开始啞火,在分完了京東、美團及Sea之後,騰訊投資帝國中的庫存也不那么充裕了。

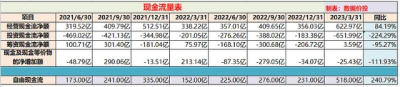

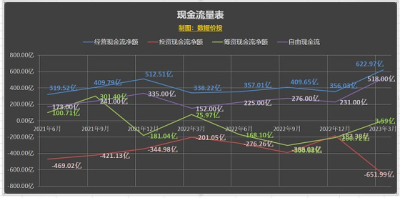

六、現金流

23年Q1的經營現金流淨額爲622.97億,同比大幅增加84.19%,去年同期爲338.22億元;

投資現金流淨額爲-651.99億元,同比大幅減少224.29%,去年同期爲-201.05億元;

籌資現金流淨額爲3.59億元,同比大幅減少95.27%,去年同期爲75.97億元;

同時根據騰訊報表中的直接披露,自由現金流(自由現金流 = 經營現金流 - 資本支出)爲518億元,同比巨幅增加了240.79%,也是一季報中的亮點之一。

2023年截止到一季報發布時,騰訊回購天數共21天,累計回購了1711.3萬股,累計回購金額爲63.89億港元;日回購金額基本穩定在3.5億港元。

七、估值及簡評

1.估值

按照5月16號騰訊當天的收盤價來算,騰訊市值約爲3.29萬億港幣,按當前匯率折算成人民幣約爲2.94萬億元,扣除“於上市投資公司權益的公允價值”4728億元,再直接扣除“非上市投資公司及理財的账面價值”3784.83億,剩余市值爲2.09萬億元;對應非國際准則下的歸母淨利潤,PE-TTM爲17.03;

2.簡評

亮點:

1)從騰訊的分項收入來看,22年Q4時除了網絡廣告錄得同比正增長外,其他遊戲及金融企服均還處於負增長;

而23年Q1時所有分項都开始恢復到正向增長,應該說是確認了向上的拐點,且後續大概率會繼續提速:

其一是基於宏觀經濟的持續恢復,以及去年的低基數;

其二從具體分項來看:

遊戲:獲得版號的其他遊戲將陸續上线,如《合金彈頭》、《無畏契約》、《命運方舟》等,有望再出爆品,貢獻增量;

廣告:視頻號的信息流廣告發展迅猛,將持續貢獻可觀的增量;

金融科技:疫情結束後线下消費活動的持續恢復。

2)管理費用开始顯著下降,降本增效开始取得成效,裁員補償對於管理費用的影響开始逐漸減小,預計未來這一趨勢還將延續;

3)自由現金流和經營現金流淨額巨幅增長;

4)遞延收入重新开始環比顯著增長,爲未來騰訊遊戲的繼續提速提供蓄水;同時國外遊戲同比大幅增加25%;

5)主要是受限於“不得在年報前兩月,及中(季)報公布前一月內回購”的港股回購規則限制,騰訊今年實際可用於回購的天數僅21天;而在一季報發布之後,在中報前將迎來一個較長的回購窗口期。

6)視頻號增長迅猛:日活躍創作者數及日均視頻上傳量是去年同期的兩倍多,擁有超過10000個粉絲的創作者是去年同期的三倍多;

騰訊從2023年1月起面向商家收取技術服務費,費率在1%~5%;4月視頻號創作者分成計劃上线,正在加速形成完整的商業閉環,帶動廣告收入增長;

不足:

1)付費會員數量環比有所下降,其中長視頻付費用戶同比顯著下降;

2)騰訊投資帝國的投資收益开始歸於“平淡”,在分配京東、美團及SEA之後其投資倉庫中的庫存已不再那么充裕;同時也可以提前預測一下,騰訊今年後續受投資收益影響的歸母淨利潤還將持續承壓,達到去年同一水平的難度很大。

當然其實對於騰訊的資深投資者來說,本來非國際歸母淨利潤就是更爲可靠的業績參考依據。

$騰訊控股(HK|00700)$ $阿裏巴巴-SW(HK|09988)$ $中概互聯網ETF(SZ159607)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:騰訊控股2023年Q1一季報數據解讀

地址:https://www.twetclubs.com/post/6709.html