《港灣商業觀察》黃懿

6月27日,五洲能源控股有限公司(下稱“五洲能源”)向港交所主板提交上市申請,國泰君安國際獨家保薦。

公司作爲許昌市最大的天然氣分銷商,營收和淨利潤在2023年出現輕微的下滑,但是流動比率和資產負債率情況表現尚且不錯,此番尋求資本化道路的目的主要是擴大天然氣銷售及分銷業務,然而其6月遞表,同月17日卻出現大額分紅1.6億,實屬引人矚目。

01

各項核心財務數據出現小幅下降

根據弗若斯特沙利文的資料,於2023年,按根據獨家特許經營權對終端用戶的管道天然氣銷量計,五洲能源爲許昌市最大的天然氣分銷商,市場份額達42%;於2023年,按對終端用戶的管道天然氣銷量計,爲河南省六大天然氣分銷商;及截至2023年12月31日,公司的三條長輸管道總長度爲河南省第二長。

2021至2023年(報告期內),五洲能源收入分別爲9.48億、12.66億、12.17億;淨利潤分別爲5948.4萬、1.11億、1.10億。顯而易見,五洲能源在2023年收入、淨利潤均出現小幅下滑。

報告期內,五洲能源的主要業務包括根據特許經營權透過城市管道網絡向終端用戶銷售管道天然氣;長輸管道業務,包括向其他天然氣運營商批發管道天然氣及提供管道天然氣輸送服務;及其他業務,主要包括提供建設及安裝服務以及銷售壓縮天然氣。

同一時期,來自向終端用戶銷售管道天然氣的收入佔比分別爲62.6%、71.4%、72.4%;來自長輸管道業務的收入佔比分別爲26.7%、21.7%、19.6%。

從終端用戶的結構上來看,五洲能源主要依賴於經營區域內工業用戶,其收入佔比分別爲88.2%、90.1%、89.2%;而居民終端用戶所貢獻的收入佔比分別爲7.3%、6.9%、7.0%。

報告期內,居民終端用戶銷售管道天然氣的銷量分別爲2002.5萬立方米、2720.1萬立方米、2699.1萬立方米;工業終端用戶的銷量分別爲1.81億立方米、2.31億立方米、2.26億立方米;商業終端用的銷售分別爲748.5萬立方米、624.9萬立方米、700.9萬立方米;其他終端用戶的銷量分別爲166.5萬立方米、93.2萬立方米、143.0萬立方米。

同一時期內,居民終端用戶銷售管道天然氣的平均售價分別爲2.15元/立方米、2.30元/立方米、2.27元/立方米;工業終端用戶的平均售價分別爲2.89元/立方米、3.52元/立方米、3.48元/立方米;商業終端用的平均售價分別爲3.12元/立方米、3.85元/立方米、4.27元/立方米;其他終端用戶的平均售價分別爲2.15元/立方米、2.53元/立方米、2.56元/立方米。

不難看出,居民終端用戶和工業終端用戶作爲最主要的2類終端,銷量和平均售價均有所下滑。

此外,五洲能源指出,報告期內,向其他天然氣運營商提供管道天然氣輸送服務的收益分別佔長輸管道業務總收益的5.8%、6.1%、6.8%。2022年收益相較2021年增加主要由於兩名客戶對輸送服務的需求增加,以致輸送量增加約1450萬立方米。2023年收益相較2022年下降主要由於一名主要客戶對輸送服務的需求減少,導致輸送量減少約1910萬立方米。

同時,這一名主要客戶的需求減少也直接導致了來自長輸管道業務的收入下滑。不難看出,主要客戶對五洲能源的長輸管道業務影響較爲明顯。

02

毛利率輕微波動,廣告宣傳費驟降

在毛利率方面,長輸管道業務的表現同樣不太理想。

報告期內,向終端用戶銷售管道天然氣的毛利率分別爲10.2%、13.0%、13.5%,其中,錄得向居民終端用戶銷售的毛利率分別約爲-9.6%、-25.6%、-20.9%;向工業用戶銷售的毛利率分別爲11.5%、15.8%、15.9%;向商業用戶銷售的毛利率分別爲18.2%、24.1%、25.2%;向其他終端用戶銷售的毛利率分別爲-7.3%、-21.2%、-19.6%。

目前來看,五洲能源向居民終端用戶銷售持續錄得毛損率,而向工業用戶銷售的毛利率在2022年至2023年間僅提升0.1個百分點。

同一時期內,長輸管道業務的毛利率分別爲10.9%、13.6%、13.5%。值得注意的是,五洲能源的其他業務的毛利率也出現嚴重下滑,同一時期內分別爲51.6%、51.4%、41.1%。

五洲能源指出,報告期內,其他業務的整體毛利大部分來自建設及安裝服務的毛利。其他業務的毛利率由2021年約51.4%下降至2022年的41.1%。有關下降主要由於建設及安裝服務的毛利有所下跌,其主要受原材料價格及勞工成本上升進而令建設成本增加所推動。

在公司三大業務中兩個2023年出現毛利率下滑的情況下,五洲能源的整體毛利率也輕微波動,其分別爲14.8%、15.8%、15.7%。

業績有所成承壓之際,五洲能源選擇了增加銷售及客戶服務人員的數量,試圖衝出當下困局。

報告期內,公司的銷售及分銷开支分別爲988.7萬、702.2萬、739.5萬。其中,員工成本分別爲499.5萬、469.1萬、519.9萬。但廣告和宣傳費卻出現大幅下滑,其分別爲291.3萬、34.8萬、31.4萬。

五洲能源指出,2022年銷售及分銷开支相較2021年有所減少主要由於廣告和宣傳費減少,這是由於公司在2021年聘請第三方在线上推廣使用天然氣並於2022年終止有關營銷活動。隨後2023年的上漲,主要由於銷售及客戶服務人員人數增加。

03

不合規事件頻發,突擊分紅1.6億

在財務表現不佳的壓力下,五洲能源還出現不少不合規事件。

招股書顯示,迫於業務需求,五洲能源爲加快向相關區域的新用戶供應天然氣,公司在未完成消防設計審查的情況下即开始建設管道天然氣供應設施,並在未完成消防驗收的情況下即投入使用。據了解,上述供應設施共涉及4個分輸站、1個城市門站、3個調壓站等。

根據《中華人民共和國消防法》及其他相關法律及法規,如建設項目未經消防設計審查(如需要)即开工;或建設項目未經消防驗收(如需要)即竣工並投入使用,可處人民幣3萬至人民幣30萬的行政處罰。

與此同時,五洲能源還存在未完成農用地轉爲建設用地的監管程序而導致土地產權缺陷,未能取得建設用地規劃許可證、建設工程規劃許可證、施工許可證及備案竣工檢驗,未進行環境保護驗收,未完成安全評價、安全設施設計與設計審查及安全設施驗收等不合規事件。

爲應對上述不合規事件,公司作出撥備約2770萬元。

除上述不合規事件以外,五洲能源附屬公司還曾欠繳社保及公積金。報告期內,少繳納的社會保險分別爲150萬元、180萬元、190萬元,合計超過500萬元;同期,公司少繳納的住房公積金則分別爲50萬元、50萬元、40萬元,合計近140萬元。

值得注意的是,五洲能源一方面欠繳社保及公積金,另一方面卻突擊大額分紅。

於往績記錄期間,五洲能源並無向股東宣派或派發股息。然而在2024年6月17日,公司向當時的股東宣派截至2023年12月31日止年度的末期股息人民幣1.6億。

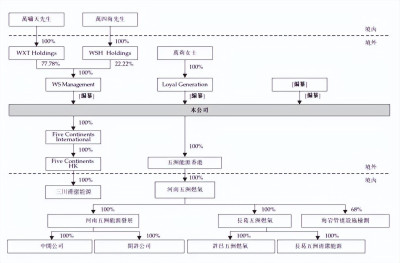

招股書顯示,截至遞表日,經過重組後,公司實控人萬嘯天、萬四海及萬莉通過多個中間實體持有並控制五洲能源100%股權。其中,萬莉爲萬四海的女兒,萬嘯天爲萬四海的兒子。

這意味着上市前突擊分紅的1.6億全數流入萬氏家族。中國企業資本聯盟副理事長柏文喜指出,“家族企業可能會通過分紅來實現利潤的分配,分紅也可能是爲了滿足家族成員的資金需求,或者是爲了調整家族內部的資產配置。如果公司能夠透明地解釋募資和分紅的原因,並展示出這些資金將如何用於公司的長期發展和增加股東價值,則會減輕投資者的擔憂。”

柏文喜認爲,“家族企業的股權結構和治理結構可能會影響投資者對公司的信任度。如果家族成員控制了公司的絕大部分股份,可能會引起對小股東利益保護的擔憂。良好的公司治理和透明的決策過程對於維護投資者信心至關重要。”(港灣財經出品)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:五洲能源一邊遞表一邊突擊分紅1.6億,業績承壓不合規事件頻發

地址:https://www.twetclubs.com/post/71708.html