本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議。

本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議。 8月5日,全球股市之表現足以載入史冊。驚魂之後,又神奇地展开大反攻,日經225已經完全收復“黑色星期一”全部失地,美股也連續大漲。海外市場一度因爲美國7月非農就業數據觸發薩姆規則,引燃經濟衰退極度恐慌。但在7月服務業PMI、初請失業金人數等數據披露後,遏制了衰退進一步發酵,市場重歸風平浪靜。那么,美國經濟衰退這只潛在黑天鵝真就這樣被扼殺了嗎?

8月5日,全球股市之表現足以載入史冊。驚魂之後,又神奇地展开大反攻,日經225已經完全收復“黑色星期一”全部失地,美股也連續大漲。海外市場一度因爲美國7月非農就業數據觸發薩姆規則,引燃經濟衰退極度恐慌。但在7月服務業PMI、初請失業金人數等數據披露後,遏制了衰退進一步發酵,市場重歸風平浪靜。那么,美國經濟衰退這只潛在黑天鵝真就這樣被扼殺了嗎?

01 經濟韌性之謎

美國是全球第一大經濟體,一旦發生經濟衰退,對全球經濟與金融市場的影響無疑是巨大的。

1960年代以來,美國經濟一共經歷了9次經濟衰退,每一次都逃不過股市大動蕩。其中有3次深度衰退,即1973年、2008年以及2020年,標普500跌幅分別高達48%、57%、34%。加總歷次衰退,標普500指數下跌中位數爲34%。在此期間,全球股市都深受其拖累。歷史上,誘發美國經濟衰退的因素主要有兩條路徑。一種是美聯儲加息導致資產價格下跌,通過影響居民、企業資產負債的收縮進而引發衰退。另一種是2020年爆發新冠疫情直接衝擊實體經濟,再傳遞到金融市場。資產價格起落,直接影響着居民和企業的經濟行爲,也對經濟衰退指示效應越來越強。

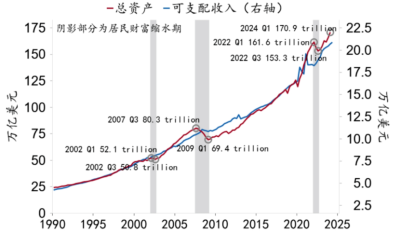

(美國居民部門總資產及可支配收入,來源:招商銀行研究院)

(美國居民部門總資產及可支配收入,來源:招商銀行研究院)

但這也可能會是未來市場逆轉或致經濟陷入衰退的誘發因素。

02

金融脆弱性

以史爲鑑,美聯儲每一輪大幅加息往往都對應着一輪經濟衰退。本輪加息周期,能逃過衰退魔咒嗎?

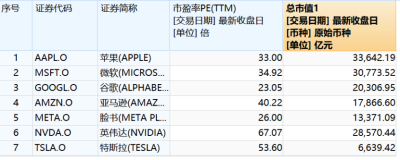

從目前披露的宏觀數據看,美國經濟正在大幅放緩。7月,美國就業市場非线性趨冷,失業率達4.3%,且連續4個月走高,創下3年來最高記錄。其中,對股市敏感的信息技術和金融業就業人數下降20000人、4000人。另外,7月ISM制造業PMI爲46.8%,遠不及預期的48.8%和前值的48.5%,萎縮幅度創下8個月最大。美國經濟放緩是客觀事實,但不能以此推斷未來數月內會陷入經濟衰退。倘若美股進行一波幅度較深的調整,幾乎必然會通過居民財富縮水傳導至實體經濟,進而大概率會誘發衰退。那么,美股來一波調整的幾率大嗎?首先看估值。標普500最新PE爲26.45倍,處於最近十年估值上线區間,遠高於中位數的23.2倍。納斯達克指數最新PE爲41.82倍,處於10年分位數的78.7%,中位數爲35倍。再看市場結構極不平衡。標普500中,七巨頭在2023年錄得75%的漲幅,對指數上漲貢獻大約爲77%,其他493家成分股僅上漲12%。當前,七巨頭總市值已經超過15萬億美元,佔標普500總市值的三分之一,在納斯達克100指數超過一半。截止目前,英偉達最新估值67倍,特斯拉53.6倍,亞馬遜40倍,蘋果和微軟均超過30倍。 (美股七巨頭市值與PE,來源:Wind)

(美股七巨頭市值與PE,來源:Wind)

美股科技大廠盈利持續不及預期、美國主要經濟數據繼續轉冷、日本央行再次超預期加息,亦或是中東、俄烏地緣战爭烈度更大,均有一定可能觸發美股來一波較深回撤。

03

獨善其身?

8月初,美國核心經濟數據非线性轉冷,讓全球股市爲之一振,日本、韓國以及歐洲股市都受到明顯波及,而A股和港股反而要冷靜得多。

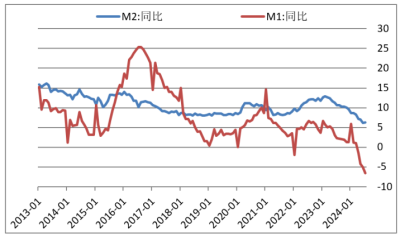

邏輯也不復雜,海外股市經過持續大漲均多次刷新歷史記錄,估值處於絕對高位,主要權重股交易非常擁擠,一旦交易經濟衰退這類大利空,是比較容易發生踩踏的。而港A兩市已經持續調整3年多了,估值創下多年新低,受到的影響自然小很多了。接下來半年內,倘若真的飛出美國經濟衰退這只超級黑天鵝的話,全球股市出現一波明顯調整的概率是不小的。那么,大市之下,任何市場同樣難以獨善其身。一方面,全球股市若恐慌性大跌,會影響QFII資金流向,加之情緒會受到感染。另一方面,外圍市場一旦大跌,往往伴隨着經濟衰退,那么會通過出口這駕馬車來影響本國經濟基本面,對市場進行施壓。當前,經濟出現良好復蘇預期落空,A股也正在持續交易這一邏輯。看一看M1就知道了: (M1與M2同比走勢圖) 因此,我們不得不堤防美國經濟衰退這只黑天鵝,策略上可以保守一些。大師的行動,已經給了我們最好指引——股神巴菲特已將第一大重倉股蘋果套現了一半,大幅增加現金規模;英偉達的黃仁勳,8月份短短7個交易日每天都在賣賣賣;索羅斯,也在不斷加注各個主題的空頭尺寸。 山雨欲來風滿樓,未雨綢繆我不愁。

(M1與M2同比走勢圖) 因此,我們不得不堤防美國經濟衰退這只黑天鵝,策略上可以保守一些。大師的行動,已經給了我們最好指引——股神巴菲特已將第一大重倉股蘋果套現了一半,大幅增加現金規模;英偉達的黃仁勳,8月份短短7個交易日每天都在賣賣賣;索羅斯,也在不斷加注各個主題的空頭尺寸。 山雨欲來風滿樓,未雨綢繆我不愁。

轉載开白 | 商務合作 | 內容交流

往 期 推 薦

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:1960年代以來,美國的9次經濟衰退

地址:https://www.twetclubs.com/post/71859.html