文 | 畲宗明

都說“相逢的人會再相逢”,阿裏用行動續上了一句:再相逢的人會相擁。

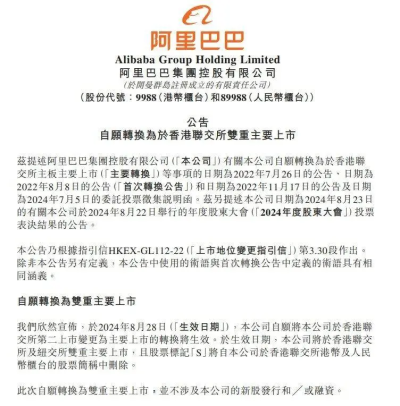

8月23日早晨,阿裏巴巴發布公告,宣布新增香港爲主要上市地,將於8月28日在香港聯交所主板主要上市,成爲在港交所、紐交所雙重主要上市的公司。

靴子,就此落下。

新機會,由此湧動。

隨着阿裏在香港聯交所主板上市地位由“第二上市”變更爲“雙重主要上市”,香港,阿裏,我們,都會遇見更多的可能。

01

說起阿裏跟香港的關聯,很多人都知道,阿裏有着很深的“香港情結”:2007年,阿裏的B2B公司首次上市是在香港,2014年,阿裏集團整體上市的首選地也是香港。

後來的故事人們已經耳熟能詳:阿裏因股權結構原因,未能符合香港上市規則,輾轉至紐約,於2014年9月15日登陸紐交所。

受此觸動,2017年开始,港交所啓動了自1993年开放H股以來的最大變革,一改原來對“同股不同權”雙層股權架構的態度,推出“差別投票權制度(分類表決制度)”。阿裏之後也推出“一拆八”的普通股炒股方案,爲回港股鋪路。

念念不忘,必有回響。2019年11月,阿裏巴巴回港完成第二上市。

而今,阿裏將香港新增爲主要上市地,又會讓阿裏跟“東方之珠”的關系愈發緊密。

一家標志性的頭部互聯網科技企業,一個世界級的金融中心,在彼此牽盼的牽引下,靠得更緊。

阿裏在紐約香港雙重主要上市,與其說是下了一盤棋,不如說是完成了一次“回歸”。

在中概股企業中,拼多多目前僅在紐約上市,京東、百度此前都跟着阿裏步伐,在紐約主要上市後又在香港完成二次上市。

把在紐約主要上市、在香港二次上市變爲在香港紐約雙重主要上市的,雖然有中通快遞、BOSS直聘、百勝中國、再鼎醫藥、B站等公司,但頭部互聯網科技企業中,阿裏是第一個。

在互聯網巨頭中,率先回香港第二上市,現在又率先將香港新增爲主要上市地,阿裏是在“回歸”。

從2014年的“如果條件允許,香港,我們一定會回來”,到2019年在港交所二次上市時的“在這個20周年生日之際,阿裏巴巴迎來了一個重要的裏程碑,就是回家,回香港上市”,阿裏將對香港的情愫表露在了那個“回”字中。

如今把香港變爲主要上市地,自然也是“回”——回歸初心。將這份初心攤开,就是“扎根中國,看好香港”的意念。

從原來的阿裏巴巴B2B公司,到後來的阿裏巴巴集團,上市地第一選擇都是香港,原因並不復雜。

香港是阿裏從中國走向世界的起點,是阿裏國際化战略中不可或缺的支點:2016年,天貓首次走出內地,在香港啓動當年的“雙11”購物狂歡節,成爲國際化战略落地的重要節點;2018年,菜鳥宣布將投建香港超級ehub,也極具战略意義。

阿裏把“看好香港”幾個字寫在臉上了。

考慮到阿裏的體量和影響力,阿裏將香港新增爲主要上市地,勢必引發示範效應和鏈式反應。

阿裏2019年11月在香港第二上市後,當時就有分析師認爲,阿裏在港股承壓背景下回歸港股,能帶來護盤效應,將吸引更多的內地資金進入港股長期持有,提高整體港股的流動性,同時也爲其他科技股在港上市樹立典範。

這次雙重主要上市,標志性意義會更明顯:阿裏可以顯著拉高港交所上市公司的盈利能力、科研投入等技術指標,港股可以通過這樣的優質交易標的加強對全球市場的吸引力。更多國際投資者配置阿裏港股,更多內地投資者利用港股通渠道投資阿裏,都在預期之中。

正如經濟學家朱克力所說,阿裏實行雙重主要上市之後,有望提升香港證券市場的流動性和定價能力,有利於香港鞏固和增強國際金融中心地位。

事實上,這不光是對香港鞏固地位的助力,也是對香港未來前景的信心。

2022年11月,曾有傳言稱,阿裏正在新加坡籌建全球總部。該消息此後謬種流傳,阿裏方面出來澄清:“阿裏巴巴出生在杭州,生長在杭州,發展在杭州,阿裏全球總部始終在杭州,是自然也是必然。”言下之意,阿裏永遠會扎根中國。

而回到貼近業務主要運營的中國市場的香港,回到離服務對象基本盤更近的地方,就是“扎根中國”的直觀陳情。

02

阿裏完成雙重主要上市,對阿裏也是好事——這本也是阿裏自信回歸的流露。

過去幾年,在黑天鵝滿天飛、灰犀牛遍地跑的環境下,中國科技股遭遇了寒流,阿裏亦在其列。股價遭到抑制的短期表現跟帶來能力沉澱的長期主義之間,也因此形成了明顯“錯配”。

對阿裏而言,雙重主要上市就是在釋放信號、表明信心:阿裏有信心去校准自我價值的羅盤,讓更多中國投資者共享其發展機遇。

要知道,第二上市(Secondary Listing)跟雙重主要上市(Dual Primary Listing)雖只有幾字之差,但意義大不一樣:

第二上市雖然流程更短、耗時更少、難度更小,但股價定價權仍在唯一的主要上市地,第二上市地則是通過存托憑證DR方式實現相同類型股票跨市場流通的“從屬市場”。

在“二次上市”情況下,阿裏港股價格仍取決於美股。

雙重主要上市則需要上市公司股票發行符合兩地的IPO規則,兩個資本市場都是主要上市地,都有其獨立性。

在“雙重主要上市”情形下,阿裏被納入“港股通” 機制後,伴隨而至的,是股東基礎多元化,內地背景資金投資更方便。

宏泰基金創始合夥人盛希泰的說法就很形象:二次上市意味着上市主體依舊在原有資本市場,相當於二次上市地對應的是真人的“數字人”,沒有獨立的定價權,只有依存關系;雙重主要上市制度下,兩個上市是完全一樣的,“AB等同於BA”,都有獨立的定價權,彼此保持獨立的上市地位。

阿裏實現雙重主要上市後,單一市場波動或投資人情緒對它的影響可以降低,有利於實現價值重估,以緩解當前股價與基本面背離的情況。

畢竟,雙重主要上市能形成跟各地市場表現關聯度更好的估值中樞,減少企業市值被低估的幾率。

有人估算,若以目前阿裏1.55萬億港元的市值作爲基數,以騰訊港股通持股比例穩定後(10%比例)的情況推算,港股通未來爲阿裏提供的市值增量貢獻對應的規模或許將達到1550億港元。

考慮到美股見頂預期前不久引發了踩踏效應,處在估值窪地的港股對全球資本避險的吸引力正在釋放,這樣的潛在增量資金頗具想象空間。

“因爲相信,所以看見”,阿裏實現雙重主要上市背後,未嘗不是“相信”——相信自身具備可持續增長潛力,相信股價表現能回歸正常態,相信能爲更多投資者帶來更多回報,故而能看見雙重主要上市的多重價值。

03

對可持續增長能力的信心,若是沒有足夠的支撐,很容易變成盲目自信。

說起來,阿裏自我變革已开啓1年有余。阿裏有沒有重回健康增長軌道,財報已經給出答案。

2025財年一季度財報顯示,在明確“用戶爲先,AI驅動”战略,向電商、雲兩大核心業務战略聚焦和持續投入之下,阿裏電商市場份額已經企穩,用戶信任不斷增強,阿裏雲來自AI的收入實現三位數增長,月之暗面等明星科技公司都在使用阿裏雲。

若短期業績只是靠策略性“騰挪術”實現,而非靠長期战略布局獲得,那就沒有多少參照性可言。唯有走在“難而正確”的道路上,增長才可持續——哪怕眼下還面臨“難”的一面。

有質量的增長總會提示人們,現有增速只是未來發展勢能的初步釋放。

因而,次貸危機預言者、《大空頭》原型Michael Burry在二季度大幅增持了阿裏,阿裏成了其第一大持倉標的。高瓴旗下基金管理平台HHLR Advisors公布的美股持倉情況也顯示,阿裏佔其總持倉的比例從一季度的0.23%提升到了9.55%。

“中國巴菲特”段永平的H&H國際二季度也加倉了阿裏,增持比例達到7.9%。

而實現雙重主要上市,也會成爲阿裏價值回歸的催化劑。

當“流動性產生溢價”市場基本規律遇上增量資金注入,阿裏對自我的信心也能得到更多的支撐。

就拿AI來看,开源大模型Qwen-2 72B力壓Meta的Llama-3、法國著名大模型平台Mistralai的Mixtral,躍居全球开源大模型排行榜第一,見證了阿裏在AI基礎設施和技術能力上投入的成效。

但AI業務需要長期投入,離不开“耐心資本”支持。雙重主要上市機制就能用融資渠道更多元,爲阿裏的AI業務提供“彈藥支持”。

阿裏是個風向標。可以預見,當阿裏在香港紐約雙重主要上市中獲得更好的發展環境,它能爲社會持續創造價值,更多科技企業也能從中獲得經驗、提振信心。

香港、阿裏、更多科技企業、內地投資者等多方受益的世界,誰不期許呢?

在《最佳可能的世界》裏,數學家埃克朗寫道:每起事件就像樹幹,把網狀的根伸向過去,把樹冠托向未來。

阿裏擁抱香港,就是以“回歸”姿態把網狀的根伸向過去,看向的則是未來。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:阿裏回香港:相逢之人再相擁

地址:https://www.twetclubs.com/post/71991.html