01 淘天需要新槓杆

8月15日,阿裏巴巴發布2025財年的首份財報,這份財報中,阿裏巴巴新的增長槓杆勢能隱隱浮現。 財報顯示,2025年Q1,阿裏實現營收2432.4億元,同比增長4%;得益於阿裏雲、菜鳥等業務減虧甚至扭虧爲盈,集團整體單季度經調整EBITDA爲450億元,高出預期25億。 然而,一直以來作爲核心業務的淘天集團,在本季度出現了盈利能力下滑的跡象: 在卷入僅退款、超低價後,淘天迎來了數字性樂觀:本季度訂單量增速達到雙位數,GMV增長也達到高個位數。而狂歡背後的收入和利潤情況卻低於預期,本季度淘天實現收入1133.73億元,同比降低1.37%,經調整EBITA(488.1億元)則同比下降1%。 根據我們的觀察判斷,淘天利潤收斂的主要原因,在於阿裏內部大刀闊斧改革的必然要求:爲保障各個組織未來一個周期構建昂揚战鬥力,在內部利益分配問題上進行了充分計算,使得組織間進行了一次利益“再平衡”所致。

某種意義上,這也是淘天一次注主動“出清”行爲,爲接下來的健康有機增長奠定了基礎。

回歸到業務層面,細看各業務线的資源安排,我們可以較爲清晰的看到淘天集團應對逆周期的種種應對安排——減少參賽、做大貨架。 首先是,降低“參賽”程度節省資源,自營零售業務主動削減了重資產、低周轉的消費電子和家電業務,留下輕資產、高周轉的日用百貨。2025年Q1自營業務結構調整,業務线營收同比收縮9.5%到273億元; 其次是,將資源傾斜夯實自身稟賦。一直以來,淘天的資源稟賦在於貨架電商的品、類、牌齊全,我們認爲,存量競爭之下,淘天不斷地將資源向客戶體驗和中小商家傾斜的動作,重點不在於搶佔低價心智,而是在於覆蓋不同價位的產品和消費力的消費者; 目前看,推行僅退款和重啓1688,短期犧牲了變現率,導致構成淘天集團最大的部分CMR(客戶管理收入)僅同比增長0.6%,低於預期的3%,但換來的是更寬闊的價格帶和更豐富的產品供應; 而八、九月份逐步落地的免除商戶年費,轉而收取以成交額爲基准的服務費,以及通過服務分評級,令部分商家解綁僅退款的規則,意義都是在於供需端做大淘天貨架。 最後,放大重點品類的槓杆效應,在存量競爭中尋找新增量:我們認爲,天貓美妝就是淘天接下來的增長槓杆,該業務直接決定着淘天集團在接下來的電商大战中,防守甚至進攻的成效。 02 美妝的雙重意義

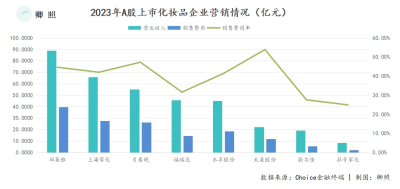

既然確定集中資源做平台服務,那么淘天必然要尋找一個重要且特殊的品類,來提振整體的客戶管理收入,美妝則是一個極佳的抓手。 一方面,美妝行業對於提振電商業績具有極大的槓杆效應——因兼顧文化屬性,美妝較其他行業而言,對品牌的塑造需求更高,因此營銷(渠道)上的預算普遍高於其他行業。 根據申萬行業分類,A股32家上市的美容護理企業,在2023年合計產生911.85億元收入,同期銷售費用245.81億元,行業銷售費用率均值高達26.91%。其中,8家To C的品牌化妝品企業的平均銷售費用率高達41.58%,貢獻了近六成銷售費用。  作爲參考的是紡織服飾行業,61家A股上市公司平均銷售費用率11.04%,合計以4726.29億元的營收,最終貢獻的總銷售費用也才521.93億元。 對比之下,對電商平台來說,陪伴美妝企業成長的含金量不容忽視。 另一方面,消費類目的長尾化趨勢,美妝因具備外溢效應,已成爲淘天不容有失的主战場。 我們以2019年商務部發布的《中國電子商務報告(2019)》爲基數,再以星圖數據作爲補充,可以看到中國網上實物零售類目CR10品類佔比由90.9%下降至86.4%,包括體育用品、金銀珠寶、五金電料乃至建築裝潢等長尾需求正在逐漸顯現。

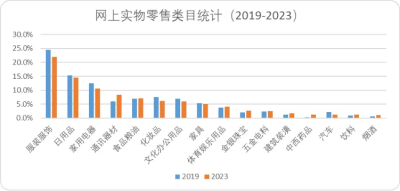

作爲參考的是紡織服飾行業,61家A股上市公司平均銷售費用率11.04%,合計以4726.29億元的營收,最終貢獻的總銷售費用也才521.93億元。 對比之下,對電商平台來說,陪伴美妝企業成長的含金量不容忽視。 另一方面,消費類目的長尾化趨勢,美妝因具備外溢效應,已成爲淘天不容有失的主战場。 我們以2019年商務部發布的《中國電子商務報告(2019)》爲基數,再以星圖數據作爲補充,可以看到中國網上實物零售類目CR10品類佔比由90.9%下降至86.4%,包括體育用品、金銀珠寶、五金電料乃至建築裝潢等長尾需求正在逐漸顯現。  圖:網上實物零售類目變化統計,來源:《中國電子商務報告》、星圖數據 我們在《京東補貼美妝》的報告中,我們曾提及女性消費力量對於消費回暖的重要性,重點描述過美妝品類的外溢性:可以牽引出高粘性的女性消費者,後者對諸多消費場景具有主要決策權,進而全面拉升諸多長尾品類的交易活力。 本文不再贅述美妝品類對於電商平台通用的重要性,但有必要聚焦天貓美妝對於淘天的意義。 承接長尾需求壯大的白牌商家,托舉出抖快拼的快速崛起,內容電商、垂類電商的輪番衝擊下,淘天GMV市佔率從80%下滑至2023年的36.5%。 在讓利消費者和流量傾斜中小商家後,淘天集團更是連續陷入訂單增速>GMV增速>收入增速>利潤增速的狀態,穩固基本盤的訴求愈來愈迫切。 2023年,淘系美妝以22.6%的市佔率,既低於總GMV市佔率,又具備槓杆和外溢效應,是目前階段增長上限最高的發力點。 03 淘系美妝3.0

圖:網上實物零售類目變化統計,來源:《中國電子商務報告》、星圖數據 我們在《京東補貼美妝》的報告中,我們曾提及女性消費力量對於消費回暖的重要性,重點描述過美妝品類的外溢性:可以牽引出高粘性的女性消費者,後者對諸多消費場景具有主要決策權,進而全面拉升諸多長尾品類的交易活力。 本文不再贅述美妝品類對於電商平台通用的重要性,但有必要聚焦天貓美妝對於淘天的意義。 承接長尾需求壯大的白牌商家,托舉出抖快拼的快速崛起,內容電商、垂類電商的輪番衝擊下,淘天GMV市佔率從80%下滑至2023年的36.5%。 在讓利消費者和流量傾斜中小商家後,淘天集團更是連續陷入訂單增速>GMV增速>收入增速>利潤增速的狀態,穩固基本盤的訴求愈來愈迫切。 2023年,淘系美妝以22.6%的市佔率,既低於總GMV市佔率,又具備槓杆和外溢效應,是目前階段增長上限最高的發力點。 03 淘系美妝3.0

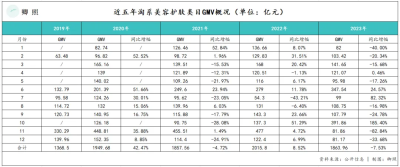

作爲貨架電商的开山鼻祖,受益於技術基礎設施,流量分配機制和運營模式的先發優勢,天貓美妝曾喫到過美妝行業的线上化轉型紅利,隨之建立的心智到現在仍然可以作爲天貓美妝的比較優勢: 1.0階段——基礎建設爲王:由於本土缺乏電商獨立站的土壤和傳統,淘寶商城在2012年首次更名天貓以來,开始着力搭建D2C大本營。 2014年至2017年,天貓聚焦美妝行業,國際品牌統領中國美妝市場階段,天貓逐步拉來歐萊雅、雅詩蘭黛、蘭蔻、Fresh、MAC、科顏氏等國際美妝品牌入駐,天貓美妝旗艦店开始與中國官網心智掛鉤。直至今日,國際美妝進軍中國就會开設天貓旗艦店,這幾乎成爲默認的遊戲規則。 2.0階段——用戶心智爲王:同樣的D2C邏輯延續到了國貨崛起階段,2020年花西子攜手李佳琦爲節點的國貨美妝元年,直接奠定了淘系美妝市佔率第一的江湖地位。  3.0階段——ROI爲王:行業數據顯示,一家美妝企業塑造品牌平均需要三次產品迭代。而國貨美妝紅利趨於平緩,疊加粗放式的營銷放倒了一衆還未完成品牌化的企業。青眼數據顯示,至少有1800家近7個月成立的化妝品企業“倒閉”或“消失”。 頭部的競爭更爲焦灼,8月27日珀萊雅發布上半年年報,2024年H1營收達到50億元,有望在今年成爲首個營收過億的美妝品牌;緊隨其後是韓束(35.02億元)和上海家化(33.21億元)的榜眼爭奪賽。 殘酷的生存法則,倒逼美妝品牌反復敲打ROI計算器,雖然將“官網運營”留到了淘天,營銷預算卻撥給了佔用用戶注意力的抖音、快手等,這構成了淘系美妝市佔率低於總GMV市佔率水平的主要原因。 可喜的是,這一“爲他人做嫁衣”的邏輯正在發生重大變化:淘天正試圖通過調整平台規則,來撬動开發美妝這一潛力品類,以期引發裂變—— 先前,淘系流量向中小商家傾斜,將淘系(淘寶+天貓)美妝市場份額提高到23.1%;9月,即將落地取消“平台年度軟件服務年費”轉收“基礎軟件服務費”的政策,則有望爲淘系美妝進一步做大做強打下夯實的財務基礎。 一言以蔽之,天貓美妝,淘天棟梁。(作者:李偏偏,來源:卿照,錦緞旗下化妝品行業研究品牌)

3.0階段——ROI爲王:行業數據顯示,一家美妝企業塑造品牌平均需要三次產品迭代。而國貨美妝紅利趨於平緩,疊加粗放式的營銷放倒了一衆還未完成品牌化的企業。青眼數據顯示,至少有1800家近7個月成立的化妝品企業“倒閉”或“消失”。 頭部的競爭更爲焦灼,8月27日珀萊雅發布上半年年報,2024年H1營收達到50億元,有望在今年成爲首個營收過億的美妝品牌;緊隨其後是韓束(35.02億元)和上海家化(33.21億元)的榜眼爭奪賽。 殘酷的生存法則,倒逼美妝品牌反復敲打ROI計算器,雖然將“官網運營”留到了淘天,營銷預算卻撥給了佔用用戶注意力的抖音、快手等,這構成了淘系美妝市佔率低於總GMV市佔率水平的主要原因。 可喜的是,這一“爲他人做嫁衣”的邏輯正在發生重大變化:淘天正試圖通過調整平台規則,來撬動开發美妝這一潛力品類,以期引發裂變—— 先前,淘系流量向中小商家傾斜,將淘系(淘寶+天貓)美妝市場份額提高到23.1%;9月,即將落地取消“平台年度軟件服務年費”轉收“基礎軟件服務費”的政策,則有望爲淘系美妝進一步做大做強打下夯實的財務基礎。 一言以蔽之,天貓美妝,淘天棟梁。(作者:李偏偏,來源:卿照,錦緞旗下化妝品行業研究品牌)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:天貓美妝,淘天棟梁

地址:https://www.twetclubs.com/post/72726.html