乳制品,上半年有點“冷”。

作爲國內乳制品龍頭的蒙牛乳業,上半年營收、淨利均出現了大幅下滑,原因包括原奶供給過剩,需求不及預期等,這也是整個行業面臨的困境。

蒙牛乳業在上半年更換掌舵者,聘任高飛爲總裁,提出了公司下一階段“一體兩翼”經營战略,最終會取得什么樣的成果?

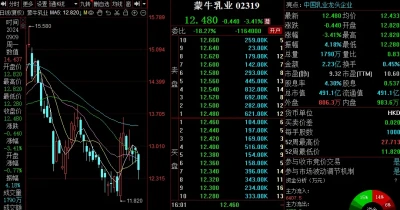

值得一提的是,業績下滑讓公司在資本市場遇冷,股價大幅受挫,而且機構也紛紛下調了目標價,公司在近期披露了20億元的回購計劃,能否留住投資者呢?

業績大幅下滑

今年上半年,蒙牛乳業實現營業收入446.71億元,同比大幅下滑12.6%,歸母淨利潤24.46億元,同比大幅下滑19%,這份營收、淨利雙降的成績單,很難談得上樂觀。

據wind數據,自2005年起,公司歷年中報總營業收入共出現5次下滑,其中2024中報降幅是最大的;另外,公司上半年淨利潤是近四年中報的最低值,顯然公司面臨的經營挑战是巨大的。

蒙牛乳業在財報中表示,上半年原奶供給過剩,需求不及預期,需供矛盾凸顯,乳制品行業整體呈現短期下滑。

據國家統計局數據,上半年國內牛奶產量1856萬噸,同比增長3.4%;規模乳企乳制品產量1433萬噸,同比減少3%,奶產量增速略高於消費量增速。

蒙牛乳業總裁高飛在公司中期業績說明會上表示,消費信心不足客觀上給行業帶來非常大的影響,供需矛盾凸顯、品類多元化不足、產業鏈韌性較小等長期困擾行業發展的因素也導致奶業在歷次環境波動中處於應對不力的局面。

實際上,乳制品龍頭伊利股份上半年同樣出現了業績下滑的情形,營業收入同比下滑9.49%至599.15億元,扣非淨利潤同比下滑12.81%至53.24億元。

另據wind數據,乳品行業上半年收入同比下滑3.19%,蒙牛乳業降幅是最大,而優然牧業則同比增長10.8%。

身爲龍頭的伊利、蒙牛,收入降幅卻是靠前,這與其龍頭身份並不相符,這也說明行業正面臨艱難的挑战。

液態奶產品是蒙牛乳業收入的核心,2023年收入佔比高達86.22%。

公司將液態奶業務分爲常溫業務、低溫業務以及鮮奶業務,對應的品牌分別包括蒙牛牛奶、特侖蘇、純甄、真果粒等,蒙牛酸奶、冠益乳、優益C等,每日鮮語、蒙牛現代牧場。

最近三年,公司液態奶產品收入分別爲765.1億元、782.7億元、820.7億元,增速分別爲15.92%、5.05%、6.51%。可見,在經營規模擴大的同時,增速放緩也十分明顯。

上半年,液態奶產品收入362.62億元,同比減少53.79億元,降幅12.92%。

除此之外,公司上半年的冰淇淋業務、奶粉業務、奶酪業務同比均出現下滑。

其中冰淇淋業務收入33.71億元,同比減少9.37億元,降幅21.75%;奶粉業務收入16.35億元,同比減少2.59億元,降幅13.67%;奶酪業務收入21.14億元,同比減少1.42億元,降幅6.28%。

全线業務收入均出現了下滑,蒙牛乳業面臨的挑战,比外界想象中的還要巨大。

作爲對比,乳制品龍頭伊利的冷飲業務在上半年急劇剎車,從此前十位數增幅淪落至超20%降幅,但其奶粉及奶制品則韌性十足,仍實現超7%的增長。

短債壓力大,目標價遭下調

雖然業績出現了大幅下滑,但蒙牛乳業的盈利指標則有所提升,其中毛利率因原奶價格下降而同比上升1.9個百分點至40.3%,經營利潤率同比上升0.6個百分點至7%。

上半年,公司銷售費用126.8億元,同比減少21.06億元,降幅8.8%,銷售費用率28.4%,同比上升1.2個百分點。分析來看,公司報告期用於產品和品牌宣傳及營銷費用44.99億元,同比減少6.2億元,降幅12.1%。

換句話來講,營銷廣告費用的大幅減少,是公司銷售費用下滑的關鍵,不過公司在體育賽事上的贊助並沒有終止,是巴黎奧運會的全球合作夥伴,該贊助有助於提升公司國際知名度、影響力。

中報顯示,公司海外收入23.52億元,同比增長10.89%,但收入佔比僅5.26%,公司收入來源依賴國內市場,距離真正走上國際化還有很長一段路要走。

公司上半年行政費用19.41億元,同比減少2.44億元,降幅11.1%,費用率4.3%,與上年同期持平。

與銷售費用、行政費用減少不同的是,公司的財務費用變動較大,上半年收入0.3億元,上年同期收入爲1.14億元。

分析來看,融資成本增加是導致公司財務費用收入減少的根源,上半年利息收入9.14億元,同比增加0.73億元,而融資成本支出8.66億元,同比增加1.6億元。

報告期末,蒙牛乳業有息負債高達415.62億元,較年初增加41.51億元,其中短期借款177.55億元,較年初增加79.48億元。公司表示,借貸增加主要原因是短期战略性融資及用於償還未來到期的外幣債務而作儲備。

作爲對比,公司報告期末現金流爲184.37億元,堪堪覆蓋短期借款,債務壓力並不輕。

中報披露後,多家機構下調蒙牛乳業的目標價。

9月2日,裏昂發表報告稱,考慮到公司上半年業績,下調其2024至2026年盈利預測5%至7%,目標價相應由22港元下調至19.4港元,重申“跑贏大市”評級。

4日,華興銀行預測蒙牛今年下半年收入將按年下跌9.4%。同時預測2025和2026年收入增長將恢復至2.1%,但認爲蒙牛的增長能見度仍然較低,將公司目標價由25.5港元降至16.4港元,重申“邁入”評級。

華興銀行認爲4.6%的股息率和20億元人民幣股票回購計劃對股價帶來有力支持。

8月28日,蒙牛乳業披露股份回購計劃,擬在未來12個月內回購公司股份,回購金額最高達20億元。

二級市場上,蒙牛乳業股價在2023年2月達到39.17港元/股的高點後,开始了較長時間的下跌,低點至11.82港元/股,較高點跌幅接近70%。截至9月9日收盤,公司股價爲12.48港元/股,跌幅3.41%,總市值491億港元,與往昔早已不可同日而語。

自年初以來,前十大股東多次減持蒙牛乳業股份,包括PandanusAssociates、BlackRock等,說明對公司前景存在一定顧慮,或者說認爲公司估值偏高。

高管頻繁變動

2024年,是蒙牛乳業近年來高管變動最爲頻繁的一年。

3月26日,公司董事會宣布盧敏放被委任爲董事會副主席,但卸任總裁職務,繼續擔任公司執行董事。

公司高級副總裁及常溫事業部負責人高飛被聘任爲總裁及執行董事。

張平辭任執行董事,將繼續擔任公司首席財務官。

資料顯示,高飛畢業於山東大學,後在清華大學讀研,獲得工商管理碩士學位,在1999年加入蒙牛乳業,歷任銷售及營銷部區域經理、中心經理、銷售總經理、營銷總經理等職務,參與創造了蒙牛高速發展並領先行業的全過程。

在2016年,高飛被委任爲公司副總裁、常溫事業部負責人。

顯而易見,一线出身,且具備豐富經驗的高飛,被公司董事會寄予厚望,希望其能帶領公司,順利渡過業績瓶頸難關。

擔任總裁職務後,高飛提出了蒙牛下一階段“一體兩翼”經營战略:一體即要主體業務要做強做優。兩翼分別是創新業務與國際化業務,前者要推動專業營養和專業原料業務不斷突破,建立好護城河。後者要做好國際化市場开拓,營養全球消費者。並強調行業存在價格競爭的背景下,蒙牛會堅持“既要收入、又要利潤、還要現金流”理念。

高飛帶領下的蒙牛乳業,未來又會交出什么樣的成績單,需要交由時間驗證。

值得一提的是,公司的人事調整並沒有停止。

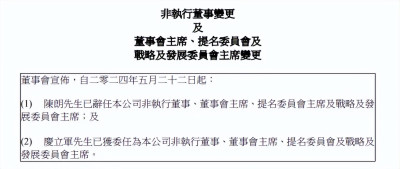

5月22日,因工作調整,陳朗辭任公司非執行董事、董事會主席、提名委員會主席及战略及發展委員會主席。董事會聘任慶立軍接替陳朗相關職務。

慶立軍在飲料生產、市場營銷、战略規劃、財務、公共關系及綜合性管理方面擁有豐富經驗。

現爲中糧集團有限公司副總經理,及於聯交所上市的中國食品有限公司董事會主席、執行董事及董事總經理。同時,其也是中國食品有限公司非全資附屬公司中糧可口可樂飲料有限公司董事、首席執行官。

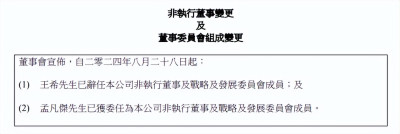

8月28日,因工作安排,王希辭任公司非執行董事及战略及發展委員會成員,董事會聘任孟凡傑接替王希相關職務。

孟凡傑曾歷任沈陽香雪面粉股份有限公司總經理、中國糧油食品小麥加工事業部總經理助理、副總經理、中國糧油項目管理部總經理、成都產業園總經理、華糧集團副總經理、中糧貿易有限公司副總經理、中糧集團有限公司黨群工作部副部長(主持工作)及中糧集團有限公司人力資源部總監。

當企業經營面臨較大挑战,包括業績放緩甚至於倒退時,公司會對管理層進行作出重大調整,甚至於更換掌舵者也屬於常規操作。

對於蒙牛乳業而言,高層變動會給企業發展帶來何種影響,同樣需要時間驗證,我們也將持續關注。

(短平快解讀-原創作品,未經許可,請勿轉載!PS若稿件侵權或數據有誤,請及時聯系修正)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:業績下滑、股價大跌,蒙牛能否“逆襲”?

地址:https://www.twetclubs.com/post/74542.html