作者:王莉

出品:全球財說

隨着全面注冊制的落地,已經在IPO大門外徘徊許久的中小地方銀行看到了曙光,日前,上交所官網顯示,IPO候場排隊的湖州銀行、藥都銀行、湖北銀行、海安農商行等多家銀行的審核狀態顯示爲“已受理”,意味着這批銀行離IPO又進了一步。

根據湖州銀行更新後的招股書顯示,該行今年3月2日召开該行2023年第一次臨時股東大會審議通過了《關於延長公司申請首次公开發行人民幣普通股(A股)股票並上市決議有效期暨授權董事會辦理發行上市相關事宜的議案》《關於公司申請首次公开發行股票並上市的議案》《關於公司爲首次公开發行股票並上市出具的相關承諾的議案》,將本次發行方案的有效期延長至本行2023年第一次臨時股東大會審議通過之日起三十六個月內有效並根據主板注冊制相關規則對發行上市方案進行了調整。

根據上交所信息顯示,湖州銀行已更新主板上市申請受上交所受理。此時距離湖州銀行啓動A股上市工作已有三年多。

存款獲財政支持

報告期內湖州銀行經營相對穩定,2022年1-6月、2021年、2020年及2019年,實現營業收入12.79億元、22.68億元、18.00億元及17.53億元,實現淨利潤4.63億元、8.45億元、6.49億元及7.11億元。

其中2020年營業收入和淨利潤同比是下降的,《全球財說》發現該行在2020年營業收入微增,但營業支出增幅較高,最終導致業績的下降,對此湖州銀行解釋稱2020 年本行淨利潤有所下降,主要系受新冠疫情影響,信用減值損失計提金額有所增加。

注意到2020年由於疫情影響,部分客戶出現風險信號,當年關注類貸款提升。數據顯示,截至2022年6月30日、2021年12月31日、2020年12月31日及2019年12月31日,該行關注類貸款余額分別爲2.49億元、3.00億元、4.06億元及2.90億元。不難看出,2020年的關注類貸款余額在報告期內是最高的。

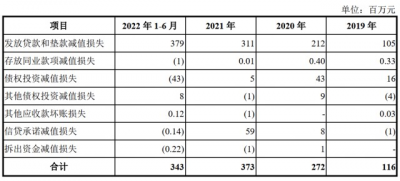

但信用減值損失並不是2020年計提最高,在報告期內倒是呈上行趨勢。2022年1-6月、2021年、2020年及2019年,其計提的信用減值損失分別爲3.43億元、3.73億元、2.72億元及1.16億元,不出意外,最大組成部分爲發放貸款和墊款減值損失。值得注意的是,2022年僅半年的貸款和墊款減值損失已經超過了過往全年水平。

圖片來源:湖州銀行招股書

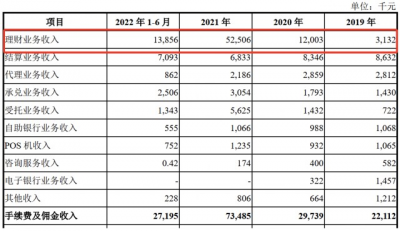

非利息收入方面,手續費及傭金收入佔了大頭,2021年以來,該行手續費及傭金收入大幅增長,實現了從百萬元到千萬元的跨越,2022年1-6月、2021年、2020年及2019年,該行手續費及傭金淨收入分別爲1296萬元、4274萬元、419萬元及385萬元。從數據上看,主要是理財業務收入的激增帶來。

實際上,該行手續費及傭金收入中,除理財業務收入外的手續費及傭金淨收入整體呈下降趨勢,該行稱主要系本行切實推進減費讓利,主動服務企業,對收單業務手續費進行了減免。另外值得注意的是,該行2021年受托業務收入大增。

圖片來源:湖州銀行招股書

費用方面,和可比銀行平均水平比較起來,湖州銀行業務及管理費在營收中佔比偏高,2022年1-6月、2021年、2020年及2019年,該行業務及管理費佔營業收入的比例分別爲29.56%、36.30%、38.23%及34.91%。除了2022年1-6月外,其他年份均較可比銀行平均水平高。

截至2022年6月30日,該行貸款總額和存款總額分別爲607.39億元和787.22億元。體量在其所列舉的可比銀行中是最小的銀行。

盡管體量小,但公司貸款佔比可不小,截至2022年6月30日、2021年12月31日、2020年12月31日及2019年12月31日,湖州銀行公司貸款總額分別佔發放貸款和墊款總額的70.22%、65.69%、62.11%及59.89%。尤其是在2022年上半年佔比已超7成,《全球財說》注意到,該行公司貸款平均收益率報告期內自2019年起就處於下降通道,但2022年6月30日,其公司貸款平均收益率水平又回升至2020年的水平,這或許刺激了該行2022年上半年公司貸款佔比進一步提升,超過1億元的貸款在公司貸款中佔比已經達到25.29%,2019年時這一比例僅爲9.01%。

房地產貸款方面,佔比倒是沒能排到前五大行業,不過余額在報告期內在逐年上升,個人住房貸款余額自2020年起上升也比較快。

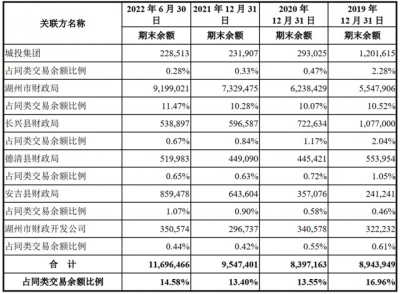

湖州銀行實控人是湖州市人民政府,在存款方面也獲得了當地政府系統的大力支持,各報告期末的關聯方存款主要系各財政局的財政存款、城投集團及湖州市財政开發公司的存款,其中尤其以湖州市財政局的存款支持爲重,在同類交易余額比例均在10%以上。

圖片來源:湖州銀行招股書

湖州銀行評級報告中也顯示,其中前十大存款客戶均爲湖州市及其下屬區縣財政局、行政事業單位和國有企業,先後取得了物業維修金和保修金存放、建築施工領域農民工工資支付等專用账戶。

新增逾期增長

從當前上市行情況看,江浙地區的銀行資產質量普遍較好,湖州銀行資產質量數據也相對較好。

截至2022年6月30日、2021年12月31日、2020年12月31日及2019年12月31日,該行的不良貸款率分別爲0.68%、0.78%、0.84%及1.00%,撥備覆蓋率分別爲498.13%、424.94%、405.94%及352.60%。

不良率在報告期內持續下降,且水平較低,低於可比銀行平均水平。撥備覆蓋率方面,說句題外話,江浙地區銀行普遍撥備覆蓋率超2倍的標准,湖州銀行現在看起來也是如此。且不說資產質量安全性較高,起碼以後年份如遇到利潤下滑時,調節起來也遊刃有余的多。

還需關注的是,2022年上半年末,雖然逾期貸款余額較上年末微降,但新增逾期在增加,2021年末,該行逾期1天至90天貸款、91天至360天貸款都尚未到1億,但半年後,兩數據分別升至1.05億和1.17億。此外逾期3年以上貸款也有微增,預示着壞账核銷、處置的概率加大。

重組貸款2022年6月末也較半年前增長,不過水平較2019年、2020年要低不少。

圖片來源:湖州銀行招股書

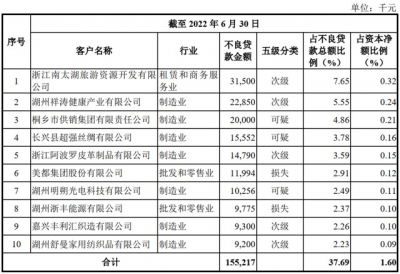

行業貸款方面,湖州銀行行業貸款集中度偏高,截至2022年6月30日,該行投向前五大行業的貸款佔全部公司貸款的89.00%,前五大行業爲制造業、水利、環境和公共設施管理業、租賃和商務服務業、批發和零售業、建築業,其佔比分別爲38.05%、14.84%、14.33%、12.86%、8.92%。

如果上述行業受宏觀經濟環境或國家政策的影響而出現顯著衰退,則可能導致本行在這些行業的不良貸款增加、不良貸款率上升,從而對該行的財務狀況與經營業績造成重大不利影響。下表爲前十大不良貸款客戶:

圖片來源:湖州銀行招股書

報告期內,監管機構每年都對湖州銀行進行檢查情況、提出整改意見,值得注意的是,2021年4月15日監管出具的整改意見中提到湖州銀行“過度依賴政府背景企業貸款與涉房貸款,市場定位與籌建承諾存在偏離”。

同時,該行的整改情況描述基本都是“落實整改,並出具整改報告,針對監管提出的具體問題制定整改措施和工作計劃”,但是在2021年末和2022年監管部門出具的整改意見中,分別表示湖州銀行存“整改問責規範性有待加強”、“監管發現問題整改不到位”的問題。

湖州銀行本次擬發行不超過3.37億股。發行後募集資金將在扣除發行費用後全部用於補充該行資本金。

《全球財說》發現,湖州銀行近年來業務擴張核心資本消耗較快,截至 2022年6月30日、2021年12月31日、2020年12月31日及2019年12月31日,該行核心一級資本充足率分別爲8.40%、8.80%、9.15%及9.88%。核心一級資本充足率逐年降低,補充核心一級資本已顯現出較爲迫切的態勢。

敬告讀者:本文基於公开資料信息或受訪者提供的相關內容撰寫,全球財說及文章作者不保證相關信息資料的完整性和准確性。無論何種情況下,本文內容均不構成投資建議。市場有風險,投資需謹慎!

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:湖州銀行IPO:存監管整改意見落實不到位、市場定位跑偏問題

地址:https://www.twetclubs.com/post/929.html