文丨古月

出品丨消費最前线(xiaofeizqx)

繼喜茶、樂樂茶、虎頭局等品牌开放加盟後,又一行業頭部品牌正式“投”入加盟商的懷抱。

近日,海倫司小酒館在其官方微信發布了“嗨啤合夥人計劃”,稱合夥人門店由海倫司統一管理,只要在中國大陸、中國香港、越南、新加坡、日本、泰國、馬來西亞等地區开店均可提交申請。而這意味着海倫司由全直營進一步向加盟模式轉變,徐炳忠終究還是向現實放低了姿態。

徐炳忠對直營“情有獨鐘”。海倫司在招股書中稱,通過直營酒館運營,能對產品、運營、服務、供應鏈及人才培養有更強的控制和監督,有效提升酒館的經營效率和盈利能力,實現快速、高質量的擴張。也正是在標准化的直營模式助推下,海倫司2018年以來門店數量保持着高速增長,很快便成爲小酒館市場的龍頭企業。

在徐炳忠對直營模式的堅持之下,其實潛藏着的是對酒館連鎖化發展的野心,在國內酒館行業集中度較低的情況,連鎖品牌的壯大或將改變當前極度分散的狀態,收割更多的市場。

加盟,只能解眼前之憂。

熬過疫情,未必是春天

2022年的財報,充分暴露了海倫司極速擴張後的隱患,也讓這一中國“小酒館第一股”頭上的光環漸漸消散。

財報顯示,2022年,海倫司收入爲15.59億元,同比減少15.05%,年內虧損高達16.01億元,2021年同期爲2.3億元,調整後的淨利潤直接從2021年的1.11億元,變爲淨虧損2.45億元,近乎虧掉了前4年淨利潤之和的88%。爲了減少虧損,海倫司只能選擇閉店,2022年關閉了194家酒館,約爲2021年關閉門店數的9.24倍,平均每周有3-4家門店關閉。

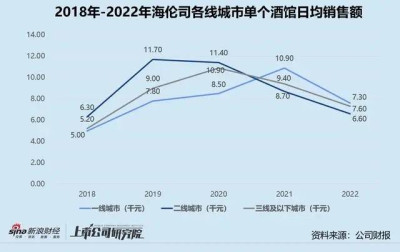

疫情毫無疑問是首因,受不定時封控的影響,去年海倫司僅有1/4的門店正常營業,即使是營業了,門店營收也明顯下滑。根據財報,海倫司單個直營酒館日均銷售額由2020年的1.09萬元,降至2022年上半年的7200元。

好在如今消費復蘇,线下娛樂活動重新活躍,這使得海倫司的境遇有所改善。最直觀的就是店面日均銷售額,2023年第一季度,海倫司單個酒館的日均營業額約爲9000元,較2022年第一季度增長21%,已經接近2021年的9200元。但是,少了疫情的壓力,海倫司真的能從虧損的泥淖走出、重新恢復高速增長嗎?

樂觀之下,隱憂衆多。

其一,門店數量的下滑還能支持海倫司營收的高速增長嗎?翻看海倫司2018年至2021年業績,在門店規模快速擴大的時間裏,公司營收從1.15億元增長至18.36億元,年均復合增長率高達151.9%。而經歷了去年的大規模閉店,海倫司離當初徐炳忠定下的2200家的目標越來越遠,截至3月19日,公司的酒館數量爲749家,數量仍在進一步下滑。

其二,在重投入模式經營成本極高的情況下,單店銷售收入能否穩定地增長,以攤薄成本?對海倫司而言,放棄大規模擴張,選擇精耕細作,最大化挖掘單店的收益空間,或許是最有效的方法,可是此時开放加盟,爲海倫司的精細化運營增添了風險。一旦开放加盟,加盟門店縱使是標准化運作,也未必能保證銷售與直營店同等。

去年海倫司其實已經嘗試選出一批門店轉向加盟,即以特許合作的方式开店,截至2023年3月19日,海倫司有126家特許合作酒館。而2022年,這些“加盟店”爲公司帶來了0.11億元的收入,營收佔比只有0.7%。

拋开自身經營,海倫司處在當下消費復蘇的大環境下,卻未必能喫到消費復蘇的紅利。基於當前的消費現象,一種新型的“消費降級”正在成爲消費復蘇的主流,簡單來講,就是既要品質又要平價的“高性價比”。而海倫司的性價比停留在低價的層面,以低價換流量,這可能會抑制消費者復購,進而影響門店的營收增長。

如果營收沒有想象力,海倫司又如何勸說加盟商?

在下沉市場“搶奪”加盟商

直營還是加盟?對餐飲品牌尤其是在新消費熱潮中湧現的新晉品牌而言,是一個兩難的選擇。選擇直營,必然要承擔大規模擴張帶來的成本壓力,選擇加盟,則要面對品控不力可能給品牌帶來的損害。

不過對海倫司而言,當前开放加盟的影響利大於弊。

去年龐大的虧損加劇了海倫司的財務壓力,使其很難在今年年末完成2200家門店的目標,而通過加盟制,由加盟商承擔前期投入和運營成本,海倫司只需做好標准化工作,如此擴張的速度將更快。而且,海倫司不單單想成爲小酒館品牌,它已經在自營酒水的品牌和供應鏈深入探索,成本壓力得到緩解,公司才能有更多的資金和精力去做。

根據官網信息,目前海倫司开放了3種門店類型供加盟,分別爲80-120平米、180-200平米和240-260平米。

以180-200平米的店型爲例,合夥人需要繳納的裝修裝飾費、設備及桌椅費、保證金和品牌合作費總共在100萬元左右。在門店毛利(門店收入扣減產品成本)達到一定水平之前,品牌公司會將門店毛利100%返還給合夥人。只有當門店毛利超過一定水平時,品牌公司才會對超出的部分進行分成。

其實在全面开放加盟之前,海倫司就已通過以特許合作的方式變相地實行加盟制。年報提及,要“集中力量並通過特許經營的合作模式調動社會優質資源,共同發展受影響更小的潛力市場”。所謂的“受影響更小的潛力市場”,指的自然是三线及以下的下沉市場,而這和其他新消費品牌的選擇不謀而合。

如喜茶在2022年11月對外宣布在一线城市收縮高端大店,轉而將精力放到了四川自貢、湖北十堰、江蘇連雲港這類三线及以下城市的拓展上;瑞幸咖啡提出“帶店加盟”策略,覆蓋了21個省和2個自治區的241個城市,大部分也位於三线及以下城市。

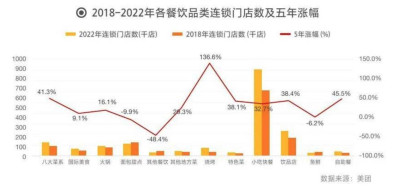

餐飲品牌集體往下沉市場進攻,這導致下沉市場上可以加盟的品牌衆多,或者說到了一種“泛濫”的程度。

根據中國餐飲行業加盟白皮書顯示,2018-2022年我國餐飲連鎖化率持續走高,從2018年的12%增長至2022年的19%,在餐飲連鎖門店地域分布中,一线、新一线、二线城市的門店數分布比例整體略有收縮的趨勢,三线、四线、五线城市的連鎖門店分布提升顯著,5年間,連鎖門店在三线和四线城市的分布分別提升了約1個百分點。

加盟品牌爆發式增多,加盟商卻有些不夠用了。在這種情況下,海倫司本來开放加盟的時間就相對較晚,而且相比其他品牌,海倫司的投入成本偏高,主打性價比的標籤又讓加盟商無法靠酒水提高營業利潤,這讓其在爭搶加盟商的競爭中並不佔優勢。

海倫司,中國的“格林王”?

以低價換流量,海倫司的打法,使得很多年輕人把其稱爲“酒吧界的蜜雪冰城”,或是“酒吧界的拼多多”。如今开放加盟,擴張的事交給加盟商,海倫司同樣可以像蜜雪冰城一樣去賺加盟商的錢,這和早前公司將供應鏈做大做強、賣酒賺錢的計劃一致,但是,海倫司想成爲的不是蜜雪冰城,而是格林王。

作爲英國最大的酒吧零售商和釀酒商,格林王經營着2730家酒吧、餐館和酒店生意,擁有200多年的歷史。2019年,長江實業集團發布公告稱,該公司的間接全資附屬公司 CK Noble(UK) Limited以27億英鎊(約252億港元)收購格林王全部已發行股本及將予發行股本。

格林王的獨特之處在於其酒吧、餐廳和酒店地處黃金地段,而格林王擁有大部分的永久業權或長期租賃權,這是李嘉誠斥巨資購买格林王的主要原因。當然不單單是地產價值,格林王的商業模式極富代表性,其三大收入來源—自營性門店,租賃、出租和授權式的酒館,釀酒廠—對應的三種業務相互配合、相互支撐,形成了一種既穩定且靈活的模式。

簡單來講,公司從租賃、出租或授權再加上釀酒廠獲得收益,去擴張自營性酒吧、餐廳,自營或特許經營性酒吧數量增多,則帶動釀酒廠的產品銷量。關鍵的是,格林王可以根據市場情況,調整自營和非自營的比例,行情好時,偏向靠自營性門店賺錢,行情不好時,偏向靠授權或出租賺錢。

租賃和特許經營式酒館對於格林王的營收貢獻並不高,但是憑借着不到10%的收入佔比,它卻貢獻了22.5%的營業利潤。而去年年中,海倫司开始向特許經營轉型,放棄了一些短期之內扶持不上來的門店,做了閉店處理,選擇另一批門店,也把它們換成了特許合作模式。

從這兩年海倫司的動作來看,它的一個方向是擴展品類,如第一家“海倫司越大排檔”,主打燒烤,而另一個方向則是把自有產品的優勢放大,試圖從酒館品牌向酒水品牌擴展。這和格林王依托自家釀酒廠經營酒吧的思路是類似的,只是,海倫司想成爲“格林王”的路途還太遙遠。

相比格林王,海倫司通過性價比構建的行業壁壘太過薄弱。一是缺乏王牌產品;無論是釀酒廠還是酒吧、餐廳,作爲核心產品的酒,至關重要,而格林王的王牌產品“斑點雞”艾爾啤酒,向來是英國以及英格蘭地區最暢銷的艾爾啤酒。海倫司的酒確實便宜,奶啤、果啤也頗受歡迎,可並非獨一無二,吸引不了消費者。

再者,海倫司的自有產品採取的是代工模式,其本身沒有釀酒廠,想要打造一個酒水品牌很難。

二是,缺乏充足的資金;憑借地產或授權,格林王很容易積累資金,用以开店擴張,而海倫司恰恰因爲過度擴張讓自己陷入了虧損陷阱。开放加盟,或許能給其帶來一筆加盟費,可僅靠加盟費很難持續性獲得資金,更核心的還是靠提高門店營收或自有產品供應來實現增長。

在國內酒吧賽道上,海倫司的社交故事也沒有原本受歡迎了,以社交爲賣點的酒館也接二連三地出現,跟海倫司搶奪年輕人的生意。

在英國,滲透生活的酒吧文化酝釀了英國高度成熟和集中的酒吧行業,我國距此還較遠,海倫司作爲近幾年崛起最快、最大的連鎖品牌,其連鎖化發展的野心固然可嘉,但終究得腳踏實地,循序漸進。

消費最前线,曾用名錦鯉財經,爲您提供專業極致中立的商業觀察,本文爲原創文章,謝絕未保留作者相關信息的任何形式的轉載。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:开放加盟?海倫司難成中國“格林王”

地址:https://www.twetclubs.com/post/9182.html