三年前,一銀行新入職員工因拒喝領導敬酒被辱罵並打耳光的新聞,登上熱搜。想必仍有很多人記得。

這家銀行就是廈門國際銀行。

如今,在衝擊A股十多年未果後,廈門國際銀行另闢蹊徑——旗下全資子公司廈門國際投資有限公司(下稱廈門國際投資)向港交所遞交招股說明書,計劃在港交所主板上市。

招股書顯示,廈門國際投資的核心資產是集友銀行和澳門國際銀行,兩者多年來持續深耕粵港澳大灣區,具有鮮明的國際化特色。

但近兩年,廈門國際投資不良貸款率大幅提升,且旗下兩家銀行曾多次被處罰,所以它能否輕松闖關成功,還是個未知數。

01 母公司多年衝擊上市未果

根據公开資料,廈門國際銀行成立於1985年,是我國第一家中外合資銀行。

早在2005年,廈門國際銀行就开始籌劃IPO,並於2007年正式开啓IPO。

但由於合資銀行的性質,廈門國際銀行這一輪IPO並未取得實質性進展。

於是,爲滿足中資城市銀行的股權結構要求,廈門國際銀行將原來超過60%的外資佔比,調整到25%以下。尤其是在2013年至2014年,廈門國際銀行進行了兩輪增資擴股,將外資股東持股將進一步降爲21%左右。

此後,廈門國際銀行幾乎每年都會提及上市計劃,並多次增資擴股爲上市做准備,但至今上市仍遙遙無期。據國際金融報報道,該行也是國內目前唯一一家未上市的萬億級城商行。

今年以來,廈門國際銀行還陷入接二連三受到監管處罰,以及經營業績出現下滑的窘境。

處罰方面,今年5月,廈門銀保監局披露對廈門國際銀行的處罰信息,因該行存在違規收費、虛增存貸款、少計加權風險資產等多達21項違法違規行爲,監管部門對該行沒收違法所得並處以罰款合計1397.23萬元。這也是該月开出的唯一一張超千萬元罰單。

在今年2月,廈門國際銀行北京分行被北京銀保監局罰款810萬元,同時13名相關業務負責人累計被罰款60萬元。其主要違法違規事實包括發放流動資金貸款用於違規領域、發放虛構用途的貸款、個人經營性抵押貸款業務管理不規範等。

更早前,今年1月,廈門國際銀行龍巖分行、漳州分行、龍海支行等分支機構分別被處罰295萬元、100萬元、50萬元,相關責任人被給予警告。

除了新人拒酒被打耳光外,令人印象深刻的是,在P2P盛行的那段歲月,廈門國際銀行還因作爲托管銀行頻頻踩雷而被媒體廣泛報道。據每日經濟新聞,廈門國際銀行曾與至少20家網貸公司籤署過銀行存管協議。

另據中國基金報統計,該行又曾在短短不到200天時間裏,發生過5家存管P2P暴雷事件,包括中仁財富、財佰通、手投網和善林金融等。報道分析,這與其存管門檻相對較低有關。

值得注意的是,今年1月份,廈門國際銀行剛剛經歷人事調整。據其公告,因組織人事調整,經該行董事會審議通過,接受章德春辭去該行行長職務,工行老將曹雲川擔任該行行長。

不過根據該行一季度報,其營收表現並不佳。財報顯示,廈門國際銀行一季度營業收入35.7億元,同比減少15.1%;實現利息淨收入27.77億元,同比減少27.42%。另外,該行的不良率近年來也持續攀升。

種種因素綜合起來,成了廈門國際銀行上市的拖累,於是作爲Plan B,廈門國際銀行將廈門國際投資推了出來。

02 淨利同比跌三成,不良貸款率大增

實際上,早在去年12月,就有消息傳出,廈門國際投資擬在港上市。此次提交招股書,算是靴子落地。

根據招股書,廈門國際投資是一家在港澳均擁有法人附屬商業銀行,立足粵港澳大灣區,華僑特色鮮明的綜合金融服務集團,致力於在中國境內外提供以銀行業務爲主,以金融科技爲輔的綜合金融服務。

該公司主要通過旗下的集友銀行、澳門國際銀行來开展銀行業務。這兩家銀行也是廈門國際投資的核心資產,2022年年末,廈門國際投資的總資產4193.79億港元,其中集友銀行的總資產爲1818.48億港元,澳門國際銀行的總資產2342.95億港元。

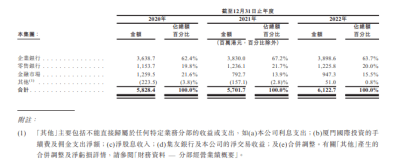

從業績上看,招股書顯示,2020年至2022年,廈門國際投資扣除減值准備前的營業收入分別爲58.28億港元、57.02億港元、61.23億港元,其中粵港澳大灣區是公司營業收入的一個重要來源,報告期內的佔比分別爲92.1%、91.1%及84.6%。

但值得關注的是,雖然廈門國際投資2022年的營業收入同比增長7.4%,但其淨利潤卻由2021年的36.5億港元下降至2022年的23.89億港元,減少了12.61億港元,同比超三成。

據介紹,淨利潤下降,一方面與集友銀行及澳門國際銀行付息負債的平均付息率增加;另一方面則是金融資產的減值准備增加所致。具體而言,2020年廈門國際投資減值准備淨撥備13.98億港元,2021年淨撥回8.93億港元,使得當期利潤大幅提升。但2022年,廈門國際投資的減值准備淨撥備爲9.02億港元,拖累了利潤下滑。

從其披露的數據來看,出現這一情況又和廈門國際投資的不良貸款率大幅增長有關。

招股書披露,報告期內,該公司的合並口徑不良貸款率分別爲0.4%、0.61%和1.38%,盡管這低於港股上市銀行同期1.65%、1.57%和1.58%的平均水平,但卻呈快出速上升的趨勢。

此外,該公司2022年的資產回報率、權益回報率等多項指標也都有所下降。其中,資產回報率由2021年的0.92%下降至2022年的0.58%;權益回報率則由2021年的11.81%下降至2022年的7.13%。

不僅如此,和母公司廈門國際銀行一樣,廈門國際投資旗下的集友銀行和澳門國際銀行,近年來也曾多次被處罰。

其中,2022年7月,國家外匯管理局廣東省分局對澳門國際銀行股份有限公司廣州分行罰款130萬元,對時任金融市場部負責人黃某給予警告,處罰款6萬元。違法事實爲未經批准擅自經營結匯、售匯業務。

針對集友銀行,2021年8月,因流動資金貸款貸前調查不盡職、流動資金貸款貸後管理未盡職,福建銀保監局對其福州分行合計罰款90萬元;

2021年5月,因貸款三查不到位致使貸款資金被挪用,深圳銀保監局對集友銀行深圳分行罰款200萬元;

2019年8月,因違規發放貸款間接用於企業股權投資,福建銀保監局對集友銀行福建分行罰款30萬元。

作爲中國着力打造的世界級城市群,對於銀行業而言,粵港澳大灣區的競爭激烈程度自然不必多言。如何能在競爭中脫穎而出,除了有自身的特色外,比較的或許還有誰犯錯更少。

回到此次衝擊上市,在行業下行的當下,頭頂並不突出的業績,廈門國際投資能獲得多少資本的認可,我們拭目以待。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:廈門國際銀行啓動「Plan B」:“換道”子公司衝擊港股 曾合作數十家P2P

地址:https://www.twetclubs.com/post/14633.html